Руководство предприятия должно четко представлять, за счет каких источников ресурсов оно будет осуществлять свою деятельность и в какие сферы деятельности будет вкладывать свой капитал. Забота о финансах является отправным моментом и конечным результатом деятельности любого предприятия.

В условиях рыночной экономики эти вопросы выдвигаются на первый план. Резко повышается значимость финансовых ресурсов, с помощью которых осуществляется формирование оптимальной структуры и наращивание производственного потенциала предприятия, а также финансирование текущей хозяйственной деятельности. От того, каким капиталом располагает субъект хозяйствования, насколько оптимальна его структура, насколько целесообразно он трансформируется в основные и оборотные активы, зависят финансовое благополучие предприятия и результаты его деятельности. Поэтому анализ наличия, источников формирования капитала имеет исключительно важное значение.

Финансовые ресурсы - это средства, которыми располагает субъект хозяйствования для осуществления своей деятельности с целью получения прибыли.

В процессе анализа необходимо:

1) изучить состав, структуру и динамику источников формирования финансовых ресурсов предприятия установить факторы изменения их величины;

2) определить стоимость отдельных источников финансирования и

их средневзвешенную цену,

3) оценить произошедшие изменения в пассиве баланса с точки зрения повышения уровня финансовой устойчивости предприятия;

4) обосновать оптимальный вариант соотношения собственного и заемного капитала.

Основными источниками информации для анализа формирования и размещения капитала предприятия служат отчетный бухгалтерский баланс, отчеты о финансовых результатах, о собственном капитале, о движении денежных средств, приложение к балансу в другие формы отчетности, данные первичного и аналитического бухгалтерского учета, которые расшифровывают и детализируют отдельные статьи баланса.

Бухгалтерская отчетность должна давать достоверное и полное

представление о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении. Достоверной и полной считается бухгалтерская отчетность, сформированная исходя из правил, установленных нормативными актами по бухгалтерскому учету; Подтверждение достоверности бухгалтерской отчетности дается в аудиторском заключении, если она в соответствии с законом подлежит обязательному аудиту.

Формируется капитал предприятия как за счет собственных (внутренних); так и за счет заемных (внешних) источников.

Основным источником финансирования является собственный капитал. В его состав входят уставный капитал, накопленный капитал (резервный и дополнительный капиталы, нераспределенная прибыль) и прочие поступления (целевое финансирование, благотворительные пожертвования и др.

Кроме капитала источником формирования финансовых ресурсов предприятия являются обязательства – заемные средства.

По целям привлечения обязательства подразделяются на следующие виды:

Средства, привлекаемые для воспроизводства основных средств и нематериальных активов;

Средства, привлекаемые для пополнения оборотных активов;

Средства, привлекаемые для удовлетворения социальных нужд.

По форме привлечения заемные средства могут быть в денежной форме, в форме оборудования (лизинг), в товарной форме и других видах; по источникам привлечения они делятся на внешние и внутренние; по форме обеспечения - обеспеченные залогом, обеспеченные поручительством или гарантией и необеспеченные.

При формировании структуры капитала необходимо учитывать особенности каждой его составляющей.

Собственный капитал характеризуется простотой привлечения, обеспечением более устойчивого финансового состояния и снижением риска банкротства.

Необходимость в собственном капитале обусловлена требованиями самофинансирования предприятий. Он является основой их самостоятельности и независимости. Особенность собственного капитала состоит в том, что он инвестируется, на долгосрочной основе и подвергается наибольшему риску. Чем выше его доля в общей сумме капитала и меньше доля заемных средств, тем выше буфер, который защищает кредиторов от убытков, а следовательно, меньше риск потери.

Однако нужно учитывать, что собственный капитал ограничен в размерах. Кроме того, финансирование деятельности предприятия только, за "счет собственных средств не всегда выгодно для него, особенно в тех случаях, когда производство имеет сезонный характер. Тогда в отдельные периоды будут накапливаться большие средства на счетах в банке, а в другие их будет недоставать.

Следует также иметь в виду, что если цены на финансовые ресурсы невысокие, а предприятие может обеспечить более высокий уровень отдачи на вложенный капитал, чем платит за кредитные ресурсы, то, привлекая заемные средства, оно может повысить рентабельность собственного (акционерного) капитала Как правило, предприятия берут кредит, чтобы усилить свои рыночные позиции. К недостаткам этого источника финансирования можно отнести также сложность процедуры привлечения, высокую зависимость ссудного процента от конъюнктуры финансового рынка и увеличение в связи с этим риска снижения плановой себестоимости предприятия. От того, насколько оптимально соотношение собственного и капитала, во многом зависит финансовое положение предприятия.

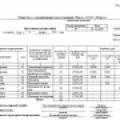

Проведем анализ динамики и структуры финансовых ресурсов предприятия

|

Источник ресурсов |

Наличие средств, тыс. руб. |

Структура средств, % |

||||

|

На начало года |

на конец года |

изменение |

на начало года |

на конец года |

изменение |

|

|

Собственные |

||||||

|

Привлеченные |

||||||

На анализируемом предприятии за отчетный год увеличилась сумма и собственных и заемных ресурсов. Однако в структуре доля собственных источников средств снизилась, а заемных соответственно увеличилась, что свидетельствует о повышении степени финансовой зависимости предприятия от внешних инвесторов и кредиторов,

Факторы изменения собственного капитала анализируем на основании первого раздела пассива баланса

|

Источник капитала |

Наличие средств, тыс. грн. |

Структура средств, % |

||||

|

на начало года |

на конец года |

изменение |

на начало года |

на конец года |

изменение |

|

|

Уставный капитал |

||||||

|

Резервный капитал |

||||||

|

Добавочный капитал |

||||||

|

Нераспределённая прибыль |

||||||

|

Резерв предстоящих расходов и платежей |

||||||

Данные, показывают изменения в размере и структуре собственного капитала: значительно увеличились сумма и доля нераспределенной прибыли и резервного фонда при одновременном уменьшении удельного веса уставного капитала. Общая сумма собственного капитала за отчетный год увеличилась на 4600 тыс. грн., или на 18,25%.

Факторы изменения собственного капитала нетрудно установить по данным отчета ф. № 4 "Отчет о собственном капитале" и данным аналитического бухгалтерского учета, отражающим движение уставного, резервного и дополнительного капитала, целевого финансирования и поступлений.

Необходимо выяснить за счет каких составных частей произошли эти изменения. Очевидно, что рост собственного капитала за счет реинвестирования и за счет переоценки основных средств будет рассматриваться по-разному при оценке способности предприятия к самофинансированию и наращиванию собственного капитала. Капитализация (реинвестирование), прибыли способствует повышению финансовой устойчивости, снижению себестоимости финансовых ресурсов, так как за привлечение альтернативных источников финансирования нужно платить довольно высокие проценты.

Темпы роста собственного капитала (отношение суммы реинвестированной прибыли к собственному капиталу) зависят от следующих факторов:

Рентабельности оборота (Rоб) - отношение чистой прибыли к выручке.

Оборачиваемости капитала (КОфр) - отношение выручки к сумме финансовых ресурсов;

Мультипликатора капитала (МК), характеризующего финансовую активность предприятия по привлечению заемных средств (отношение среднегодовой суммы валюты баланса к годовой сумме собственного капитала);

Доли отчислений чистой прибыли на развитие производства (Дотч) (отношение реинвестированной прибыли к сумме чистой прибыли).

|

Показатели |

Прошлый год |

Отчетный год |

|

Реинвестированная прибыль, тыс. грн. |

||

|

Чистая прибыль, тыс.грн. |

||

|

Выручка (нетто) от всех видов продаж |

||

|

Среднегодовая сумма фин ресурсов, тыс. грн. В т.ч. собственного капитала, тыс.грн. |

||

|

Темп прироста собственного капитала за счет капитализации прибыли (ТПр СК), % |

||

|

Рентабельность оборота (Rоб), % |

||

|

Оборачиваемость финансовых ресурсов |

||

|

Мультипликатор капитала (МК) |

||

|

Доля реинвестированной прибыли в общей сумме чистой прибыли (Дотч) |

Т.к. Rоб выражаем в %, то и ТПр в %.

Два первых фактора отражают действие тактической, а два последних - стратегической финансовой политики. По мнению вышеназванных авторов, правильно выбранная ценовая политика, расширение рынков сбыта приводят к увеличению объема продаж и прибыли предприятия, повышению уровня рентабельности продаж и скорости оборота капитала. В то же время нерациональная инвестиционная политика может снизить положительный результат первых двух факторов.

Расчет произведем способом цепной подстановки: влиян. фактор

ТПр0 = 13,0 х 1,875 х 1,828 х 0,515 = 22,94% 22,947

ТПрУ1 =12,4 х 1,875 х 1,828 х 6,515 = 21,89% 21,888 -1,058 Rоб

ТПрУ2 =12,4 х 2,040 х 1,828 х 0,515 = 23,82% 23,814 1,926 КОфр

ТПрУ3 = 12,4 х 2,040 х 1,925 х 0,515 = 25,08% 25,077 1,263 МК

ТПрУ4 = 12,4 х 2,040 х 1,925 х 0,520 = 25,33% 25,321 0,244 ДПр

Общее изменение темпов роста собственного капитала составляет

25,321 - 22,947 = 2,374

Полученные данные показывают, что темп прироста собственного капитала выше прошлогоднего в основном из-за ускорения оборачиваемости и повышения мультипликатора капитала.

Финансовые ресурсы, как и другие факторы производства имеют свою стоимость, которая оказывает влияние на уровень операционных и инвестиционных расходов.

Стоимость финансовых ресурсов – цена, которую предприятие платит за их привлечение из разных источников.

Поскольку финансовые ресурсы образуются из разных источников, то оценивается стоимость каждый из них, и проводится сравнительный анализ.

Стоимость собственного капитала определяется суммой прибыли, выплаченной собственникам в отчетном периоде

Стоимость дополнительно привлеченного капитала определяется отношением суммы выплаченных дивидендов по акциям к сумме акционерного капитала.

Стоимостью банковского кредита являются проценты за него.

Стоимость кредиторской задолженности как правило равна 0, так как предприятие не несет расходов за обслуживание этого долга.

Средневзвешенная стоимость всех пассивов определяется по формуле:

![]()

Финансовое состояние предприятия и его устойчивость в значительной степени зависят от того, каким имуществом располагает предприятие, в какие активы вложены финансовые ресурсы и какой доход они приносят

Информация о размещении финансовых ресурсов содержится в активе баланса.

Главным признаком группировки активов является степень их ликвидности (скорость превращения в денежные средства).

Средства предприятия могут использоваться как в его внутреннем обороте, так и за его пределами (дебиторская задолженность, долгосрочные и краткосрочные финансовые вложения, денежные средства на счетах в банках).

Размещение средств предприятия имеет очень большое значение в финансовой деятельности и повышении ее эффектности. От того, какие инвестиции вложены в основные и оборотные средства, сколько их находится в сфере производства и обращения, в денежной и материальной форме, насколько оптимально их соотношение, во многом зависят результаты производственной, финансовой деятельности, следовательно, и финансовая устойчивость предприятия.

Если созданные полезные мощности предприятия используются недостаточно из-за отсутствия материальных ресурсов, то это отрицательно сказывается на финансовых результатах предприятия финансовом положении. То же происходит, если созданы излишние производственные запасы, которые не могут быть переработаны на имеющихся производственных мощностях, в итоге замораживается капитал, замедляется его оборачиваемость и как следствие ухудшается финансовое состояние.

В процессе анализа активов предприятия в первую очередь следует изучить их динамику, и изменение в структуре.

|

Сумма, тыс грн |

Структура, % |

||||||

|

Начало года |

Конец года |

Изменение |

Конец года |

||||

|

Необоротные активы |

|||||||

НЧОУ ВО «СЕВЕРНЫЙ ИНСТИТУТ ПРЕДПРИНИМАТЕЛЬСТВА»

КУРСОВАЯ РАБОТА

по дисциплине «Финансовый менеджмент»

на тему: «Финансовые ресурсы предприятия (на примере ОАО «НЕНЕЦКАЯ НЕФТЯНАЯ КОМПАНИЯ»)»

студента 4 курса

ЗАОЧНОГО отделения

направления менеджмент

Бакалавриат

Группа СПО

Ф.И.О.: Федотьев Михаил Викторович

ПРЕПОДАВАТЕЛЬ: Чижова Людмила Александровна

Регистр.№______________

Дата сдачи работы______________

РЕЦЕНЗИЯ___________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________

«___» ------___________ 2017г.

Подпись___________________

АРХАНГЕЛЬСК 2017 г.

ВВЕДЕНИЕ 3

1 ФИНАНСОВЫЕ РЕСУРСЫ ПРЕДПРИЯТИЙ И ИСТОЧНИКИ ИХ ФОРМИРОВАНИЯ 5

1.1 Сущность финансовых ресурсов предприятия 5

1.2 Источники формирования финансовых ресурсов предприятия 9

2 ФОРМИРОВАНИЕ И РАСПРЕДЕЛЕНИЕ ФИНАНСОВЫХ РЕСУРСОВ В ОАО «НЕНЕЦКАЯ НЕФТЯНАЯ КОМПАНИЯ» 12

2.1 Характеристика предприятия 12

2.2 Анализ формирования финансовых ресурсов на предприятии 17

2.3 Анализ использования финансовых ресурсов предприятия 23

2.4 Мероприятия по снижению дебиторской задолженности 28

ЗАКЛЮЧЕНИЕ 33

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ 35

ПРИЛОЖЕНИЯ 37

ВВЕДЕНИЕ

Для начала своей деятельности и для дальнейшего успешного функционирования любому предприятию необходимы различные виды ресурсов. Термин "ресурс" означает в переводе "вспомогательное средство". Ресурсы предприятия - это имеющиеся в наличии средства, обеспечивающие осуществление предпринимательской деятельности. Они используются и, в конце концов, потребляются субъектом для достижения поставленных целей.

С позиций субъекта предпринимательской деятельности, ориентированной на выработку определенной продукции, экономическими ресурсами являются те источники, которые конкретно необходимы для осуществления дела и решения хозяйственных задач. В этом случае в основе суждения лежат количественные характеристики конкретных ресурсов. Отношение к ресурсам приобретает большую значимость, поскольку они рассматриваются не только как расходуемые, потребляемые, ложащиеся в основу создаваемой продукции, но, что гораздо важнее, как существенно и многократно влияющие на успех процесса создания продукции.

Финансовые ресурсы - это денежные средства, имеющиеся в распоряжении предприятия и предназначенные для осуществления текущих затрат и затрат по расширенному воспроизводству, для выполнения финансовых обязательств и экономического стимулирования работающих. Финансовые ресурсы направляются также на содержание и развитие объектов непроизводственной сферы, потребление, накопление, в специальные резервные фонды и др.

Все это позволяет говорить об актуальности темы данной работы не только в сегодняшних условиях, но и во все времена производственной деятельности.

Объектом исследования является ОАО «Ненецкая нефтяная компания».

Цель данной работы состоит в том, чтобы рассмотреть практику формирования и использования финансовых ресурсов и наметить пути ее совершенствования на примере объекта исследования.

Для достижения этой цели были поставлены следующие задачи:

Изучить сущность и источники формирования финансовых ресурсов;

Дать хактеристику ОАО «Ненецкая нефтяная компания» ;

Провести анализ формирования и использования финансовых ресурсов на исследуемом предприятии;

Разработать предложения по совершенствованию формирования и использования финансовых ресурсов в ОАО «Ненецкая нефтяная компания».

Исследования проводились за период с 2010 по 2012 года. Источниками данных является годовая бухгалтерская отчетность, а именно: Бухгалтерский баланс, Отчет о прибылях и убытках.

В данной работе были использованы такие методы исследования, как: горизонтальный анализ, вертикальный анализ, факторный анализ.

1 ФИНАНСОВЫЕ РЕСУРСЫ ПРЕДПРИЯТИЙ И ИСТОЧНИКИ ИХ ФОРМИРОВАНИЯ

1.1 Сущность финансовых ресурсов предприятия

Чаще всего, под финансовыми ресурсами предприятия понимаются «совокупность собственных денежных доходов в наличной и безналичной форме и поступлений извне (привлеченных и заемных), аккумулируемых организацией (предприятием) и предназначенных для выполнения финансовых обязательств, финансирования текущих затрат, связанных с развитием производства» .

Так же существует мнение, что «финансовые ресурсы предприятия представляют собой денежные накопления, фонды и другие поступления денежных средств, аккумулируемые субъектом хозяйствования» .

Более развернутое представление о сущности финансовых ресурсов предприятия дается коллективом авторов учебника «Финансовый менеджмент» под редакцией Гавриловой А.Г.: « Финансовые ресурсы - денежные доходы, поступления и накопления, находящиеся в распоряжении организаций и государства, предназначенные для осуществления затрат по простому и расширенному воспроизводству, выполнения обязательств перед финансово-кредитной системой» .

Указанные подходы ориентируются на рассмотрение финансовых ресурсов как источников финансирования деятельности предприятия.

Другая группа авторов считает необходимым признать, что финансовые ресурсы - это капитал предприятия, сформированный за счет его активов. Так, например, И.А. Бланк считает, что финансовые ресурсы предприятия - это денежные средства, имеющиеся в его распоряжении .«Финансовые ресурсы, предназначенные для развития производственно-торгового процесса (покупка сырья, товаров и других предметов труда, орудий труда, рабочей силы, прочих элементов производства) представляют собой капитал в его денежной форме» .

Таким образом, складывается очевидное противоречие, заключающееся в неоднозначном понимании сущности финансовых ресурсов предприятия. Необходимость разрешения этого противоречия состоит в том, чтобы обеспечить универсальный (компромиссный) подход к формированию принципов и методов финансовой политики на базе сложившихся финансовых отношений и их материального воплощения - финансовых ресурсов.

При реализации компромиссного подхода к рассмотрению сущности финансовых ресурсов, они должны рассматриваться как средства, обеспечивающие жизнедеятельность предприятия на любом этапе его хозяйственной деятельности, то есть от момента формирования источников финансирования его деятельности до момента организации имущественного комплекса предприятия и реализации основного и вспомогательных видов деятельности. Такое представление сущности финансовых ресурсов дает возможность показать их вспомогательный характер в организации воспроизводственного процесса и сформулировать несколько иное представление об их роли в нем.

На рисунке 1 представлена схема кругооборота финансовых ресурсов, обслуживающих расширенное воспроизводство.

Рисунок 1 - роль финансовых ресурсов в воспроизводственном процессе.

Примеры некоторых факторов, влияющих на величину стоимости вкладов участников воспроизводственного процесса, представлены в таблице 1.

Таблица 1 - примеры факторов, влияющих на величину первоначальной стоимости вкладов участников воспроизводственного процесса.

Материальным воплощением рассматриваемых вкладов являются финансовые ресурсы, поскольку именно они несут в себе атрибут собственности, определяя направления использования ресурсов в воспроизводственном процессе. Эквивалентом, позволяющим оценить их значимость, являются деньги, которые в данном случае будут выполнять функцию меры стоимости.

Объединенные для организации деятельности предприятия ресурсы формируют фонд финансовых ресурсов предприятия. Данный фонд может состоять из разных источников средств, формирующих финансовое обеспечение деятельности предприятия. «Финансовое обеспечение - это формирование источников денежных средств, необходимых для финансирования деятельности компании» .

При формировании финансового обеспечения проявляются такое свойство финансовых ресурсов как возможность мобилизации. Состав финансового обеспечения предприятия представлен в таблице 2.

Сформированное финансовое обеспечение является основой для организации хозяйственной деятельности предприятия, в процессе которой финансовые ресурсы используются для формирования имущественного комплекса предприятия, который состоит из внеоборотных и оборотных активов, реализуя свою способность к трансформации формы существования.

Таблица 2 - состав финансового обеспечения предприятия

|

Форма финансового обеспечения |

Источники финансовых ресурсов |

|

|

Собственные средства предприятия |

Поступления от учредителей при формировании уставного капитала Прибыль, остающаяся в распоряжении предприятия от всех видов деятельности Амортизационные отчисления Резервы, накопленные предприятием Добавочный капитал, создаваемый за счет переоценки стоимости имущества предприятия Фонды, накопленные предприятием для целей потребления и развития |

|

|

Заемные средства предприятия |

Долгосрочный кредит банка Краткосрочный кредит банка Коммерческий кредит Кредиты разных видов из других источников (например, средства работников и т.п.) Кредиторская задолженность, постоянно находящаяся в обороте Средства, полученные от размещения векселей Факторинг |

|

|

Привлеченные средства |

Дополнительные взносы средств в уставный капитал Средства, полученные в порядке перераспределения Средства долевого участия в текущей и инвестиционной деятельности Средства от эмиссии долговых ценных бумаг Паевые и иные взносы членов трудового коллектива, юридических и физических лиц Страховое возмещение, полученное при наступлении страхового события Поступления платежей по франчайзингу, аренде и т.д. |

|

|

Бюджетное финансирование предприятий |

Бюджетные инвестиции Бюджетный кредит Государственные гарантии Инвестиционный налоговый кредит |

|

|

Особые формы финансирования |

Венчурное финансирование Проектное финансирование |

|

|

Привлечение иностранного капитала |

Получение кредитов от зарубежных банков Выпуск за рубежом долговых ценных бумаг Размещение акций на международных фондовых рынках |

Надлежащим образом сформированный имущественный комплекс дает возможность предприятию осуществлять производственную и иную деятельность.

Реализация произведенной продукции на открытом рынке дает возможность получить новый дополнительный объем финансовых ресурсов. При этом проявляется их способность к приращению.

Являясь материальным выражением финансовых отношений, финансовые ресурсы на последней стадии своего кругооборота формируют фонд ресурсов, предназначенных для распределения и перераспределения. Средства этого фонда используются для финансирования интересов участников воспроизводственного процесса (при этом проявляется их стимулирующая способность). Дальше кругооборот финансовых ресурсов возобновляется.

Технически вопросы движения финансовых ресурсов решаются с помощью организации денежных потоков, которые выступают инструментом реализации характеристик финансовых ресурсов, рассмотренных нами выше (возможность мобилизации, трансформация формы существования, способность к приращению).

Обобщая вышесказанное, мы пришли к выводу, что финансовые ресурсы предприятия можно рассматривать как форму стоимости, которая его обслуживает. Именно по поводу данной стоимости складываются финансовые отношения между участниками воспроизводственного процесса .

1.2 Источники формирования финансовых ресурсов предприятия

Финансовые ресурсы образуются за счет различных источников. По форме права собственности различаются две группы источников:

Собственные;

Заемные и привлеченные (чужие).

Основными источниками собственных денежных средств являются уставный капитал (уставный фонд), прибыль и амортизационные отчисления. К чужим денежным средствам относятся кредиторская задолженность, кредиты и займы.

Первоначальное формирование финансовых ресурсов происходит в момент учреждения предприятия, когда образуется уставный фонд. Его источниками в зависимости от организационно-правовых форм хозяйствования выступают: акционерный капитал, паевые взносы членов кооперативов, отраслевые финансовые ресурсы (при сохранении отраслевых структур), долгосрочный кредит, бюджетные средства.

Величина уставного фонда показывает размер тех денежных средств - основных и оборотных - которые инвестированы в процесс производства.

Основным источником финансовых ресурсов на действующих предприятиях выступает стоимость реализованной продукции (оказанных услуг), различные части которой в процессе распределения выручки принимают форму денежных доходов и накоплений. Финансовые ресурсы формируются главным образом за счет прибыли (от основной и других видов деятельности) и амортизационных отчислений.

Прибыль и амортизационные отчисления являются результатом кругооборота средств, вложенных в производство. Оптимальное использование амортизационных отчислений и прибыли по целевому назначению позволяет возобновить производство продукции на расширенной основе.

Назначение амортизационных отчислений - обеспечивать воспроизводство основных производственных фондов и материальных активов. В отличии от амортизационных отчислений прибыль не остается полностью в распоряжении предприятия, ее значительная часть в виде налогов поступает в бюджет.

Прибыль, остающаяся в распоряжении предприятия - это многоцелевой источник финансирования его потребностей, но основные направления ее использования можно определить как накопление и потребление. Пропорции распределения прибыли на накопление и потребление определяют перспективы развития предприятия.

Источниками финансовых ресурсов предприятий также выступают:

Выручка от реализации выбывшего имущества,

Устойчивые пассивы;

Различные целевые поступления (плата за содержание детей в дошкольных учреждениях и т.д.).

Мобилизация внутренних ресурсов в строительстве и др.

Значительные финансовые ресурсы, особенно по вновь создаваемым и реконструируемым предприятиям, могут быть мобилизованы на финансовом рынке. Формами их мобилизации являются: продажа акций, облигаций и других видов ценных бумаг, выпускаемых данным предприятием, кредитные инвестиции

Использование финансовых ресурсов осуществляется предприятием по многим направлениям, главными из которых являются:

Платежи органам финансово-банковской системы, обусловленные выполнением финансовых обязательств. Сюда относятся: налоговые платежи в бюджет и внебюджетные фонды, уплата процентов банкам за пользование кредитами, погашение ранее взятых ссуд, страховые платежи и т.д.;

Инвестирование собственных средств в капитальные затраты (реинвестирование), связанное с расширением производства и техническим его обновлением, переходом на новые прогрессивные технологии, использование «ноу-хау» и т.д.;

Инвестирование финансовых ресурсов в ценные бумаги, приобретаемые на рынке: акции и облигации других фирм, в государственные займы и т.п.;

Направление финансовых ресурсов на образование денежных фондов поощрительного и социального характера;

Использование финансовых ресурсов на благотворительные цели, спонсорство и т.п. .

2 ФОРМИРОВАНИЕ И РАСПРЕДЕЛЕНИЕ ФИНАНСОВЫХ РЕСУРСОВ В ОАО «НЕНЕЦКАЯ НЕФТЯНАЯ КОМПАНИЯ»

2.1 Характеристика предприятия

- Открытое акционерное общество «Ненецкая нефтяная компания», именуемое в дальнейшем «Общество», создано в соответствии с Федеральным законом «Об акционерных обществах», Гражданским кодексом Российской Федерации, иными правовыми актами Российской Федерации и Ненецкого автономного округа.

- Место нахождения Общества (почтовый адрес): Российская Федерация, 166700, Ненецкий автономный округ, п. Искателей, ул. Губкина, д. 3 «Б», корпус 3.

Целями деятельности Общества являются расширение рынка товаров и услуг, а также извлечение прибыли

Основные виды деятельности Общества:

- поиск, разведка, бурение и разработка нефтегазовых и битумных месторождений, а также месторождений общераспространенных полезных ископаемых, пресных и минеральных подземных вод;

- строительство объектов производственного назначения и социальной сферы, проектирование, строительно-монтажные работы, пуско-наладочные, ремонтные работы на всех видах оборудования и инженерных сетях;

- осуществление

капитального ремонта скважин

Для целей формирования финансовой структуры применяется следующая организационная структура Компании.

Под организационной структурой компании понимаются состав, соподчиненность, взаимодействие и распределение работ по подразделениям и органам управления, между которыми устанавливаются определенные отношения по поводу реализации властных полномочий, потоков команд и информации.

По представленной в приложении 1 таблице можно отметить, что структура общества сложная, например, в блок заместителя главного инженера по производственному обеспечению и логистике включаются 3 организационных единицы: административно-хозяйственная служба, база производственного обеспечения и служба обеспечения, в состав которой входят служба обеспечения. Состав и структура предприятия характеризует его вид деятельности, особенно такая производственная единица как служба разработки карьеров.

В результате у предприятия сформирована финансовая структура, которая включает 16 центров финансовой ответственности.

Финансовая структура ОАО «Ненецкая нефтяная компания определяет порядок формирования финансовых результатов и распределение ответственности за достижение общего результата компании. Финансовая структуризация позволяет компании вести внутреннюю учетную политику, отслеживать движение ресурсов внутри компании и оценивать эффективность бизнеса в целом и его составных частей. Иначе говоря, наличие финансовой структуры позволяет руководству компании видеть, кто за что отвечает, позволяет оценивать, контролировать и координировать деятельность подразделений, помогает разработать действенную

систему мотивации сотрудников.

Для более полной характеристики технико-экономических показателей работы ОАО «Ненецкая нефтяная компания» рассмотрим размеры деятельности предприятия (таблица 3).

Из таблицы 1 видно, что за период 2010-2012 гг. ОАО «Ненецкая нефтяная компания» увеличила размеры производства, об этом свидетельствует рост объемов добычи нефти за период 2010-2011 гг. на 2,59%, за период 2011-2012 гг. - на 7,45%, что в абсолютном выражении составило 106614 МТ.

Отрицательным моментом явилось значительное снижение среднегодовой стоимости основных средств в 2011 г. - в 6,80 раза, что в абсолютном выражении составило 400 558 тыс. руб. Причиной этого явилось списание некоторых видов основных средств из-за их непригодности.

Таблица 3 - основные показатели деятельности организации ОАО «Ненецкая нефтяная компания»

|

Показатель |

Темп роста, % |

||||

|

2011 г. к 2010 г. |

2012 г. к 2011 г. |

||||

|

Среднегодовая стоимость основных средств, тыс. р. |

|||||

|

Среднесписочная численность работников, чел. |

|||||

|

Добыча нефти, МТ |

|||||

|

Инвестиционнеы затраты, тыс. руб. |

|||||

|

Средняя цена нефти в отчетном периоде (долл. США/МТ) |

|||||

Кроме деятельности в рамках Харьягинского СРП в 2012 г. компания осуществляла другие виды деятельности. Уровни выручки от производственной деятельности компании за 2012 г. приведены на рисунке 2.

Рисунок 2 - выручка от производственной деятельности ОАО «Ненецкая нефтяная компания», 2012 г.

Согласно представленным данным на рисунке 2, можно отметить, что основная доля выручки поступает предприятию от реализации сырой нефти, в 2012 г. доля выручки от данного вида деятельности составила 89,16%. На втором месте по поступлению выручки занимает деятельность по проведению капитального ремонта скважин, от осуществления которой предприятие получила в 2012 г. выручку в размере 230112,1 тыс. руб.

Таблица 4 - показатели интенсивности работы ОАО «Ненецкая нефтяная компания»

|

Показатель |

Темп роста, % |

||||

|

2011г. к 2010 г. |

2012 г. к 2011 г. |

||||

|

Фондоовооруженность, тыс.р. |

|||||

|

Приходится на 1 работника: инвестиционных затрат, руб. |

|||||

|

добытой нефти, МТ |

|||||

|

выручки от продаж, тыс. руб. |

|||||

За период 2010-2012 гг. уровень интенсивности производственной деятельности снизился. Можно заметить, что снизился уровень фондовооруженности за 2010-2012 гг. на 88,59% (8157,94 тыс. руб.). Это связано со снижением среднегодовой стоимости основных производственных фондов. В связи с превышением темпа роста среднесписочной численности работников над темпом роста инвестиционных затрат, уровень инвестиционных затрат на 1 работника за 2010-2011 гг. сократился почти в 2 раза или на 18 416,22 тыс. руб., но необходимо отметить, что в периоде 2011-2012 гг. величина инвестиционных затрат на 1 работника сократилась почти в 2 раза или на 11 966,51 тыс. руб. В результате выручка на одного работника составила в 2010 г. 1638 тыс. руб., за период 2010-2011 гг. данный показатель снизился на 1574,99 тыс. руб.

На следующем этапе анализа произведем оценку эффективности функционирования ОАО «Ненецкая нефтяная компания» (таблица 5).

Таблица 5- эффективность производства продукции

|

Показатель |

Темп роста, % |

||||

|

2011 г. к 2010 г. |

2012 г. к 2011 г. |

||||

|

Выручка от участия в Харьягинском СРП |

|||||

|

Выручка от продаж, тыс.руб. |

|||||

|

Фондоотдача, тыс. руб. |

|||||

|

Чистая прибыль, тыс. руб. |

|||||

|

Уровень рентабельности, % |

|||||

Результаты расчетов в таблице 5 показали, что эффективность работы предприятия возросла. Выручка от продаж возросла, так выручка от участия в Харьягинском СРП увеличилась за 2010-2012 гг. почти в 1,7 раза.

Выручка от продаж за 2010-2012 гг. увеличилась на 4 157 039 тыс. руб. За счет роста добычи сырья происходит рост объемов продаж, а следовательно, возрастает и показатель фондоотдачи. Но за период 2010-2011 гг. фондоотдача резко возросла в 25,6 раза по причине роста спроса на продукцию. Еще раз подтверждает повышение эффективности работы предприятия наличие и рост чистой прибыли, если в 2010 г. ее уровень составил 1 811 324 тыс.руб., то к 2011 г. произошло сокращение в 1,72 раза, в 2012 г. показатель чистой прибыли снизился в 2 раза, что оказало влияние на уровень рентабельности который снизился за анализируемый период.

Таким образом, анализ основных технико-экономических показателей деятельности ОАО «Ненецкая нефтяная компания» показал, что общество является нефте- и газодобывающей организацией, которая в достаточном объеме обеспечена средствами производства, но тенденции изменения показателей неоднозначны, основное влияние на деятельность организации оказывает рост объема реализации продукции.

2.2 Анализ формирования финансовых ресурсов на предприятии

Финансовые ресурсы предприятия - это денежные средства, формируемые при образовании предприятия и пополняемые в результате производственно-хозяйственной деятельности за счет реализации товаров и услуг, выбывшего имущества организации, а также путем привлечения внешних источников финансирования.

Для более наглядного представления о формировании финансовых ресурсов ОАО «Ненецкая нефтяная компания» следует провести вертикальный и горизонтальный анализ баланса данной организации.

Вертикальный анализ представлен в таблице 6.

Таблица 6 - вертикальный анализ баланса ОАО «Ненецкая нефтяная компания»

|

Отклонение уд. веса 2012 г. от 2010 г., +,- |

||||||||

|

сумма, тыс.р. |

сумма, тыс.р. |

сумма, тыс.р. |

||||||

|

1 .ВНЕОБОРОТНЫЕ АКТИВЫ |

||||||||

|

Основные средства |

||||||||

|

Финансовые вложения |

||||||||

|

Отложенные налоговые активы |

||||||||

|

Прочие внеоборотные активы |

||||||||

|

Итого по разделу 1 |

||||||||

|

2. ОБОРОТНЫЕ АКТИВЫ |

||||||||

|

Дебиторская задолженность |

||||||||

|

Финансовые вложения |

||||||||

|

Денежные средства |

||||||||

|

Прочие оборотные активы |

||||||||

|

Итого по разделу 2 |

||||||||

|

БАЛАНС |

||||||||

|

3. КАПИТАЛ И РЕЗЕРВЫ |

||||||||

|

Уставный капитал |

||||||||

|

Добавочный капитал |

||||||||

|

Итого по разделу 3 |

||||||||

Продолжение таблицы 6

|

4. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|||||||

|

Заемные средства |

|||||||

|

Итого по разделу 4 |

|||||||

|

Заемные средства |

|||||||

|

Кредиторская задолженность |

|||||||

|

Оценочные обязательства |

|||||||

|

Прочие обязательства |

|||||||

|

Итого по разделу 5 |

|||||||

|

БАЛАНС |

|||||||

В структуре активов предприятия наибольший удельный вес занимают долгосрочные финансовые вложения - 81,25% в 2010 г., но за период 2010-2012 гг. величина данного показателя сократилась на 29,94%, несмотря на их абсолютное увеличение, это связано с ростом структуры основных средств на 5,82%, денежных средств - на 19,70%. Следует отметить, что за счет роста суммы запасов их удельный вес возрос на 2,01 %. За счет роста величины дебиторской задолженности, ее доля за период 2010-2012 гг. увеличилась на 4,08%., в структуре активов второе место по величине удельного веса занимают денежные средства, их удельный вес в 2012 г. составил 20,32%.

В структуре пассива баланса значительно увеличивается доля собственного капитала за счет увеличения величины нераспределенной прибыли и ее доли (на 5,75%), которая на конец 2012 г. составила 96,18 %, соответственно удельный вес уставного капитала и добавочного капитала незначительный, меньше 0,01%. Наблюдается снижение структуры долгосрочных заемных средств - на 5,96%, причиной данному явлению послужило погашение долгосрочного кредита предприятия в 2010 г.

Горизонтальный анализ позволяет определить абсолютные и относительные изменения различных статей отчетности по сравнению с предшествующим годом, полугодием или кварталом. Данный метод позволяет выявить направления, которые нуждаются в наиболее детализированном анализе.

В условиях инфляции ценность горизонтального анализа несколько снижается, так как производимые с его помощью расчеты не отражают объективного изменения показателей, связанных с инфляционными процессами (таблица 7).

Таблица 7 - Горизонтальный анализ баланса ОАО «Ненецкая нефтяная компания»

|

Статья баланса |

Отклонение 2012 г. от 2010 г., (+,-) |

2012 г. в % к 2010 г. |

|||

|

1 .ВНЕОБОРОТНЫЕ АКТИВЫ |

|||||

|

Основные средства |

|||||

|

Финансовые вложения |

|||||

|

Отложенные налоговые активы |

|||||

|

Прочие внеоборотные активы |

|||||

|

Итого по разделу 1 |

|||||

|

2. ОБОРОТНЫЕ АКТИВЫ |

|||||

|

Налог на добавленную стоимость |

|||||

|

Дебиторская задолженность |

|||||

|

Финансовые вложения |

|||||

|

Денежные средства |

|||||

|

Прочие оборотные активы |

|||||

|

Итого по разделу 2 |

|||||

|

3. КАПИТАЛ И РЕЗЕРВЫ |

|||||

|

Уставный капитал |

|||||

|

Добавочный капитал |

|||||

|

Нераспределенная прибыль (непокрытый убыток) |

|||||

|

Итого по разделу 3 |

|||||

|

4. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|||||

|

Заемные средства |

|||||

|

Отложенные налоговые обязательства |

|||||

|

Итого по разделу 4 |

|||||

|

5. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|||||

|

Заемные средства |

|||||

|

Кредиторская задолженность |

|||||

|

Оценочные обязательства |

|||||

|

Прочие обязательства |

|||||

|

Итого по разделу 5 |

|||||

За изучаемый период особое внимание следует уделить изменению стоимости основных средств. Стоимость основных средств возросла более чем в 5 раз, что в абсолютном выражении составило 280 323 тыс. руб. Это свидетельствует о приобретении необходимого оборудования для осуществления производственной деятельности. Сумма запасов увеличилась в 4,5 раза (101 217 тыс. р.). Такой рост обусловлен в основном наращиванием производства предприятия в области капитального и текущего ремонта скважин, и, следовательно, закупкой обширной номенклатуры товарно-материальных ценностей.

Дебиторская задолженность увеличилась в 2,2 раза, наибольшее изменение произошло за период 2010-2011 гг. - на 76,24%, что в абсолютном выражении составило 218 006 тыс. руб. Денежные средства за весь анализируемый период (2010-2012 гг.) изменились неоднозначно: за период 2011-2012 гг. величина денежных средств возросла в 55 раз, или на 825 463 тыс. руб. Уставный капитал в течение 2010-2011 гг. не изменился, но в 2012 г. его величина составила 251 тыс.руб., следовательно, общество увеличило количество акций. Нераспределенная прибыль возросла за период 2010-2012 гг. в 1,72 раза или на 1 672 935 тыс. руб. и составила на конец 2012 г. 3 980 123 тыс. руб.

Долгосрочные займы и кредиты за анализируемые годы снизились на 65,13%, что в абсолютном выражении составило 126 243 тыс. руб. Основную долю по данной статье составляли финансовые средства, предоставляемые ОАО «Ненецкая нефтяная компания» партнерами по Харьягинскому СРП (Тоталь.Разведка.Разработка.Россия, Норск Гидро Свериге А.Б., ОАО «Зарубежнефть») по условиям договора о совместной деятельности для финансирования приходящейся на ОАО «Ненецкая нефтяная компания» 10-процентной доли в расходах Инвестора. Кредиторская задолженность предприятия увеличилась за 2010-2012 гг. в 2,4 раза или на 39 012 тыс. руб.

В результате валюта баланса ОАО «Ненецкая нефтяная компания» возросла на 62,20%, абсолютное увеличение составило 1 586 972 тыс. руб.

Анализ состояния расчетной дисциплины проводят с помощью абсолютных и относительных показателей. При этом проводят сравнение дебиторской и кредиторской задолженности за отчетный период с данными предшествующих лет. Наиболее важным этапом анализа состояния расчетов является сопоставление сумм дебиторской задолженности с кредиторской (таблица 8).

Таблица 8 - Оценка состояния дебиторской и кредиторской задолженности

|

Показатель |

Отклонение 2012г. от 2010г. (+/-) |

|||||||

|

сумма, тыс.р. |

сумма, тыс.р. |

сумма, тыс.р. |

сумма, тыс.р. |

|||||

|

Дебиторская задолженность |

||||||||

|

в том числе: расчеты с покупателями и заказчиками |

||||||||

|

авансы выданные |

||||||||

|

по расчетам с бюджетом |

||||||||

|

по расчетам с работниками |

||||||||

|

Харьягинское СРП |

||||||||

|

Кредиторская задолженность |

||||||||

|

в том числе: долгосрочные займы |

||||||||

|

расчеты с поставщиками и подрядчиками |

||||||||

|

авансы полученные |

||||||||

|

расчеты по налогам и взносам |

||||||||

|

краткосрочные кредиты |

||||||||

|

краткосрочные займы |

||||||||

|

расчеты с работниками |

||||||||

Согласно представленным данным у ОАО «Ненецкая нефтяная компания» представлена только краткосрочная дебиторская задолженность, величина которой в 2010 г. составила 285930 тыс. руб. Основную долю в составе задолженности в 2010 г. занимает дебиторская задолженность по Харьягинскому СРП (Тоталь.Разведка.Разработка.Россия) - 89,95%, что в абсолютном выражении составило 257199 тыс. руб. За 2010-2011 гг. величина дебиторской задолженность возросла в 2,2 раза или на 346 711 тыс. руб. Причиной данного изменения явилось увеличение дебиторской задолженности по расчетам с покупателями и заказчиками на 468 781 тыс. руб.

В 2012 г. в структуре краткосрочной дебиторской задолженности основную долю занимают расчеты с поставщиками и подрядчиками - 49,86%, что больше уровня 2010 г. на 40,63%. Величина кредиторской задолженности предприятия в целом сократилась за исследуемый период на 159 088 тыс. руб. (почти в 3 раза), основной причиной данного изменения явилось погашение кредиторской задолженности по Харьягинскому СРП и снижение долгосрочных займов.

Для того чтобы улучшить финансовое состояние предприятия необходимо снижать дебиторскую и кредиторскую задолженности, а также пополнять собственные средства за счет распределения чистой прибыли. Анализ состояния расчетной дисциплины включает также в себя оценку оборачиваемости дебиторской и кредиторской задолженностей с помощью следующих показателей (таблица 9):

- Коэффициент оборачиваемости дебиторской задолженности - это отношение выручки от реализации продукции к среднегодовой сумме дебиторской задолженности. По данному коэффициенту судят, сколько раз в среднем дебиторская задолженность превращалась в денежные средства в течение отчетного периода, сколько раз за период дебиторская задолженность была сформирована и погашена покупателями.

- Средний срок погашения дебиторской задолженности определяется как частное от деления средней за период дебиторской задолженности к средней выручке от реализаций за один день периода.

- Коэффициент оборачиваемости кредиторской задолженности - это отношение выручки от реализации продукции к среднегодовой сумме кредиторской задолженности.

- Средний срок погашения кредиторской задолженности рассчитывается как отношение числа календарных дней к коэффициенту оборачиваемости кредиторской задолженности.

Таблица 9 - анализ оборачиваемости дебиторской, кредиторской задолженности

Коэффициент оборачиваемости дебиторской задолженности за анализируемый период увеличился на 6,664 об. При этом если в 2011 г. кредиторская задолженность совершила 1,879 оборота за год при среднем периоде оборота192 дня, то дебиторская задолженность совершила 0,797 оборота при длительности одного оборота 452 дня. При этом превышение коэффициента оборачиваемости кредиторской задолженности над дебиторской менее благоприятно для общества. Кроме того, необходимо отметить значительное увеличение оборачиваемости кредиторской задолженности в 2012 г. - на 46,295 об. Следовательно, резко сократился срок оборачиваемости кредиторской задолженности - на 184 дня.

2.3 Анализ использования финансовых ресурсов предприятия

Состояние финансовых ресурсов, их распределение и использование, характеризует финансовая устойчивость и платежеспособность предприятия. Платежеспособность - это проявление финансовой устойчивости, которая отражает способность предприятия своевременно и полностью выполнять свои платежные обязательства.

Кредитоспособным является предприятие, которое имеет все предпосылки получить кредит и способно своевременно возвратить взятую ссуду с уплатой процентов за счет прибыли или других финансовых ресурсов, возможно заемных средств. Для определения типа финансовой устойчивости предприятия существует определенная методика, основанная на абсолютных показателях: наличие собственных оборотных средств, как разница между капиталом и резервами и внеоборотными активами. Этот показатель характеризует чистый оборотный капитал. Наличие собственных и долгосрочных заемных источников формирования запасов и затрат (функционирующий капитал), определяемое путем увеличения показателя оборотного капитала на сумму долгосрочных пассивов. Общая величина основных источников формирования запасов и затрат определяемая путем увеличения показателя функционирующего капитала на сумму краткосрочных заемных средств.

Трем показателям наличия источников формирования запасов соответствуют три ситуации обеспеченности запасов источниками формирования:

- излишек (+) или недостаток (-) собственных оборотных средств (±ЕС);

- излишек (+) или недостаток (-) собственных и долгосрочных источников формирования запасов (± Ет);

- излишек (+) или недостаток (-) общей величины основных источников формирования запасов (± Еов).

Отмеченные показатели обеспеченности запасов источников их формирования интегрируется в четырехкомпонентный показатель финансовой устойчивости (Фу): Фу=Фу (± Ес); Фу(± Ет) Фу(± Еов); Фу(± Етк).

Функция определяется: Фу(х) = 1 (если х>0) или 0 (если х<0).

На основании этого можно выделить 5 основных типов финансовой устойчивости предприятия:

- Абсолютная устойчивость - в настоящее время крайне редкая для значительной части предприятий, т.е. собственные оборотные средства в полном объеме обеспечивает запасы и затраты. Фу = (1 ;1 ;1 ;1).

- Нормальная устойчивость - запасы и затраты обеспечиваются собственными оборотными средствами и долгосрочными земными источниками. Фу = (0; 1; 1; 1).

- Неустойчивое финансовое состояние, характеризуемое нарушением платежеспособности, при котором сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств и увеличения собственных оборотных средств. Фу = (0;0;1;1).

- Предкризисное финансовое состояние - предприятие прекратило свою деятельность по состоянию платежеспособности. Фу = (0;0;0;1).

- Кризисное финансовое состояние, при котором предприятие находится на грани банкротства, т.к. денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывают даже его кредиторской задолженности и просроченных ссуд. Фу = (0;0;0;0) .

Анализ финансовой устойчивости рассмотрим в таблице 10.

Таблица 10 - Анализ финансовой устойчивости ОАО «Ненецкая нефтяная

компания»

|

Показатель |

Отклонение 2012 г. от 2010 г., (+; -) |

|||

|

Собственный капитал |

||||

|

Внеоборотные активы |

||||

|

Наличие собственных оборотных средств |

||||

|

Долгосрочные обязательства |

||||

|

Наличие собственных и долгосрочных заемных источников формирования запасов |

||||

|

Краткосрочные кредиты и займы |

||||

|

Общая величина источников формирования запасов |

||||

|

Общая величина запасов |

||||

|

Излишек (+), недостаток (-) собственного оборотного капитала для формирования запасов |

||||

|

Излишек (+), недостаток (-) собственных и долгосрочных заемных источников формирования запасов |

Продолжение таблицы 10

Из данной таблицы можно сделать следующий вывод, что у общества на протяжении трех лет наблюдалось устойчивое финансовое состояние, это говорит о том, что ОАО «Ненецкая нефтяная компания» гарантировало свою платежеспособность так как: Фу = (1,1,1,1), что означает эффективное использование собственного капитала и устойчивое финансовое положение. У Общества снизился излишек долгосрочных и краткосрочных заемных источников формирования запасов и затрат на 187 331 тыс. руб., причиной данного явления послужило снижение величины долгосрочных обязательств на сумму 119 748 тыс. руб.

Для анализа использования финансовых ресурсов предприятия необходимо провести оценку уровня и динамики показателей финансовых результатов деятельности предприятия. Проведём анализ состава и динамики прибыли за 2009-2011 гг. (таблица 11).

Таблица 11 - анализ состава и динамики прибыли ОАО «Ненецкая нефтяная компания»

Чистая прибыль в 2012 г. сократилась по сравнению с 2010 г. более чем в 3 раза или на 1 284 143 тыс.руб., это связано с сокращением прибыли от прочей деятельности организации в 3 раза.. Убыток продаж за 3 года возрос в 1,5 раза или на 39 483 тыс.руб. Причиной этого явился рост себестоимости продаж.

Эффективность использования финансовых ресурсов предприятия непосредственно сказывается на его финансово-хозяйственной деятельности, поэтому проведем анализ эффективности работы предприятия в таблице 12.

Таблица 12 - показатели эффективности работы ОАО «Ненецкая нефтяная компания»

|

Показатель |

Отклонение 2012 г. от |

|||

|

1.Выручка от продажи, тыс.руб. |

||||

|

2.Прибыль от продажи, тыс.руб. |

||||

|

3.Активы, тыс.руб. |

||||

|

4.Собственный капитал, тыс.руб. |

||||

|

5.Рентабельность продаж, % (стр.2/стр.1.100) |

||||

|

6.Рентабельность активов, % (стр.2/стр.3.100) |

||||

|

7.Рентабельность собственного капитала, % (стр.2/ стр.4.100) |

Таким образом, деятельность предприятия нельзя назвать рентабельной, т.к. ОАО «Ненецкая нефтяная компания» работает с убытком на протяжении 2010-2012 гг. За анализируемый период убыточность продаж снизилась с 2,91% до -2,68%, т.е. на 0,23%.

Убыточность активов возросла за 2010-2012 гг. на 0,17%, для выяснения причин отклонения используем следующую экономическую модель:

Ra=Rп·КОа (1)

где Ra- рентабельность активов;

Rп - рентабельность продаж;

КОа - коэффициент оборачиваемости активов;

Факторный анализ данных зависимостей выполним с помощью метода абсолютных разниц по следующей схеме:

- Общее изменение рентабельности активов, %

∆ Ra= Ra 1 - Ra 0

где Ra 1 - рентабельность активов в отчетном году;

Ra 0 - рентабельность активов в прошлом году.

∆ Ra= Ra 1 - Ra 0 = -2,81% - (-2,64%) = -0,17%;

- Влияние изменения рентабельности продаж (структуры цены) на динамику рентабельности активов, %

∆ Ra R п = ∆ Rп · КОа 0

∆ Ra R п = ∆ Rп · КОа 0 = 77,94% * 0,03 = +2,55 %,

Следовательно, за счет роста рентабельности продаж, убыточность активо сократилась на 2,55%.

- Влияние изменения коэффициента оборачиваемости активов (деловой активности предприятия) на рентабельность активов, %

∆ Ra КОа = Rп 1 · ∆ КОа

∆ Ra КОа = Rп 1 · ∆ КОа = -2,52% * 1,08= -2,72%,

Это означает, что при росте коэффициента оборачиваемости активов, их убыточность увеличилась на 2,72%.

Таким образом, для того, чтобы повысить эффективность использования активов предприятия, необходимо повысить величину рентабельности продаж, а также оптимизировать величину запасов, которые замедляют процесс оборота активов общества.

2.4 Мероприятия по снижению дебиторской задолженности

По результатам анализа состава, структуры и динамики финансовых ресурсов предприятия можно сделать вывод, что в целом у предприятия существует проблема в сфере осуществления платежно-расчетных отношений с дебиторами и кредиторами, т.к. динамика роста дебиторской задолженности свидетельствует о необходимости пристального внимания руководства к организации платежно-расчетных отношений. Динамика увеличения дебиторской задолженности отрицательно сказывается на деятельности предприятия, нужно постепенно сокращать размеры дебиторской задолженности.

Для улучшения состояния расчетов:

- необходимо следить за соотношениями дебиторской и кредиторской задолженности: значительное преобладание дебиторской задолженности создает угрозу финансовой устойчивости предприятия и делает необходимым привлечение дополнительных (как правило, дорогостоящих) средств; превышение ккредиторской задолженности над дебиторской может привести к неплатежеспособности предприятия;

- контролировать политику диверсификации в отношении дебиторов, т.е. ориентироваться на увеличение их количества для уменьшения риска неуплаты одним или несколькими крупными покупателями;

- постоянно контролировать состояние расчетов по просроченной задолженности;

- необходимо производить анализ состава и структуры дебиторской и кредиторской задолженности по конкретным поставщикам и покупателям, а также по срокам образования задолженности или сроках их возможного погашения, что позволит своевременно выявлять просроченную задолженность и принимать меры к ее взысканию;

- создать комиссию по работе с дебиторской задолженностью, в обязанности которой входят систематическое наблюдение за состоянием расчетной дисциплины, проведение регулярных сверок расчетов с покупателями.

Важной составной частью оперативной работы комиссии должно стать ведение картотеки напоминаний должникам, и своевременное предъявление претензий по оплате продукции;

контролировать оборачиваемость дебиторской и кредиторской задолженности, а также состояние расчетов по просроченной задолженности, так как в условиях инфляции всякая отсрочка платежа приводит к тому, что предприятие реально получает лишь часть стоимости поставленной продукции. поэтому желательно расширить систему авансовых платежей;

в сложившейся ситуации можно посоветовать организовать на предприятии систему аналитического учета дебиторской задолженности не только по срокам, но и по размерам, местонахождению юридических лиц, физических лиц и предлагаемых условий оплаты;

имея оперативные данные но просроченной задолженности, необходимо начинать работу, т.е. высылать уведомления - претензии со всеми расчетами пени.за просроченную задолженность;

разрабатывать паинюопазные модели договоров с гибкими условиями оплаты, в частности прелоешнления покупателями скидок при досрочной оплате, так как снижение цены приводит к расширению продаж и интенсифицирует приток денежных средств.

Таким образом, вышеизложенные предложения будут способствовать совершенствованию организации расчетов и их учета, снижению дебитор-ской задолженности и укреплению финансового состояния предприятия.

Предложим некоторые совершенствования по кредитованию дебиторов:

- Предоставлять покупателю постоянную скидку в размере 2% в случае своевременной оплаты полученного товара в течение 10 дней с момента получения товара. Без какой либо процентной ставки за отсрочку платежа. Эта скидка незначительна для дебитора, т.к. общество производит наценку на товар от 30% до 150%. Зато это отразится на скорости расчетов по оплате товаров в сторону увеличения, а это выгодно для общества (увеличивается оборот денежных средств).

- Предоставлять отсрочку платежа на товары, которые пользуются большим спросом. А на товары, которые пользуются меньшим непостоянным спросом периодически делать привлекательную для покупателей скидку. но не в убыток себе.

Например, Компания произвела товары по газовому обслуживанию на сумму 700000 руб. Наценка на эту группу товаров равна 100% (выручка от реализации этой продукции будет равна 1400000 руб.).

Рассмотрим 2 варианта расчета с покупателем данной продукции:

1) Предоставим покупателю отсрочку платежа в течение 7 дней, под 40% годовых.

Расчет: 1400000*40% *(7/360) = 10888,89 руб. (заплатит покупатель за предоставление отсрочки):

1400000+ 10888,89 = 1410888,8 руб. (общая сумма, которую заплатит покупатель за купленный товар).

Для покупателя это выгодно, т. к. за это время он уже может реализовать часть продукции и получить прибыль. А ОАО «Ненецкая нефтяная компания» получит дополнительный доход в виде процентов за предоставление отсрочки.

2) Предоставим покупателю скидку на товар в размере 15% Расчет:

1400000 руб. - 210000 руб. = 1190000 руб. (сумма, которую заплатит за товар покупатель).

Покупатель заплатит за товар не 1400000 pуб., а 1190000 руб. Это будет заманчивое предложение дли него. ОАО «Ненецкая нефтяная компания» все равно получит прибыль. но н меньшем объеме. Такую скидку лучше всего делать на товар, у которого истекает срок годности; товар, который в скором времени выйдет из производства.

- Обязать покупателя оплатить пени за просрочку платежа, величина которого указана в договоре в случае неуплаты в течение определенного срока, указанного в договоре. Конечная сумма будет зависеть от количества просроченных дней.

Рассчитаем сумму, которую получит ОАО «Ненецкая нефтяная компания» за просроченную оплату покупателей, на примере трех дебиторов (Таблица 13).

Таблица 13 - Расчет суммы долга покупателей с учетом пени, тыс. руб.

Следовательно, Компания получит в оборот дополнительную прибыль в размере 23358 тыс. руб.. которая служит источником формирования финансовых ресурсов.

ЗАКЛЮЧЕНИЕ

В результате проведения анализа формирования и использования финансовых ресурсов в ОАО «Ненецкая нефтяная компания» можно сделать следующие выводы:

Открытое акционерное общество "Ненецкая нефтяная компания" - нефтегазовое предприятие, которое обладает статусом компании со 100% участием Ненецкого автономного округа как субъекта Российской Федерации.

За период 2010-2012 гг. ОАО «Ненецкая нефтяная компания» увеличила размеры производства, об этом свидетельствует рост объемов добычи нефти за период 2010-2011 гг. на 2,59%, за период 2011-2012 гг. - на 7,45%, что в абсолютном выражении составило 106614 МТ.

В связи с освоением новых ресурсов, среднесписочная численность работников возросла, наибольший темп роста наблюдается за период 2011-2012 гг. - более чем в 2 раза (117 человек).

За период 2010-2012 гг. уровень интенсивности производственной деятельности снизился. Можно заметить, что снизился уровень фондовооруженности за 2010-2012 гг. на 88,59% (8157,94 тыс. руб.).

В структуре активов предприятия наибольший удельный вес занимают долгосрочные финансовые вложения - 81,25% в 2010 г., но за период 2010-2012 гг. величина данного показателя сократилась на 29,94%, несмотря на их абсолютное увеличение, это связано с ростом структуры основных средств на 5,82%, денежных средств - на 19,70%.

Долгосрочные займы и кредиты за анализируемые годы снизились на 65,13%, что в абсолютном выражении составило 126 243 тыс. руб.

Основную долю в составе задолженности в 2010 г. занимает дебиторская задолженность по Харьягинскому СРП (Тоталь.Разведка.Разработка.Россия) - 89,95%, что в абсолютном выражении составило 257199 тыс. руб.

В 2012 г. в структуре краткосрочной дебиторской задолженности основную долю занимают расчеты с поставщиками и подрядчиками - 49,86%, что больше уровня 2010 г. на 40,63%. Величина кредиторской задолженности предприятия в целом сократилась за исследуемый период на 159 088 тыс. руб. (почти в 3 раза)

Коэффициент оборачиваемости дебиторской задолженности за анализируемый период увеличился на 6,664 об. При этом если в 2011 г. кредиторская задолженность совершила 1,879 оборота за год при среднем периоде оборота192 дня, то дебиторская задолженность совершила 0,797 оборота при длительности одного оборота 452 дня.

У общества на протяжении трех лет наблюдалось устойчивое финансовое состояние, чистая прибыль в 2012 г. сократилась по сравнению с 2010 г. более чем в 3 раза или на 1 284 143 тыс.руб., это связано с сокращением прибыли от прочей деятельности организации в 3 раза.. Убыток продаж за 3 года возрос в 1,5 раза или на 39 483 тыс.руб.

Деятельность предприятия нельзя назвать рентабельной, т.к. ОАО «Ненецкая нефтяная компания» работает с убытком на протяжении 2010-2012 гг. За анализируемый период убыточность продаж снизилась с 2,91% до -2,68%, т.е. на 0,23%.

В целом у предприятия существует проблема в сфере осуществления платежно-расчетных отношений с дебиторами и кредиторами, поэтому предлагается:

Курсовые по финансам

Цель работы: провести анализ источников формирования финансовых ресурсов организации.

Задачи работы:

Введение………………………………………………………………………….

3

1.Теоретические основы финансовых ресурсов организации………………

5

1.1 Общая характеристика и источники формирования финансовых ресурсов организации…………………………………………………………

5

1.2 Основные направления использования финансовых ресурсов ОАО «Чебоксарский агрегатный завод»…………………………………………...

11

2. Анализ формирования и использования финансовых ресурсов ОАО «Чебоксарский агрегатный завод»……………………………………………..

17

2.1 Анализ источников формирования финансовых ресурсов…………….

17

2.2 Направления использования финансовых ресурсов и денежных средств на предприятии………………………………………………………

23

2.3 Возможности повышения эффективности использования финансовых ресурсов на предприятии……….……………………………

27

Заключение………………………………………………………………………

31

Список литературы……………

Файлы: 1 файл

Негосударственного образовательного учреждения высшего профессионального образования

СЕРГИЕВО-ПОСАДСКОГО ГУМАНИТАРНОГО ИНСТИТУТА В Г. ТАЛДОМЕ

КУРСОВАЯ РАБОТА

по Финансам организаций (предприятий)

тема: Анализ источников формирования финансовых ресурсов организации

Выполнил

студент: Голованова

Васильевна

Факультет: экономический

Проверил:

г. Талдом, 2011г.

Введение………………………………………………………… ………………. |

|

1.Теоретические основы финансовых ресурсов организации……………… |

|

1.1 Общая характеристика и источники формирования финансовых ресурсов организации………………………… ……………………………… |

|

1.2 Основные направления использования финансовых ресурсов ОАО «Чебоксарский агрегатный завод»…………………………………………... |

|

2. Анализ формирования и использования финансовых ресурсов ОАО «Чебоксарский агрегатный завод»…………………………………………….. |

|

2.1 Анализ источников формирования финансовых ресурсов……………. |

|

2.2 Направления использования финансовых ресурсов и денежных средств на предприятии………………………………………………… …… |

|

2.3 Возможности повышения эффективности использования финансовых ресурсов на предприятии……….…………………………… |

|

Заключение…………………………………………………… ………………… |

|

Список литературы………………………………… ………………………….. |

|

Приложения |

ВВЕДЕНИЕ

Основным звеном экономики в рыночных условиях хозяйствования являются предприятия, которые выступают в роли хозяйствующих субъектов. Для осуществления хозяйственной деятельности, получения доходов и накоплений они используют определенные виды ресурсов: материальные, трудовые, финансовые, а также денежные средства.

То есть в условиях рыночных отношений предприятие есть самоорганизующийся и самовоспроизводящийся социально-производственный организм, автономный центр производственных, хозяйственных и социальных решений. Предприятия – это обособленные экономические структуры, эффективная работа которых оказывает значительное влияние на экономическое состояние нашей страны.

Экономика любой страны представляет собой единый комплекс взаимосвязанных отраслей. Переход к рынку ведет за собой коренные изменения в формах хозяйствования, отношениях между собственниками, организаторами производства и наемными работниками. Развитие рыночных отношений в России и успех проводимых в стране экономических преобразований во многом зависят от состояния и функционирования финансов предприятий – основы национальной экономики. Это обусловлено тем, именно в сфере финансов предприятий создается национальный доход, который служит источником формирования финансовых ресурсов экономических субъектов. Вот почему сегодня как никогда важно хорошо знать природу финансов, глубоко разбираться в условиях их функционирования, видеть способы наиболее полного их использования в интересах эффективного развития общественного производства.

Финансовые ресурсы, являясь частью финансовой системы России, оказывают огромное влияние на производственно-хозяйственную деятельность рыночных субъектов. Наличие в достаточном объеме финансовых ресурсов, их эффективное использование, предопределяют хорошее финансовое положение предприятия платежеспособность, финансовую устойчивость. В этой связи важнейшей задачей предприятий является изыскание резервов увеличения собственных финансовых ресурсов и наиболее эффективное их использование в целях повышения эффективности работы предприятия в целом.

Финансовые ресурсы – основополагающий, исходный фактор финансового производства, во многом характеризующий потенциальные возможности субъекта хозяйствования и служащий одновременно показателем эффективности реализованных решений и устойчивости его деятельности.

Цель работы: провести анализ источников формирования финансовых ресурсов организации.

Задачи работы:

- раскрыть существование финансовых ресурсов и рассмотреть источники их формирования;

- провести анализ источников формирования финансовых ресурсов в организации, а также направления их использования;

- определить пути повышения эффективности использования финансовых ресурсов.

Объектом исследования является производственное предприятие ОАО «Чебоксарский агрегатный завод».

Предмет исследования – формирование и использование финансовых ресурсов организации.

1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ФИНАНСОВЫХ РЕСУРСОВ ОРГАНИЗАЦИИ

1.1 Общая характеристика и источники формирования финансовых ресурсов организации в современных условиях

В современных условиях характерно усиление роли финансов в функционировании предприятий в системе хозяйствования. Предприятия для осуществления хозяйственной деятельности, получения доходов и накоплений используют определенные виды ресурсов: материальные, трудовые, финансовые, а также денежные средства. Среди названных экономических категорий наиболее сложной является категория «финансовые ресурсы». О сущности этой категории общепринятой точки зрения среди ученых-экономистов до настоящего времени нет. Однако многие из экономистов считают, что «финансовые ресурсы» - это денежные средства, имеющиеся в распоряжении предприятий.

Однако денежные средства - это самостоятельная экономическая категория. В их понятие вкладываются средства предприятий, находящиеся на счетах в учреждениях банков, в кассах и т.д. Учитываются они на активных счетах бухучета предприятий и отражаются в активе их баланса.

Финансовые же ресурсы - это источники средств предприятий, направляемые на формирование их активов. Эти источники бывают собственные, заемные и привлеченные. Отражаются они в соответствующих разделах пассива баланса.

Понятие финансовые ресурсы было введено впервые при составлении первого пятилетнего плана СССР, в состав которого входил баланс финансовых ресурсов.

По мнению П.И. Вахрина финансовые ресурсы предприятия – это денежные доходы и поступления, находящиеся в распоряжении субъекта хозяйствования и предназначенные для выполнения финансовых обязательств предприятия, финансирования текущих затрат и затрат, связанных с расширением производства, а также для экономического стимулирования работников предприятия.

П.А. Левчаев под финансовыми ресурсами понимает текущие и потенциально возможные средства, которые при необходимости могут быть использованы как знаки распределяемой стоимости, т.е. наличная, безналичная форма денег, ценные бумаги и др.

Кроме того, П.А. Левчаев рекомендует различать финансовые ресурсы и финансовые средства. Финансовыми средствами называются средства, которые немедленно могут быть использованы предприятием как знаки стоимости, характеризующие ее движение. Финансовые ресурсы – более емкое понятие, включающее наряду с финансовыми средствами (для обеспечения текущей деятельности) и потенциально возможные, которые могут быть получены при необходимости. Данное положение исходит из того, что деятельность предприятия не ограничивается текущим временем и может быть спланирована на перспективу.

Финансовые ресурсы являются экономической основой для организации торговой деятельности на принципах самофинансирования. Значит, важнейшей задачей предприятий является изыскание резервов увеличения собственных финансовых ресурсов и улучшения их использование в целях повышения эффективности работы предприятия в целом.

Формирование финансовых ресурсов осуществляется на двух уровнях: в масштабах страны и на каждом предприятии. Источником формирования финансовых ресурсов на общегосударственном уровне является национальный доход.

Структура финансовых ресурсов определяется источниками их поступления, что представлено на рис.1.1. Подробнее остановимся на финансовых ресурсах организации. Источниками образования финансовых ресурсов предприятия являются:

а) собственные и приравненные к ним средства (прибыль, амортизационные отчисления, выручка от реализации выбывшего имущества, устойчивые пассивы);

б) ресурсы, мобилизованные на финансовом рынке;

в) поступления денежных средств от финансово-банковской системы в порядке перераспределения (страховые возмещения; поступления от концернов, ассоциаций, отраслевых структур; паевые взносы; дивиденды и проценты по ценным бумагам; бюджетные субсидии).

Рисунок 1. Структура финансовых ресурсов предприятия

Формирование финансовых ресурсов производится в процессе создания предприятий и реализации их финансовых отношений при осуществлении хозяйственно-финансовой деятельности.

При создании предприятий источники формирования финансовых ресурсов зависят от формы собственности, на основе которой создается предприятие. Так, при создании государственных предприятий финансовые ресурсы формируются за счет бюджета, средств вышестоящих органов управления, средств других аналогичных предприятий при их реорганизации и др. При создании коллективных предприятий они формируются за счет паевых (долевых) взносов учредителей, добровольных взносов юридических и физических лиц и т.д. Все эти взносы (средства) представляют собой уставный (первоначальный) капитал и аккумулируются в уставном фонде созданного предприятия.

Следовательно, уставный капитал - это зафиксированная в учредительных документах общая стоимость активов, которые являются взносами собственников в капитал предприятия. Уставный капитал является основной частью собственного капитала и основным источником собственных финансовых ресурсов предприятия. За счет его денежных средств формируются основные фонды и оборотные активы предприятий. Его величина, как правило, не подвергается изменениям в течение года в организациях, не изменивших своей формы собственности, точный размер определяется учредительными документами и уставом организации.

В процессе дальнейшей работы финансовые ресурсы предприятий могут пополняться за счет дополнительно создаваемых собственных источников, привлеченных и заемных средств. При этом в состав дополнительно формируемых собственных финансовых ресурсов включают: резервный капитал, добавочный капитал, нераспределенную прибыль, целевое финансирование.

Резервный капитал - это зарезервированная часть собственного капитала организации, предназначенная для внутреннего страхования ее хозяйственной деятельности. Он создается в соответствии с действующим законодательством или учредительными документами. Резервный капитал создается как гарантия возможностей финансирования бесперебойной работы организации и соблюдения интересов третьих лиц в условиях неблагоприятной рыночной конъюнктуры.

Добавочный капитал - сумма дооценки необоротных активов в результате прироста стоимости внеоборотных активов вследствие их переоценки; эмиссионный доход, т.е. сумма превышения продажной стоимости акций над номинальной стоимостью акций от дополнительной их эмиссии. Добавочный капитал может быть использован на увеличение уставного капитала, погашение балансового убытка за отчетный год, а также на другие цели.

Нераспределенная прибыль – чистая прибыль, не распределенная в виде дивидендов между учредителями и не использованная на потребление собственниками и персоналом. Сумма нераспределенной прибыли свидетельствует об имеющихся у организации возможностях для самофинансирования.

Целевое финансирование - сумма целевых поступлений, полученных из бюджета.

Таким образом, уставный капитал и дополнительно формируемые в процессе работы предприятия собственные источники финансирования образуют его собственный капитал, т.е. это разница между совокупными активами организации и его обязательствами. Собственные финансовые ресурсы включают в себя прибыль, остающуюся в распоряжении организации и амортизационные отчисления.

Подобные документы

Теоретические основы ресурсного обеспечения предприятия. Сущность финансовых ресурсов, их состав и структура. Трудовые и материальные ресурсы организации. Распределение финансовых ресурсов, анализ эффективности использования ресурсов организации.

курсовая работа , добавлен 21.11.2008

Понятие и виды финансовых ресурсов в деятельности предприятия. Анализ использования финансовых ресурсов предприятия на примере ОДО "Номос". Пути совершенствования управления и повышения эффективности использования финансовых ресурсов на предприятии.

курсовая работа , добавлен 21.01.2009

Роль и значение финансовых ресурсов в деятельности предприятия. Оценка и анализ использования финансовых ресурсов предприятия ЗАО "Ремдизель". Пути совершенствования управления и повышения эффективности использования финансовых ресурсов на предприятии.

курсовая работа , добавлен 24.04.2014

Состав, структура и динамика источников формирования капитала предприятия, факторы изменения их величины. Порядок распределения балансовой прибыли. Повышение эффективности использования финансовых ресурсов в ООО Сельскохозяйственное предприятие "Моква".

курсовая работа , добавлен 16.12.2014

Определение содержания и изучение структуры финансовых ресурсов предприятия. Исследование финансовых ресурсов предприятий коммунальной формы собственности. Анализ особенностей формирования и использования финансовых ресурсов на примере Лидского ГУП ЖКХ.

дипломная работа , добавлен 29.08.2011

Нормативная база оценки финансовых ресурсов фирмы, классификация и направления их использования. Характеристика предприятия как экономического субъекта. Разработка мероприятий, направленных на повышение эффективности использования финансовых ресурсов.

дипломная работа , добавлен 12.07.2016