Открытие страховой компании – один из привлекательных вариантов открытия собственного дела как для новичков, так и для тех, кто уже занимается бизнесом или занимался им в недавнем прошлом. Предпринимателям со стажем, однако, провернуть такое дело будет значительно проще, ведь у них уже есть опыт. Но, в любом случае, задача требует самого серьёзного подхода.

В первую очередь обратите внимание на следующий момент: когда вы будете подробно изучать тему страхования как бизнеса, опирайтесь на последние по времени выпуска источники, в идеале – не ранее 2013 года. К тому же они должны быть ориентированы на данный сегмент именно в России (либо в вашей стране, если вы проживаете не в РФ).

В отличие от некоторых видов предпринимательства, в которых западные модели бизнеса очень хорошо приживаются, здесь всё под иным углом. Если вы начнёте изучать теорию продажи страхования по «продвинутым» схемам Америки, то рискуете сильно разочароваться в результате или ещё хуже – погореть. Всё дело в менталитете общества: там покупка страховок считается обыденной и чуть ли не обязательной процедурой, у нас же даже в самых важных областях многие люди стараются сэкономить и обойтись без них.

Рентабельность

Рентабельность страхового бизнеса в России – показатель очень нестабильный

. Несколько лет назад, когда данное направление только становилось популярным и набирало обороты, для многих компаний он был очень прибыльным. Спад отмечался в 2008 году, как и в большинстве других областей деятельности, что сложно считать закономерностью именно в пределах данного бизнеса. Далее два года наблюдался существенный рост, да и в целом страховое предпринимательство достигло очень хороших результатов.

Рентабельность страхового бизнеса в России – показатель очень нестабильный

. Несколько лет назад, когда данное направление только становилось популярным и набирало обороты, для многих компаний он был очень прибыльным. Спад отмечался в 2008 году, как и в большинстве других областей деятельности, что сложно считать закономерностью именно в пределах данного бизнеса. Далее два года наблюдался существенный рост, да и в целом страховое предпринимательство достигло очень хороших результатов.

Однако в 2011 вновь был отмечен спад, когда рентабельность достигла своего минимума за последние почти 3 года. Главными факторами, повлекшими за собой такую ситуацию, эксперты назвали следующие:

- повышение уровня текущих расходов бизнеса;

- снижение потока инвестиций.

Далее в 2012 году снова произошёл рост, а в 2013 – спад. Сегодня происходит множество изменений, в том числе и на государственном уровне, которые могут положительно повлиять на данный бизнес в целом. Но они ещё не произошли: пока страховщики только пытаются добиться этого.

Отдельно стоит отметить страховой бизнес в области туризма. Несколько громких скандалов, разразившихся в 2014 году, закончились банкротством многих компаний. Произошло это по нескольким причинам, но одной из главных стало сотрудничество с недобросовестными турфирмами, которых сегодня существует великое множество. Для начинающих данные события стали хорошим уроком: не стоит давать гарантии за тех, кто недостоин доверия.

В целом этот вид бизнеса по рентабельности остаётся в средних показателях. Нельзя сказать, что он сверхприбыльный или, наоборот, невыгодный. Всё зависит от подхода к делу. Сможете быть отличным предпринимателем, предусматривающим всё, всегда держащим руку на пульсе и развивающимся – значит, победа за вами. Будете часто давать волю лени и слабости, не учтёте важных факторов – тогда ожидайте посредственных результатов или вовсе проигрыша.

Как открыть страховое агентство? Запись из вебинара приводится ниже в видео.

Виды страхований

Официально существует четыре основных вида страхования и несколько подвидов в каждом. Организация, осуществляющая данную деятельность, может ограничиваться только определённым перечнем. Но для более выгодного ведения бизнеса лучше охватывать сразу несколько или все области.

Официально существует четыре основных вида страхования и несколько подвидов в каждом. Организация, осуществляющая данную деятельность, может ограничиваться только определённым перечнем. Но для более выгодного ведения бизнеса лучше охватывать сразу несколько или все области.

Личное страхование. Сюда относится медицинское обслуживание, туризм, несчастные случаи, пенсии и прочие ситуации, когда объектом являются люди.

Страхование имущества. Здесь, как видно из названия, за основу берутся материальные предметы собственности, за редким исключением. В данном списке – и автомобили, и жильё, и грузы. Также сюда входят строительно-монтажные работы и перерывы в бизнесе. Последнее используется предпринимателями для личного спокойствия на периоды кризисов.

Страхование ответственности. Этот вид подразумевает финансовую защиту в случае несоответствия обещания и результата. Примером могут служить выплаты компенсаций в самых разных отраслях: производство товаров, нанесение вреда экологии и другие.

Страхование специфических и финансовых рисков. Наиболее отличающийся и реже используемый вид. Сюда относятся политические риски, невыполнение финансовых обязательств и подобные. Второй вариант популярен в области кредитования; проблема лишь в том, что банки не всегда используют его законно, из-за чего могут возникнуть проблемы с пересчётами и даже возвратами средств.

Регистрация компании

Когда вы полностью определились с бюджетом и бизнес-планом, выбрали виды, которые будете предлагать, можно приступать и к юридической стороне вопроса. Первым делом нужно зарегистрировать организацию.

Когда вы полностью определились с бюджетом и бизнес-планом, выбрали виды, которые будете предлагать, можно приступать и к юридической стороне вопроса. Первым делом нужно зарегистрировать организацию.

Данный процесс происходит в особом порядке, о чём можно прочитать в статье 2 ГК РФ. Если попытаться его обойти, то работать вы сможете, быть может, даже долго. Но первая проверка, как крупная, так и самая простая со стороны продуманного клиента, выведет вас на чистую воду… А это чревато, как минимум, большими штрафами.

В худшем случае вас могут привлечь к ответственности уже другими методами. Поэтому лучше один раз сделать всё правильно и в дальнейшем никогда не переживать по данному поводу.

Варианты регистрации:

- общество с дополнительной ответственностью.

Выбор нужно сделать, исходя из личных размышлений, после изучения прав и обязанностей каждого вида, если вы ещё с ними не знакомы. Конкретно на осуществлении страховой деятельности это скажется незначительно; в данном случае учитываются юридические особенности. Наиболее просто будет оформить общество с ограниченной ответственностью, поэтому, если вам подходи такой вариант – выбирайте его.

При регистрации нужно учитывать следующие нюансы:

- Наименование организации, указываемое в документах, должно содержать указание на вид деятельности. Это может быть слово «страхование» или любое производное от него. Существующий пример – «АльфаСтрахование».

- На момент регистрации должен быть определён директор, а также учредители. Необходимо предоставить паспорта этих лиц и их ИНН.

- От директора и главного бухгалтера также потребуются копии трудовых книжек и дипломов.

- Может потребоваться договор аренды помещения для будущей организации. Если оно имеется в собственности учредителя или директора, то понадобятся документы, это право подтверждающие.

- Для ведения данного вида деятельности нужно получить лицензию. Подробнее о том, как это сделать, будет рассказано ниже.

- Внесение в ЕГРЮЛ.

- Также необходимо зарегистрироваться в Росинфомониторинге.

- С вас могут потребовать подтверждение того, что персонал уже готов и обучен.

Затраты на регистрацию:

- Пошлина за регистрацию, в случае открытия ООО, составит 4 тысячи рублей (со временем может незначительно меняться).

- Курсы для специалистов, если вы обучаете их самостоятельно.

- Пошлина за получение лицензии.

Самостоятельная регистрация со сбором всех документов обычно занимает до 1 месяца. Для тех, кому это кажется слишком долгим, существуют услуги юристов, которые делают всё значительно быстрее и почти без участия заказчика.

Получение лицензий

Лицензирование компаний, ведущих страховую деятельность, является обязательным. Получать её нужно в Департаменте страхового надзора Минфина РФ.

Любой процесс получения лицензии – это, прежде всего, выдача документа после соответствующей проверки на пригодность к ведению деятельности. В данном случае подготовьтесь к тому, что компанию будут проверять по следующим пунктам:

- Регистрация должна быть проведена на территории РФ.

- Нормативы соотношения страховых премий и собственных средств организации строго соблюдены.

- Максимальная ответственность, относящаяся к одному отдельно взятому риску, не превышает 1/10 от всех личных средств компании.

- Уставной капитал – от 25 тысяч минимальных зарплат. Если в перечень входит страхование жизни, то уставной капитал увеличивается до 35 и более тысяч минимальных зарплат. Если область деятельности — только перестрахование, то цифра доходит до 50 тысяч.

Для получения лицензии:

Напишите заявление, в котором обязательно должно быть полное и сокращённое название компании, юридический адрес и точный индекс, тип страховой деятельности и данные для связи, например, номер телефона, факс и так далее.

Приложите к нему документы:

- максимально полный бизнес-план (для того, чтобы вероятность получения лицензии была максимальной, лучше уделить ему очень много времени или заказать специалисту);

- справку из банка, подтверждающую внесение уставного капитала;

- учредительный договор и устав организации;

- свидетельство о регистрации;

- если учредителями было внесено какое-либо имущество, то необходим также акт его сдачи-приёмки.

Привлечение инвесторов

Практически ни одна крупная компания в наше время, тем более страховая, не работает полностью на собственные средства. Причина проста – почти никто не располагает такими суммами. Привлечение инвесторов сегодня обходится дешевле, чем банковские кредиты, а ответственность часто ниже.

Практически ни одна крупная компания в наше время, тем более страховая, не работает полностью на собственные средства. Причина проста – почти никто не располагает такими суммами. Привлечение инвесторов сегодня обходится дешевле, чем банковские кредиты, а ответственность часто ниже.

Но для того, чтобы кто-то клюнул на предложение вложиться в неизвестную ещё фирму, нужно сильно постараться. Идеально нанять для этого специалистов по рекламе, маркетингу, а также юристов, которые помогут вам составить идеальное предложение для потенциальных вкладчиков – такое, при котором вы ничего не теряете, но и они остаются в выигрыше.

В первую очередь стоит не подавать объявления о возможности инвестировать, а для начала подумать, что именно вы можете предложить. На каких условиях они будут отдавать свои деньги? Ставка должна быть хотя бы немного завышенной на фоне конкурентов. Иначе чем выделится фирма-новичок? Риски для инвесторов, согласно составленному договору, должны быть минимальными.

Также, возможно, имеет смысл привлекать людей с малыми накоплениями. Таких в нашей стране очень много. Денег у них мало, банковская ставка вызывает только тоску, и они занимаются поиском хорошей альтернативы.

Там, где вы будете принимать потенциальных инвесторов, всегда должен быть под рукой подробнейший и, что самое главное, успешный бизнес-план, который они могут запросить в любую минуту.

Помещение и персонал

Помещение для страховой компании обычно арендуется. Оно может находиться в любом районе города или даже в промзоне – так многие пытаются сэкономить. Но стоит 10 раз подумать, прежде чем соглашаться на такое предложение. Помните, чем сложнее до вас добраться, тем больше шансов, что клиент передумает уже по дороге.

Помещение для страховой компании обычно арендуется. Оно может находиться в любом районе города или даже в промзоне – так многие пытаются сэкономить. Но стоит 10 раз подумать, прежде чем соглашаться на такое предложение. Помните, чем сложнее до вас добраться, тем больше шансов, что клиент передумает уже по дороге.

Однако снимать дорогой офис в центре города тоже не нужно. Это будут лишние затраты денег в тот момент, когда их ещё нет. Выберите приличное помещение, соответствующее требованиям, по средней стоимости. Это будет наиболее грамотный шаг.

Обучение персонала стоит довольно дорого. Зато специалист будет только ваш, хотя удерживать его на рабочем месте бесконечно невозможно. Главное, о чём стоит помнить, если вы решили оплачивать обучение – внесите это в договор, обязав сотрудника в дальнейшем проработать у вас определённое время.

Также можно нанять специалистов, которые уже имеют опыт в своей работе. Это замечательный вариант – тогда дело пойдёт лучше. При этом важно внимательно отнестись к выбору.

Ещё одно решение: некоторые страховые компании используют труд удалённых работников. Сегодня это очень популярно, позволяет сэкономить на выплатах и аренде помещения, поскольку штат не нужно будет держать в огромном офисе. Данный подход также имеет свои нюансы. Сотрудников, работающих дома на телефоне, нужно регулярно проверять на профпригодность, делая экспериментальные звонки.

Как привлечь клиентов?

Для привлечения клиентов в страховые компании сегодня всё реже используется обычная реклама. Шанс, что она кого-то заинтересует, практически равен нулю. Поэтому практикуется метод холодных звонков. Большинство компаний также пользуются услугами надомных работников, получающих исключительно проценты.

Вы можете попробовать и иные методы рекламы – благо, их сегодня очень много. Но запомните главное правило: каждый из них должен быть использован по отдельности, с внушительным интервалом (например, месяц-два). Только тогда вы сможете отследить результат по каждому из них.

Перспективы страхового бизнеса

Как и во многих областях предпринимательства, в страховом бизнесе мнения экспертов разнятся, а порой и расходятся. Для того, чтобы ваша компания изначально и в будущем была успешной, необходимо постоянно отслеживать ситуацию, сопоставлять мнения и анализировать, на чём они основаны.

На сегодняшний день отмечается, что:

- намечено обязательное страхование имущества от различных форс-мажоров, от пожара до потопа (в частности, этот вопрос вышел в первые ряды после затопления Дальнего Востока);

- подорожание ОСАГО – процесс, который на руку страховым компаниям, хотя автовладельцы им и недовольны.

Это лишь явные моменты, которые говорят в пользу роста доходов в страховании. В целом же отмечается, что данный вид предпринимательства становится перспективным, хотя и движется зигзагами, со спадами и падениями. Наши граждане, воспитанные в СССР, не привыкли к тому, что страхование должно возлагаться на их плечи. Но многие ситуации учат их иному отношению, и всё больше людей начинают серьёзнее относиться к этому вопросу. К тому же выходит во взрослую жизнь новое поколение, мыслящее иначе.

Проблемы

В данном сегменте отмечают следующие основные проблемы:

В данном сегменте отмечают следующие основные проблемы:

- Отсутствие существенного по размеру уставного капитала у подавляющего большинства компаний, что создаёт преграду к страхованию крупных объектов.

- Малая платежеспособность населения и его нежелание оплачивать страховые взносы, что порождает низкий уровень спроса на услуги, по сравнению со многими западными странами.

- Нет хороших вариантов для размещения страховых взносов в долгосрочной перспективе.

- Отсутствие существенной помощи в развитии со стороны государства – так, например, людей не обязывают страховаться в большинстве областей жизни.

Впрочем, подобные камни преткновения встречаются во многих видах предпринимательства. Нужно понимать, что это – выход на долгую дорогу конкуренции и борьбы. Главная задача страхователя – убедить потенциальных клиентов в том, что его услуги действительно полезные и нужные. Тем более, что так оно и есть. Кто-то не верит? Пусть спросит у тех, кто не успел вовремя оформить КАСКО и остался без машины!

Франшизы

Открытие страхового бизнеса, конечно, дело замечательное, но долгое и довольно сложное, особенно для тех, кто занимается предпринимательством впервые. Поэтому, прежде чем начать, включите в список ещё один вариант – открыть страховую компанию по франшизе. Тем более, что такая разновидность сегодня всё популярнее.

Многие крупные компании предлагают франчайзинг. Иногда в этой роли выступают иностранные организации, чаще – наши. От степени известности зависит стоимость данного удовольствия, но в целом купить франшизу страхового бизнеса можно недорого – суммы вложений начинаются от 100-200 тысяч рублей.

Но помните, что бы вы ни выбрали, главное – это подход. У одних людей любой бизнес развивается на отлично, у других рушатся целые выкупленные корпорации без видимых на то причин. И дело здесь вовсе не в везении, а в правильном отношении к бизнесу. Если вы станете лучшим в своём сегменте, результат не заставит ждать.

На рынке страховых услуг в наше время, наблюдается серьезная конкуренция. Но, несмотря на это, постоянно появляются новые организации, которые предлагают различные услуги в этой сфере. Многие предприниматели, которые решили выбрать для себя такую деятельность, интересуются, как открыть страховую компанию России? В этой статье они могут получить ответы на многие вопросы.

Регистрация

Перед тем как открыть страховую компанию, в первую очередь, нужно зарегистрироваться как юридическое лицо. Это может быть ООО, закрытое акционерное общество, либо общество взаимного страхования.

Уставной капитал небольшой страховой компании должен быть не менее 20 млн. рублей. Если вы хотите предлагать клиентам страхование жизни, сумма должна быть намного больше.

Чтобы осуществлять деятельность в области страхования, необходимо получить специальную лицензию. На оформление этого документа обычно уходит около 6 месяцев.

Для получения лицензии нужно предоставить следующие документы:

- Бизнес план;

- Расчет тарифов и правила страхования;

- Документы, подтверждающие образование и квалификацию генерального директора;

- Учредительные документы.

По франшизе

Большинство клиентов заключают договора только с крупными солидными организациями, которые имеют большой опыт работы в этой области и безупречную репутацию. Небольшие начинающие страховые компании не вызывают особого доверия, поэтому многие интересуются, как открыть страховую компанию по франшизе. Организация, которая работает от известной фирмы, быстрее продвигается на рынке и находит новых клиентов.

Некоторые фирмы, которые успели приобрести достаточную известность, предлагают купить у них франчайзинг. По страховому бизнесу франшиза обойдется недорого. Ее можно приобрести за 150 тыс. рублей.

Деньги и услуги

Составляя бизнес план страховой компании, следует учесть расходы на аренду или покупку помещения, мебели, оргтехники, различных канцелярских товаров и прочее. Кроме того, следует просчитать, сколько денег вам понадобиться на выплату зарплаты сотрудникам, транспорт, маркетинг, рекламу и оплату коммунальных услуг.

Расходы на старт следует распределить следующим образом:

- Уставной капитал. Для этого вам понадобится примерно 20 млн. рублей.

- Аренда помещения обойдется в 2-3 млн. рублей.

- Оформление документов и регистрация компании – 500 тыс. рублей.

- Ремонт офиса – 200 тыс. рублей.

- Оргтехника – 650 тыс. рублей.

- Маркетинговые и рекламные мероприятия – 100 тыс. рублей.

- Зарплата персоналу – 3 млн. рублей.

- Непредвиденные расходы – 350 тыс. рублей.

Если подсчитать все эти расходы, получается, что для открытия страховой компании вам понадобится стартовый капитал в 675 тыс. долларов. Теперь вы знаете, сколько стоит открыть страховую компанию. Это достаточно крупная сумма, но, если дела пойдут успешно, прибыль будет соответствующей.

Персонал

Поскольку официальные страховые компании отбирают для работы только высококвалифицированных специалистов и платят им хорошую зарплату, профессионалы не сидят без работы. К тому же, приток новых кадров в этой сфере небольшой, поскольку по специальности «страхование» обучают только несколько вузов. Поэтому, чтобы подобрать персонал для страховой компании, следует обратиться в кадровое агентство. Желательно набрать за год не менее 150 опытных страховых агентов.

Страховой бизнес будет рентабельным только в том случае, если в нем работают опытные квалифицированные сотрудники. Чтобы компания процветала и была рентабельной, следует мотивировать сотрудников высокой зарплатой, премиями и социальным пакетом.

Можно предлагать работникам обучение. Поскольку это достаточно дорогое удовольствие, можно указать в трудовом договоре, что после обучения он должен работать у вас определенное время.

Филиал страховой компании

По законодательству иностранные фирмы, которые занимаются страхованием, могут беспрепятственно работать на территории нашей страны. Поэтому многие интересуются, как открыть филиал страховой компании? Самое главное – это соблюдать все требования, установленные законом Российской Федерации. Если между гражданами РФ и иностранной компанией возникают спорные вопросы, их будут рассматривать в российских судах.Работать на территории нашей страны могут организации, которые занимаются этой деятельностью более 5 лет. Если они предлагают страхование жизни, опыт должен быть не менее 8 лет. Кроме того, они должны иметь филиалы, которые работают не менее 5 лет. При этом финансовый актив такой страховой фирмы должен составлять 5 млрд. долларов.

Офис

Страховщики обычно арендуют помещения под офисы. В принципе, открыть офис страховой компании можно в любом районе. Самое главное, чтобы клиенты могли к вам легко добраться.

Не стоит снимать слишком дорогое офисное помещение в центре города. Для начинающей компании это непозволительная роскошь. Выберите приличное недорогое помещение, которое будет соответствовать всем установленным требованиям. Это самый простой и доступный вариант.

Главные проблемы

- В страховом бизнесе могут возникать следующие серьезные проблемы:

- Небольшой размер уставного капитала не позволяет заниматься страхованием крупных объектов.

- Низкая платежеспособность населения. Люди, которые имеют небольшой доход, отказываются от оплаты страховых взносов, поэтому спрос на услуги снижается.

- Отсутствие государственной поддержки. В большинстве областей жизни не установлено обязательное страхование.

Различные подводные камни встречаются в разных сферах предпринимательской деятельности. Чтобы достичь успеха, нужно пройти длинную дорогу конкурентной борьбы. Главное – это суметь объяснить клиентам, что страхование – это нужная и полезная услуга.

Секреты страхового бизнеса

Чтобы компания процветала и приносила прибыль, в самом начале деятельности следует снизить цены, чтобы привлечь внимание клиентов выгодными условиями страхования. Предлагайте им программы, как обязательного, так и добровольного страхования. Если вы не знаете, что нужно чтобы открыть страховую компанию, обратитесь к ведущим специалистам в этой области, которые смогут консультировать вас по разным вопросам.

Видео по теме Видео по теме

Прибыль и рентабельность

Страховая компания будет развиваться быстрее, если вы будете предлагать клиентам расширенный список услуг. Некоторые эксперты считают, что в России страховой бизнес не имеет будущего. Но это не так. Если постоянно наблюдать за состоянием рынка, анализировать мнения специалистов и разрабатывать эффективные маркетинговые мероприятия, вы обязательно добьетесь успеха.

Страховая компания, как бизнес, станет перспективным направлением деятельности, если вы имеет внушительный стартовый капитал и настроены на успех. Просчитать прибыль с первых дней работы невозможно, поэтому, чтобы перестраховаться, можно застраховать свой стартовый капитал в другой компании. В таком случае, даже если вам придется выплатить несколько достаточно крупных сумм, для вашего бизнеса не возникнет никаких серьезных угроз.

Заинтересовала идея, но не хватает денег чтобы открыть столь серьезный бизнес? Тогда рекомендуем вам приглядеться к менее затратным идеям, например

Действительно хорошие доходы приносят серьезные организации вроде страховой компании. Как как ее открыть и что для этого нужно? Мы разберемся, как обстоит ситуация на российском рынке, какие существуют проблемы и выгодные стратегии их решения, а также составим бизнес-план.

Анализ

Страхование имущества и жизни – в современном мире вещь распространенная, особенно в развитых зарубежных странах.

Как уже очевидно, страховые фирмы занимаются в разных направлениях, страхуя дома, людей, занимающихся опасными профессиями, части тела и денежные вклады, а также многое другое. Обратиться за подобными услугами могут любые люди, поэтому компания не должна зацикливаться на одном конкретном направлении.

Сразу необходимо отметить, что для того, как открыть страховую компанию в России, необходимы крайне большие вложения по меркам заработка обычного горожанина. Стартовый капитал насчитывает пару миллионов, и к этому нужно быть готовым, потому что здесь речь идет действительно о серьезном бизнесе, которым не получится управлять новичку.

Руководитель подобного проекта обязан распланировать стратегию компании с самого начала, четко понимая, как вести ее и что делать. Если работа будет налажена правильно, но инвестиции вернутся с огромными процентами.

Услуги страховых агентств

Несомненно, чтобы открыть какой-либо проект, нужно знать, какие услуги он вообще предоставляет. В случае со страховой компанией, основной услугой становится страховка определенного объекта. Это может быть:

- Имущество: дом, автомобиль, предмет мебели, драгоценность и прочее.

- Жизнь или только здоровье в случае ЧП на производстве, в поездке, в быту и т. д.

- Ответственность, чтобы, к примеру, компенсировать несоответствие требований и полученного результата.

- Остальное, куда относятся, например, политические риски.

Помните, что вы работаете в основном с не слишком платежеспособным населением. Поэтому некоторые виды страхования стали насколько популярными, что получили собственные направления. Стандартно каждое агентство предоставляет наиболее популярные виды: ОСАГО, КАСКО, страхование здоровья, жизни и жилья, но и остальные услуги по желанию заказчика компания старается осуществить.

Кстати, именно ОСАГО и КАСКО сейчас, возможно, популярнее всего, ведь в стране в текущий момент рост покупок авто только усиливается, как и ухудшение ситуации на дорогах. Данными услугами пользуется практически каждый автомобилист, хотя это и сугубо добровольное дело, потому стоит обязательно включить это в список предоставляемых услуг.

Здесь можно скачать бесплатно в качестве примера.

Регистрация и оформляем документы

Важно для начала оформить и зарегистрировать юридическое лицо. Для этого спокойно подойдут ООО, ЗАО и ОАО. Вместе с регистрацией вписываются нужные коды ОКВЭД, и здесь рекомендуется выбрать каждый пункт со словом «страхование», чтобы избежать будущих проблем и ограничений.

Если в агентстве также станет проводиться экспертиза и оценка, то необходимо не выходить за пределы связанного со страхованием чего-либо. Кстати, если ваша организация имеет в перечне услуг страхование жизни, то придется найти крайне большую сумму – уставной капитал такой организации не должен быть меньше 20 миллионов рублей.

Получаем лицензию на работу

Чтобы открыть собственную страховую компанию, также в обязательном порядке нужно получить лицензию в Департаменте страхового надзора Минфина РФ. Там проверяется уже созданная организация на несколько требований:

- Регистрацию на территории нашей страны.

- Соблюдение соотношения премий по страховке с текущими денежными средствами компании.

- Сумма максимальной ответственности не больше одной десятой от всего личного капитала организации.

- Размер уставного капитала равняется 25-ти тысячам минимальных зарплат в стандартном случае, 35-ти и более тысячам – в случае страхования жизни, 50-ти – в случае перестрахования.

Чтобы получить лицензию, придется оформить заявление с информацией о полном и сокращенном имени организации, его юридическом адресе и точном индексе, а также о типе страхования и контактах для связи.

Необходимо будет предоставить в дополнение некоторые документы:

- Полный и грамотно оформленный бизнес-план организации.

- Справку о внесении уставного капитала.

- Устав компании.

- Учредительный договор.

- Свидетельство, подтверждающее регистрацию бизнеса.

- Акт сдачи-приёмки внесенного имущества (если нужно).

На сбор полной документации и получение лицензии может уйти действительно много времени. Опытные предприниматели советуют новичкам нанять специалиста в юридических делах, чтобы ускорить процесс и правильно оформить бумаги.

Ищем помещение под офис

Главное правило, основываясь на котором и стоит искать офисное помещение – удобство для клиентов в транспортном плане. Площадка должна разместиться там, куда удобно подъехать на автомобиле, поставив его на стоянку, а также куда удобно приехать на общественном транспорте и не заблудиться, пытаясь добраться до пункта назначения.

Многие думают, что свою фирму стоит расположить ближе к центру, но, возможно, ввиду большой арендной платы, это не самый лучший вариант. Кстати, размеры площадки необязательно должны быть большими – 50 квадратных метров хватит для всех нужд максимально.

Внутри офиса станет храниться документация и капитал организации, а также располагаться и работать персонал. Кроме того, именно туда будут приезжать заказчики. Представительство стоит оформить достаточно официально, но приятно. Хватит легкого ремонта и удобной мебели.

Набираем штат сотрудников

Уже практически готовый бизнес на данном этапе нуждается только в сотрудниках. В данном случае нужно постараться набрать квалифицированный персонал, ведь в страховом бизнесе очень многое зависит от способностей и качества исполнения работы сотрудников. Каждый обязан понимать, что должен делать страховщик.

Количество работников зависит от успешности проекта, и в начале пути хватит максимум десяти человек, включая охрану и обслуживающий персонал. Мотивация основного штата у многих компаний держится на схеме начисления процентов от продаж. Успешные владельцы страховых агентств советуют делать базовую небольшую ставку с последующим начислением процентов.

Открываем филиал другой компании

В России существует практика, когда иностранные фирмы открывают собственные филиалы на территории нашей страны. Но как открыть филиал страховой компании в России начинающему предпринимателю? Основным здесь является, конечно же, соблюдение требований и норм, установленных законами РФ.

В случае появления противоречий между компанией-иностранцем и российским гражданином, дела будут решаться в отечественных судах по законам этой страны. Конкретно в России работать позволяется организациям минимально с пятилетним опытом на рынке, а в случае страхования жизней, опыт минимально должен составлять восемь лет. Финансовый же актив компании должен насчитывать хотя бы пять миллиардов долларов США.

С подобными организациями как раз и может сотрудничать ваша компания, если заключит договор об официальном представительстве. Организация станет дочерней компанией, консультирующей клиентов по вопросам страхования и получающей проценты от продаж. Таким образом представлять возможно сразу несколько организаций, и это получается достаточно выгодно для фирмы. Чтобы работать по данному образцу, необходимо:

- выбрать заинтересовавшие вас компании;

- подготовить целый пакет документации;

- пройти собеседование, заполнив анкету соискателя;

- составить заявление о приеме на работу;

- провериться у службы безопасности;

- выбрать пакет стразовых услуг: медицинские, ОСАГО, КАСКО и т.д.

- получить необходимые полисы.

Открываем компанию в формате франчайзинга

Франчайзинг сейчас является популярной и достаточно стандартной практикой, позволяющей во многом избежать бумажной волокиты, ведь лицензия и остальные документы уже будут куплены. Будущий владелец франшизы как бы приобретает партнерство, официально работая под известным именем, а потому с самого начала имея хорошую репутацию.

При этом предприниматель, работающий по франшизе, обязан соблюдать правила всей сети агентств не только в принципах работы и ведения бизнеса, но и в корпоративных моментах тоже. Вы становитесь частью бренда, потому обязаны вести себя согласно правилам данного бренда.

Франшизы, кстати, предлагают многие известные вам организации: Ингосстрах, Югория и Точка страхования. От степени известности сети и станет зависеть сумма вложений, но в случае качественной франшизы это не меньше 100 тысяч рублей.

Видео: как открыть страховую компанию (агентство)?

Рентабальность

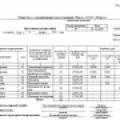

Для этого составим примерный финансовый бизнес-план открытия стандартного страхового агентства в крупном региональном городе:

| Строка расходов | Сумма затрат, тыс. руб. | |

| 1 | Аренда помещения под офис | 80 |

| 2 | Закупка необходимого оборудования и мебели | 50 |

| 3 | Установка оборудования и ремонт | 100 |

| 4 | Создание рекламного освещения | 100 |

| 5 | Оформление документов | 10 |

| 6 | Заработная плата всего персонала | 3 000 |

| 7 | Уставной капитал фирмы | 20 000 |

| 8 | Коммунальные услуги и связь | 15 |

| 9 | Маркетинговая кампания | 30 |

| 10 | Непредвиденные расходы | 20 |

| Итого: | 23 305 |

Старайтесь включить в услуги агентства разные пункты, по возможности и те, что недоступны у конкурентов. Нормальный срок окупаемости данного проекта составляют около года, а в небольших городах срок может увеличиваться даже до пары лет.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

Если Вы находитесь на данном сайте, значит, скорее всего, у Вас есть вопросы по страховому бизнесу, например: «Как открыть филиал страховой компании по автострахованию (ОСАГО, КАСКО) и другим видам? Как открыть страховое агентство с нуля? Как открыть страхового брокера и работать с разными страховыми компаниями?» Если это так, поздравляем Вас! Далее мы будем разбираться, как это сделать.

Страховая компания или страховое агентство?

Для начала надо определиться с терминологией. Важно понимать, что под «страховой компанией» понимается субъект рынка, ведущий свою деятельность по заключению договоров страхования, а также по организации процесса выплат по полисам. Кроме того, сами страховщики, например, «Ингосстрах», «Росгосстрах», «РЕСО» и другие в соответствии с законодательством обязаны иметь минимальный уставный капитал для осуществления деятельности в размере от 120 млн.рублей.

Поэтому, если Вы хотите заниматься бизнесом по автострахованию (ОСАГО, КАСКО) и другим продуктам, то, скорее всего, Вам интересно не то, как открыть саму страховую целиком, а то, как открыть представительство, филиал, офис страховой компании на основании агентского договора о сотрудничестве, то есть — организовать страховое агентство или бизнес страхового брокера.

Открыть агентство по страхованию или страхового брокера самому

1 способ

Как открыть бизнес самостоятельно? Владелец страхового бизнеса (агентство или брокер) — это предприниматель, который сам или с привлечением персонала занимается консультированием частных лиц и организаций, помогает выбрать оптимальный вариант страхования и получает за это комиссионное вознаграждение от компаний. Другими словами, эта деятельность по сути является формой малого бизнеса, которая, по нашему опыту, не требует первоначальных инвестиций. Итак, как открыть страховое агентство или брокера самому?

Самый простой алгоритм, чтобы открыть страховую компанию (агентство или брокера):

- Решить сколько компаний Вы будете представлять,

- Выбрать правильные для сотрудничества компании,

- Взять комплект учредительных документов,

- Придти в компанию,

- Внимательно и правильно заполнить анкету кандидата,

- Пройти собеседование, доказав свою полезность для компании,

- Заполнить заявление о приёме,

- Пройти проверки службой безопасности и внутреннего контроля,

- Выбрать перспективные продукты,

- Подписать агентский договор,

- Получить нужные полисы,

- Наладить стабильный поток клиентов, заняться их привлечением,

- Консультировать заинтересованных людей, оформлять договоры,

- Организовать финансовые потоки, вовремя сдавать деньги,

- Получать своё вознаграждение за каждый полис.

На практике, конечно, встречается много дополнительных вопросов и «подводных камней». Другими словами, к сожалению, не достаточно просто сказать себе «Хочу открыть страховое агентство по автострахованию и другим видам» и подписать пару договоров со страховщиками. От этого денег в кармане не прибавится. Важно понимать, что собственное представительство страховых компаний (своё страховое агентство) — это серьезный бизнес, для которого нужны и , и внедрение технологий и т.д. Ведь бизнес может приносить большие деньги при правильном подходе к организации бизнес-процессов и внутренней организационной и финансовой структурах.

Открыть страховую компанию с помощью франчайзинга

2 способ.

Нас часто спрашивают: «Как открыть страхового брокера по ОСАГО, КАСКО и другим видам максимально быстро и просто? Как открыть страховую компанию с минимальными вложениями?» Решение есть!

Франчайзинг страхового бизнеса — это вид сотрудничества, по которому владелец высокодоходного бизнеса (франчайзер) передает своему новому партнёру (франчайзи) информацию о том, как работает данный бизнес, помогает организовать все бизнес-процессы, предоставляет клиентов, а также разрешает пользоваться своим брендом. Другими словами, Вы получаете готовый работающий бизнес и начинаете зарабатывать деньги вместо того, чтобы тратить время, нервы и силы на «изобретение велосипеда», организуя бизнес самостоятельно. Если не хочется самостоятельно разбираться в организации бизнеса брокера, а хочется скорее начать зарабатывать, тогда Вам подойдет .

Да, покупка бизнес-модели и обучение стоит денег, но, как показывает практика, за сэконмленное время (6 месяцев — 1 год) франчайзи успевают заработать больше, чем они вложили в её покупку. Ведь известно, что время — это деньги. По крайней мере, это справедливо, если тот бизнес в страховании, франчайзинг которого Вы покупаете, является проверенным и высокодоходным.

Стоить отметить, что, как правило, только на самом деле высокодоходные и проверенные агентства и брокеры предоставляют франчайзи клиентов. Поэтому при выборе франчайзера важно обращать внимание на этот нюанс.

Если Вы хотите открыть агентство или брокера, заполните форму ниже!

Узнайте условия и стоимость готового страхового бизнеса с опытом работы 10 лет:

Работа по бизнес-плану страховой компании

3 способ

Не секрет, что многие (особенно начинающие) предприниматели верят, что открыть страховую компанию можно по некоему бизнес-плану. В Интеренете существует огромное количество различных бизнес-планов страховых компаний (страховых агентств, страховых брокеров). Кто имеет достаточный опыт в бизнесе, понимает, насколько далеки любые даже практически идеальные бизнес-планы от суровой действительности конкурентной борьбы на настоящем рынке. Есть даже поговорка: «Ни один бизнес-план не выдержал столкновения с реальностью», поэтому предлагать еще одну «фантазию» на тему «Как бы оно могло быть хорошо, если бы было правдой» в виде бизнес-плана страховой компании — мы на нашем сайте не будем, однако, остановимся на основных ключевых моментах бизнес-модели любого успешного страхового брокера или агентства, дабы у Вас, уважаемый постетитель сайта, сложилось правильное понимание .

Некоторые плюсы бизнеса по страхованию:

- Дополнительный доход к зарплате по основному месту работы,

- Начать собственный страховой бизнес — с нуля и минимальными вложениями,

- Свободный рабочий график вместо жесткого расписания,

- Возможность самостоятельно выбирать даты и продолжительность отпусков,

- Стать руководителем, делегировать, нанять персонал,

- И так далее…

Таким образом, сфера страхования открывает много дверей и даёт выбор. Для одних — это возможность получить дополнительный заработок. Для других — это шанс начать свой бизнес с нуля. Как для Вас? Решать только Вам.

Почему свое агентство или брокер — это бизнес с минимальными вложениями?

- Не надо покупать товар/оборудование для торговли,

- Не надо снимать офис/платить за аренду,

- Не надо нанимать высокооплачиваемых работников/специалистов,

- Не надо закупать сырьё/технологии,

- Не надо покупать производственное оборудование.

А Вы знаете, сколько миллиардов заработали агенты и брокеры за 2014 год? Смотрите видео!

Нравится данная идея бизнеса? Хотите попробовать открыть офис страховой компании или еще сомневаетесь? Известно, что самый лучший способ понять — это проверить ! А самый безопасный — проверить бесплатно ! Вы познакомитесь со спецификой этого бизнеса. И даже поймете, как открыть офис страховой компании!

Пройдите наш курс — от профессионалов с опытом 10 лет

в страховании. Вы получите ценные советы и опыт от профессионалов — владельцев страхового бизнеса с 10-летним стажем управления. И сможете выполнить практические задания для максимального результата.

Участие свободное, оплаты не требует!

Получение материалов добровольное, ни к чему не обязывает. Отписаться можно в любой оммент.

Материал подготовлен на основании статей и

публикаций главного тренера центра подготовки

страховых агентов «Страховой Спецназ»

Юзефовича Константина

Существует некоторая путаница между понятиями «Страховая компания», «Страховое агентство» и «Страховой брокер». Давайте разберемся в разнице. Также существуют три способа открыть страховой бизнес — это открытие страховой компании, открытие страхового брокера или страхового агентства.

Рассмотрим каждый вариант подробнее и разберем отличия.

Как открыть компанию

Страховая компания — это юридическое лицо, которое оказывает платные услуги по обеспечению возмещения ущерба, что значит, что страховая компания производит сбор страховой премии (платы за страхование) и из этих средств оказывает страховое возмещение пострадавшей стороне. Прибыль страховой компании получается за счет сбора плат за полисы за минусом произведенных выплат и прочих расходов.

Как открыть страховую компанию? Для открытия Вам понадобится:

- Открытие юридического лица: ООО, ОАО, ЗАО.

- Компания должна быть с минимальным уставным капиталом 120 000 000 рублей.

- Получение лицензии на страховую деятельность.

- Получение лицензий на отдельные виды страхования, например, на ОСАГО.

- Добавление ОКВЭД: 65.1 «Услуги по страхованию».

- Аренда помещения в 500-600 кв.м.

- Найм гендиректора и главного бухгалтера.

- Найм и обучение персонала для отдела страхования и для отдела выплат.

Для многих, кто хочет заниматься малым бизнесом, например, только автострахованием, эти условия и слишком сложны и риски высоки. Какие есть еще варианты?

Как открыть брокерскую компанию

Страховой брокер — это лицо, которое оказывает платные услуги по подбору страховой компании и наилучшего страхового продукта для своего клиента. Прибыль страхового брокера получается за счет оплаты услуг клиентом .

Для открытия страхового брокера Вам понадобится:

- Открытие ООО или ИП.

- Компания должна быть иметь депозит в банке на 3 000 000 рублей или банковскую гарантию.

- Подготовить комплект документов на открытие брокера по страхованию (стоимость юруслуг по сбору документов в среднем 120 000 руб.).

- Оплатить (30 000 рублей) и получить лицензию на деятельность страхового брокера.

- Пройти проверку ЦБ РФ.

- Соблюдать требования ЦБ РФ и в будущем проходить все проверки, чтобы сохранить лицензию.

Основное отличие, что именно клиент (а не страховая компания) платит за работу страхового брокера. Например, Ваш клиент выбрал полис КАСКО от страховой компании Росгосстрах стоимостью 100 000 рублей. В итоге, клиент должен заплатить 100 000 рублей за сам полис и 25 000 рублей за Ваши услуги сверх стоимости полиса .

Как открыть агентство

Можно ли открыть страховой бизнес проще, чем открыть страховую компанию или страхового брокера? Как извежать всех сложностей, связанных с первыми двумя вариантами?

Страховое агентство — это юридическое или физическое лицо, которое оказывает услуги по подбору страховой компании и наилучшего страхового продукта для своего клиента. Прибыль страхового агентства получается за счет оплаты услуг страховой компанией .

Для открытия страхового агентства Вам нужно:

- Можно работать, как физическое лицо. Можно открыть ООО или ИП.

- Не нужно иметь депозит 3 000 000 р., банковскую гарантию или многомиллионный уставный капитал.

- Никаких особых документов не требуется. Достаточно паспорта физлица, СНИЛС, документов на ИП/ООО (если ИП или ООО открыты).

- Пройти собеседование в страховых компаниях, т.к. страховые компании берут не всех. Ответить на каверзные вопросы. Показать, что Вы специалист в страховании, имеете опыт страхового бизнеса. Пожалуй, это самый сложный пункт.

- Пройти проверки в службе безопасности страховых компаний.

- Получить агентский договор.

- Наладить работу отдела маркетинга и продаж.

Как открыть филиал страховой компании по ОСАГО и другим видам? Для этого нужно открыть страховое агентство! Практика показывает, что самый простой способ сделать это — это работа по схеме франчайзинга!

Как открыть по франшизе?

Как показывает практика, нельзя, полагаясь на «авось», открыть страховую компанию или страховое агентство, или же филиал страхового брокера, чтобы начать зарабатывать в данном бизнесе. Успешный страховой бизнес — процесс весьма технологичный. Если же напороться на все «подводные камни», то можно без труда обанкротиться за 2-3 месяца.

Поэтому открыть компанию по продаже ОСАГО и других видов страхования по франшизе — это доступный способ открытия, когда Вы пользуетесь готовым страховым бизнесом от компании с многолетней историей. Открыть офис по страхованию можно в течение 20-30 дней.

Обратитесь в «Госавтополис», чтобы открыть страховую компанию! «Госавтополис» — это окупаемость инвестиций за 2-4 месяца!

Опыт в открытии страхового бизнеса

Как открыть автомобильного страхового брокера? Где и как получать полисы ОСАГО и других видов? Как открыть представительство или филиал страховой компании? Как находить клиентов? Где лучше открыть офис страховой компании? Как пройти проверки службы безопасности для заключения договора? Как пройти собеседование с руководством так, чтобы компания согласилась давать полисы? Как получать повышенную комиссию? Франшиза «Госавтополис» содержит необходимые бизнес-модели и бизнес-процессы, как стать страховым брокером или страховым агентом по автострахованию и другим видам с минимальными вложениями! Всего ответов на 100+ вопросов.

Во «Госавтополис» содержится многочасовой блок обучения партнёров-франчайзи с десятками документов и презентаций. Таким образом, Вы получите и франшизу высокодоходного страхового агентства, а также комплексное обучение, как открыть автомобильную страховую компанию, как стать страховым брокером автострахования и других видов, получите профессиональную подготовку Ваших сотрудников.

Снижение рисков и затрат

Мы понимаем риски и затраты при открытии бизнеса. Поэтому нашим партнёрам открыть страховое агентство «Госавтополис» вместе с нами — просто и удобно, ведь условия нашей франшизы не предъявляют жестких требований к оформлению и расположению офиса, к количеству и уровню компетенции персонала. По согласованию с нами Вы сможете начать вести свой бизнес без дополнительного персонала. Как следствие, открытие компании по страхованию вместе с «Госавтополис» — процесс малозатратный и простой даже для тех, кто приходит в этот бизнес без опыта!

Открыть офис по страхованию можно в течение любого срока действия франшизы, если Вы начали без офиса. Ваш куратор передаст рекомендации по выбору и оснащению представительства. Мы вместе подберем и наймем персонал. И, конечно же, персонал пройдет обучение и аттестацию по проверенной методике. Если Вы думаете, как открыть компанию (филиал, представительство) по страхованию, узнайте условия открытия «Госавтополис» в Вашем городе:

Вместе с «Госавтополис»

Открыть свой бизнес вместе с «Госавтополис» — это просто! Почему? У нас есть понятная и отлаженная бизнес-модель, как открыть офис страхования и зарабатывать 100-400 тыс.руб. в месяц (в зависимости от численности населения)! Правильно используя свои знания и опыт, обладая наработанными внутренними ресурсами и деловыми связями, специалисты «Госавтополис» подготавливают необходимую документацию по работе со страховыми компаниями в Вашем городе на самых выгодных условиях, что будет являться залогом процветания Вашего бизнеса в течение долгих лет.

Решаете, как открыть страховое агентство по страхованию автомобилей? Думаете, как стать страховым брокером по ОСАГО и другим видам?

Сеть «Госавтополис» — это доход практически с первого дня запуска! Вы сможете вести свой независимый бизнес под крылом единого сильного бренда!