Самофинансирование означает финансирование за счет собственных источников: амортизационных отчислений и прибыли. Принцип самофинансирования реализуется не только на стремлении накопления собственных денежных источников, но и на рациональной организации производственно-торгового процесса, постоянном обновлении основных фондов, на гибком реагировании на потребности рынка. Именно сочетание этих методов в хозяйственном механизме позволяет создать благоприятные условия для самофинансирования, т.е. выделение больше собственных денежных средств на финансирование своих текущих и капитальных потребностей.

Уровень самофинансирования оценивается с помощью следующих коэффициентов:

1) Коэффициент финансовой устойчивости (К у) - это соотношение собственных и чужих средств:

где М - собственные средства, руб.;

З - заемные средства, руб.

Чем выше величина данного коэффициента, тем устойчивее финансовое положение хозяйствующего субъекта.

Источниками образования собственных средств являются уставный капитал, добавочный капитал, отчисления от прибыли (в фонд накопления, в фонд потребления, в резервный фонд), целевые финансирование и поступления, арендные обязательства.

2) Коэффициент самофинансирования (К с):

где П - прибыль, направляемая в фонд накопления, руб.;

А - амортизационные отчисления, руб.;

К - кредиторская задолженность и другие привлеченные средства, руб.;

З - заемные средства, руб.

Данный коэффициент показывает соотношение источников финансовых ресурсов, т.е. во сколько раз собственные источники финансовых ресурсов превышают заемные и привлеченные средства, направленные на финансирование расширенного воспроизводства.

Коэффициент самофинансирования характеризует определенный запас финансовой прочности хозяйствующего субъекта. Чем больше величина этого коэффициента, тем выше уровень самофинансирования. При снижении коэффициента самофинансирования хозяйствующий субъект осуществляет необходимую переориентацию своей производственной, торговой, технической, финансовой, организационно-управленческой и кадровой политики.

3) Коэффициент устойчивости процесса самофинансирования (К):

Коэффициент устойчивости процесса самофинансирования показывает долю собственных средств, направляемых на финансирование расширенного воспроизводства. Чем выше величина данного коэффициента, тем устойчивее процесс самофинансирования в хозяйствующем субъекте, тем эффективнее используется этот метод рыночной экономики.

4) Рентабельность процесса самофинансирования (Р):

где ЧП - чистая прибыль, руб.

Рентабельность процесса самофинансирования есть не что иное, как рентабельность использования собственных средств. Уровень R показывает величину совокупного чистого дохода, получаемого с одного рубля вложения собственных финансовых средств, которая затем может быть использована на самофинансирование.

Превышение собственных средств над заемными и привлеченными показывает, что хозяйствующий субъект обладает достаточным запасом финансовой устойчивости и процесс финансирования относительно независим от внешних финансовых источников.

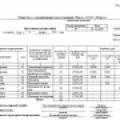

Коэффициент финансовой устойчивости ОАО «МПЗ» был рассчитан выше. На основании данных ОАО «МПЗ» (приложение) составим таблицу 10 и рассчитаем остальные коэффициенты, характеризующие уровень самофинансирования предприятия.

Таблица 10 - Показатели для расчета коэффициентов, характеризующих уровень самофинансирования ОАО «МПЗ»

Коэффициент демонстрирует сколько рублей собственного капитала приходится на каждый рубль обязательств компании. Показатель отражает величину чистой прибыли, направленной на усиление экономического потенциала организации (объем собственных средств определяет финансовую устойчивость). Расчет производится по формуле:

Кс= СИР/ИПП

Более высокое значение коэффициента самофинансирования означает большую эффективность использования собственного капитала компании, полученного за счет генерируемой прибыли. Нормальное значение может составлять 0,67 — 1,5:

- для компаний аграрного сектора >=1;

- для пищевой и перерабатывающей отраслей >=1;

- посредников, розницы, оптовых продавцов >=1 0,43;

- прочие >=1.

Низкий (менее 0,67) коэффициент самофинансирования, а также стабильная динамика его снижения, указывают на:

- присутствие финансовых рисков в долгосрочной временной перспективе — компаниям с показателем ниже нормального уровня при снижении объемов продаж грозит скорое банкротство, в то время как организации с нормальным значением показателя смогут продолжить работу;

- неэффективное расходование собственных денежных активов. Как следствие может появится вопрос о привлечения заемных средств, которые могут оказаться весьма «дорогими». В данном случае рекомендуется пересмотреть статьи расходов прибыли в свете оценки возможности сокращения/отказа от некоторых направлений в пользу увеличения капитала компании.

Значение коэффициента самофинансирования, превышающее 1, свидетельствует о дополнении чистой прибыли прочими составляющими, например, целевым финансированием. Высокая (более 1,5) величина показателя говорит о том, что возможности увеличения/наращивания производства и расширения сфер деятельности используются не в полной мере.

Рассчитывать коэффициент самофинансирования имеет смысл при положительных значения чистой прибыли.

Пример расчета

Коэффициент самофинансирования (2016 г.) = 763 000/ (753 000 + 321 000) = 0,71

Коэффициент самофинансирования (2017 г.) = 994 000/ (721 000 + 254 000) = 1,02

Вывод: наблюдается финансовая стабильность компании, финансовые риски находятся на приемлемом уровне. В 2017 году 1 рубль обязательств соответствовал 1,02 рублю собственного капитала.

Финансирование за счет собственных средств

Самофинансирование является наиболее перспективным источником финансирования. Компания, способная сама себя финансировать, обеспечена всеми необходимыми ресурсами, не нуждается в поиске инвесторов, работает с минимальным риском банкротства, является процветающей и конкурентоспособной. Прибыль такой организации может быть добавлена к финансовым ресурсам компании и употреблена на свое усмотрение в рамках налогового, валютного таможенного законодательства и других нормативных предписаний.

Самофинансированием управляют с помощью:

- расчетов и анализа (вычисления коэффициента самофинансирования, точки зрения безубыточности/запасов финансовой прочности, подсчета маржинального дохода компании, определения объемов продаж, полностью покрывающих переменные и постоянные затраты и др.);

- оценки перспектив поддержания требуемого уровня (вычислением операционного рычага, показывающего изменение прибыли (в %) в зависимости от изменения продаж (в %) и др.).

В статье разберем коэффициент финансирования, формулу его расчета и экономический смысл. Используется как в оценке компаний, так и для анализа бизнес-планов.

Коэффициент финансирования

Коэффициент финансирования – показывает какая доля активов предприятия сформирована за счет собственного капитала, а какая за счет заемного. Данный показатель характеризует структуру капитала и оценивает финансовую устойчивость предприятия (см. ).

Формула расчета коэффициента финансирования по балансу

Коэффициент финансирования представляет собой отношение собственного капитала к заемному и рассчитывается по формуле:

Формула расчета показателя финансирования по балансу имеет следующий вид:

Коэффициент финансирования. Нормативное значение

Изменения данного показателя влияют на уровень риска банкротства предприятия (бизнеса). Так чрезмерное увеличение доли заемного капитала приводит к увеличению финансовой зависимости от кредиторов и увеличению . Данный показатель широко используется в моделях оценки риска банкротства – различных модификациях модели Альтмана. Более подробно про модель Альтмана в статье «

1. Коэффициент соотношения собственных и заемных средств сколько заемных средств организация привлекла на 1 руб. вложенных в активы собственных средств.

2. Коэффициент обеспеченности собственными источниками финансирования показывает, какая часть оборотных активов финансируется за счет собственных источников.

3. Коэффициент финансовой независимости, автономии показывает удельный вес собственных средств в общей сумме источников финансирования.

4. Коэффициент самофинансирования показывает какая часть деятельности финансируется за счет собственных средств, а какая за счет заемных.

В большинстве стран принято считать финансово-независимой фирму с удельным весом собственного капитала в общей его величине в размере 50% (критическая точка) и более. Установление критической точки на уровне 50% достаточно условно и является итогом следующих рассуждений: если в определенный момент банк, кредиторы предъявят все долги по взысканию, то организация сможет их погасить, реализовав половину своего имущества, сформированного за счет собственных источников, даже если вторая половина имущества окажется по каким-либо причинам не ликвидным.

Коэффициент соотношения собственных и заемных средств

Кс.з. = П 1 + П 2 + П 3 / П 4 Кс.з. < 1

Кс.з.нач = 95598+604+53581 / 565739= 0,26

Кс.з.кон = 84347+634+53428/ 653338 = 0,21

Коэффициент обеспеченности собственными источниками финансирования

Ко = О/ЗЗ = (П 4 + П 3 – А 4) /ЗЗ Ко > 0,1

Ко нач = (565739+53581-220811) / 307952 = 1,29

Ко кон = (653338+53428-253117) / 348501 = 1,3

Коэффициент финансовой независимости (автономии)

Ка = П 4 /Б Ка > 0.5

Ка нач = 565739 / 715522 = 0,79

Ка кон = 653338 / 791756 = 0,83

Коэффициент самофинансирования

Кс = П 4 /П 1 + П 2 + П 3 Кс < 1

Кс нач = 565739 / 149783 = 3,78

Кс кон = 653338 / 138409 = 4,72

Показатели финансовой устойчивости

| Показатели | На начало года | На конец года |

| Коэффициент собственных и заемных средств (Кз.с.) | 0,26 | 0,21 |

| Коэффициент обеспеченности собственными источниками финансирования(Ко) | 1,29 | 1,3 |

| Коэффициент финансовой независимости(Ка) | 0,79 | 0,83 |

| Коэффициент самофинансирования(Кс) | 3,78 | 4,72 |

Вывод: из данных расчетов видно, что ОАО «СМПП» в данном отчетном периоде привлекла больше собственных средств, чем заемных, так как коэффициент собственных и заемных средств уменьшился; данная организация может свободно финансировать оборотные активы за счет собственных средств, что видно по коэффициенту обеспеченности собственными источниками финансирования, имеющий тенденцию повышения; в данной организации присутствует больше собственных ресурсов, чем заемных, в соответствии с коэффициентом финансовой независимости в данном отчетном году доля собственных средств увеличилась по сравнению с предыдущим.

Таким образом ОАО «СМПП» является организацией, действующей преимущественно на основании собственных средств.

Заключительный вывод

(общий)

После проведения анализа данной организации, можно сделать вывод, что ее финансовое состояние находится в нормальном состоянии. Данная организация платежеспособна, то есть финансовых ресурсов более чем достаточно, однако несмотря на это баланс неликвиден, так как не достаточно денежных средств для погашения срочных обязательств. Это может объясняться неразумным, неграмотным распределением финансовых ресурсов организации.

По балансу предприятия видно, что оно работает без убытков, это является положительным фактором для предприятия, но долгосрочные обязательства присутствуют на нем, что свидетельствует о финансовых рисков для данного предприятия.

За отчетный период в организации произошло увеличение активной части организации на 76234 тысячи рублей, что свидетельствует о расширении деятельности предприятия.

Анализ активной части баланса показал, что соотношение оборотных и внеоборотных средств предприятия оптимально и на конец данного отчетного года составляет 68% к 32%, однако, так как на начало года это соотношение было 69,1% к 30,9%, то организации необходимо немного увеличить долю оборотных средств.

В соответствии с активной частью баланса можно отметить, что в данном отчетном году финансовые ресурсы были вложены в запасы и материальные ресурсы, на покупку, реконструкцию и строительство основных средств, а также на выдачу дебиторской задолженности.

В процессе анализа была выявлена не ликвидность актива, связанная с тем, что наиболее ликвидные активы – уменьшаются, а медленно реализуемые активы, напротив, имеют тенденцию к росту. Так как организации не хватает средств для погашения срочной задолженности, однако остаются финансовые ресурсы после погашения краткосрочной задолженности, можно сделать вывод, что финансовые ресурсы распределены неправильно и в следующем отчетном году необходимо разумнее использовать их.

Собственные средства организации составляют более 50 %, что несомненно является положительным фактором. Однако не стоит пренебрегать заемными средствами. Так как часть кредита гасится за счет инфляции, в следующем отчетном периоде можно немного увеличить долю заемных средств.

Данный баланс является неликвидным, так как денежных средств и краткосрочных финансовых вложений не хватает для того, чтобы погасить срочные обязательства, однако тенденция снижения кредиторской задолженности значительно больше, чем денежных средств, из чего следует, что организация сможет погасить большую часть кредиторской задолженности. Чтобы баланс предприятия стал в новом отчетном периоде ликвидным, финансовое состояние предприятия стабильным, а степень финансовых рисков пониженной - необходимо уменьшить дебиторскую задолженность, путем обращения к дебиторам с просьбой выплатить задолженность в обязательном порядке и понизить (выплатить) задолженность, которую мы должны оплатить.

ОАО «СМПП» является платежеспособной организацией, текущая ликвидность составляет 105157 тысяч рублей, что больше, чем в прошлом отчетном периоде.

Таким образом, финансовая устойчивость ОАО «СМПП», то есть обеспеченность запасов и затрат источникам формирования, находится в более – менее стабильном состоянии, так как для развития организации используются преимущественно собственные средства, она в состоянии погасить свои обязательства, но из-за неграмотного распределения финансовых ресурсов не может погасить срочную задолженность.

Список используемой литературы

1. Баканов М.И., Шеремет А.Д. «Теория экономического анализа», «Финансы и статистика» 2003 г.

2. Карлин Т.Р. «Анализ финансовых отчетов», «Финансы» 1999 г.

3. Бороненкова С.А. «управленческий анализ», «Финансы и статистика» 2004 г.

4. Уколова М.Ю., Выгузов М.П. «Анализ баланса предприятия», «Финансы» 2001 г.

Цель анализа самофинансирования: представить выбранные организацией принципы распоряжения прибылью. Прибыль организации может быть накоплена и далее использована на развитие предприятия или потрачена. Трата прибыли называется отвлечением средств. Наиболее частными способами отвлечения средств являются выплата дивидендов, поддержка социальной сферы предприятия, выплата процентов по кредитами, оплата штрафов, пеней.

Накопление средств отражается в финансовой отчетности предприятия увеличением накопленного капитала в пассиве баланса. Рост накопленного капитала приводит к увеличению собственных средств и улучшает показатели финансовой устойчивости предприятия.

Коэффициент самофинансирования показывает, какая часть чистой прибыли предприятия направлена на развитие, т.е на увеличение накопленного капитала.

Коэффициент самофинансирования.

* 100 %.

* 100 %.

Низкий коэффициент самофинансирования говорит о том, что основным направлением использования чистой прибыли являются прочие цели, это может привести к необходимости привлечения заемных источников финансирования.

Значение коэффициента самофинансирования, превышающее 100 % , свидетельствует, что рост накопленного капитала связан не только с направлением чистой прибыли на развитие предприятия, но и с ростом прочих составляющих накопленного капитала, например, с получением целевого финансирования.

При отрицательных значениях чистой прибыли или наколенного капитала расчет коэффициента самофинансирования не имеет смысла.

Накопленные средства могут быть использованы предприятием в двух направлениях.

1. Для осуществления вложений в основные средства, т.е. закупки оборудования, финансирования долгосрочного строительства и т.п.; в этом случае в активе происходит увеличение в первом разделе « Внеоборотные активы».

2. Для осуществления вложений в оборотный капитал, т.е. для финансирования прироста объемов производства на действующих мощностях, в этом случае увеличение происходит во втором разделе актива «Оборотные активы».

|

Характеристика использования накопленного капитала может быть получена с помощью расчета коэффициента мобилизации накопленного капитала.

* 100%.

* 100%.

Чем больше значение , тем большая доля средств вкладывается именно в увеличение оборотных активов. Значение коэффициента мобилизации накопленного капитала, превышающее 100 % свидетельствует о том, что финансирование чистого оборотного капитала осуществляется не только за счет накопленного капитала, но и за счет продажи части постоянных активов или привлечения долгосрочного финансирования. При отрицательных значениях прироста накопленного капитала или чистого оборотного капитала рассчитывать данный коэффициент не имеет смысла.

В процессе развития предприятия коэффициент мобилизации накопленного капитала меняется. В начале деятельности оправданно достаточно низкое его значение, т.к. предприятие вынуждено приобретать большое количество основных средств. По мере развития бизнеса увеличение данного коэффициента может периодически сменяться снижением. Это будет говорить о чередовании этапов роста оборота продукции и технологического перевооружения производства.

Дополнительная характеристика использования чистой прибыли может быть получена с помощью коэффициента обеспеченности долгосрочных активов собственными средствами

Для финансово устойчивого предприятия последний коэффициент должен быть > 1, если же он < 1, то это означает рискованную финансовую политику, а именно масштабы инвестиций превышают финансовые возможности предприятия.

Проведем анализ показателей самофинансирования ОАО «SkyLab». Значение коэффициента самофинансирования на начало и конец года совпадают и составляют 61 %. Таким образом, большая часть чистой прибыли предприятия используется на развитие и поступает в накопленный капитал.

Прирост ЧОК ОАО «SkyLab» в десятки раз превышает изменение накопленного капитала. В данном случае расширение оборота продукции почти полностью профинансировано не за счет прибыли, а за счет привлечения большого объема долгосрочного финансирования.

Коэффициент обеспеченности долгосрочных активов собственными средствами на конец года составляет 12,2, что подтверждает финансовую устойчивость предприятия.

2.7.Анализ прибыльности

Цель анализа прибыльности: оценить способность предприятия приносить доход на вложенные в текущую деятельность средства.

Анализ прибыльности необходимо начать с анализа отчета о прибылях и убытках (см. раздел 1). Необходимо определить прибыльность отдельных направлений деятельности фирмы: основной, инвестиционной и финансовой и динамику изменения прибыли в течение анализируемого периода. Нужно также выяснить, под влиянием каких основных причин изменились объемы получаемой прибыли. Для этого применяется факторный анализ прибыли от основной деятельности. В качестве факторов рассматривается выручка от реализации, себестоимость, управленческие и коммерческие расходы. Одним из методов факторного анализа, например,методом цепных подстановок выясняется вклад каждого из факторов в изменение прибыли от основной деятельности за текущий период. Далее, с использованием дополнительных данных бухгалтерии, может быть произведен факторный анализ выручки и себестоимости. Изменение выручки может быть связано с изменением объема продаж, цен на продукцию или номенклатуры выпускаемой продукции, величина себестоимости может быть вызвана изменением цен на сырье и материалы или изменением технологии производства продукции. С точки зрения устойчивости предприятия в перспективе целесообразно, чтобы основная часть доходов формировалась за счет основной деятельности.