Минфин рассказал об определении доли участия лица в иностранной организации, в том числе через иностранную структуру без образования юрлица. Это необходимо для целей подачи уведомления в налоговый орган.

Ведомство напомнило о новых нормах, введенных в НК федзаконом от 24.11.2014 , о налогообложения прибыли контролируемых иностранных компаний (КИК).

В том числе налогоплательщики теперь обязаны уведомлять налоговый орган по месту нахождения организации, месту жительства физлица о своем участии в иностранных организациях (если доля такого участия превышает 10%). Доля определяется в порядке, установленном статьей 105.2 НК.

Согласно этой норме долей прямого участия одной организации в другой признается непосредственно принадлежащая одной организации доля голосующих акций другой организации или непосредственно принадлежащая одной организации доля в уставном (складочном) капитале (фонде) другой организации, а в случае невозможности определения таких долей - непосредственно принадлежащая одной организации доля, определяемая пропорционально количеству участников в другой организации.

При этом при определении непосредственно принадлежащей доли одной организации в другой в случае невозможности определения долей голосующих акций или долей в уставном (складочном) капитале (фонде) необходимо учитывать следующее.

Под участием одной организации в другой следует понимать учреждение (основание) организации, осуществление в отношении этой организации контроля (в том числе при распределении прибыли (дохода)). Распределение прибыли (дохода) между участниками организации, как правило, осуществляется пропорционально доле каждого участника в имуществе этой организации.

Перечисленные основания могут свидетельствовать об участии одной организации в другой как сами по себе, так и в совокупности.

Поэтому, по мнению Минфина, непосредственно принадлежащую долю участия одной организации в другой в указанном случае можно определить исходя из доли имущества, вносимого каждым участником (учредителем), в совокупном вкладе (имуществе) другой организации, а в случае невозможности определения такой доли - пропорционально количеству участников (учредителей) этой организации.

При определении доли участия лица в организации учитывается также участие с использованием иностранной структуры без образования юрлица, если такое лицо признается контролирующим лицом этой структуры. При этом доля такого участия с использованием указанной иностранной структуры определяется в порядке, аналогичном порядку определения доли косвенного участия лица в организации, установленному пунктом 3 статьи 105.2 НК.

Для определения доли участия лица в организации, осуществляемого с использованием иностранной структуры без образования юрлица, при наличии более одного контролирующего лица такой структуры доля каждого из контролирующих лиц определяется пропорционально вкладу каждого контролирующего лица в имущество, переданное этой структуре. В случае невозможности определения размера такого вклада доли всех контролирующих лиц признаются равными, а их размер определяется исходя из количества контролирующих лиц такой структуры.

При этом дальнейшее косвенное участие в иных организациях определяется исходя из положений пунктов 2 и 3 статьи 105.2 НК.

Ведомство также напомнило о том, что в порядок определения косвенного участия планируется внести .

Последовательность действий в определении доли косвенного участия одной организации в другой не всегда одинакова. Вопрос о необходимости последнего шага решается в зависимости от условий задачи.

<…> В соответствии с п. 3 ст. 105.2 Кодекса долей косвенного участия одной организации в другой организации признается доля, определяемая в следующем порядке:

1) определяются все последовательности участия одной организации в другой организации через прямое участие каждой предыдущей организации в каждой последующей организации соответствующей последовательности;

2) определяются доли прямого участия каждой предыдущей организации в каждой последующей организации соответствующей последовательности;

3) суммируются произведения долей прямого участия одной организации в другой организации через участие каждой предыдущей организации в каждой последующей организации всех последовательностей.

При этом суммирование произведений долей прямого участия осуществляется в случае, когда определено несколько независимых последовательностей участия одной организации в другой организации через прямое участие каждой предыдущей организации в каждой последующей организации.

Слово эксперту

Максим Ровинский, адвокат МКА «Юридическая фирма “ЮСТ”», руководитель практики налогового и таможенного права

Правила определения долей участия одной организации в другой (или физического лица в организации) установлены в ст. 105.2 НК РФ. На основании п. 1 ст. 105.2 НК РФ доля участия одной организации в другой определяется в виде суммы выраженных в процентах долей прямого и косвенного участия одной компании в другой.

При этом долей прямого участия одной организации в другой признается непосредственно принадлежащая одной организации доля голосующих акций другой организации или непосредственно принадлежащая одной организации доля в уставном (складочном) капитале (фонде) другой организации, а в случае невозможности определения таких долей - непосредственно принадлежащая одной организации доля, определяемая пропорционально количеству участников в другой организации (п. 2 ст. 105.2 НК РФ).

Порядку расчета доли косвенного участия одной организации в другой посвящен п. 3 указанной нормы. Представим его в виде пошагового алгоритма.

Пошаговый алгоритм

Шаг 1. Определяем все последовательности участия одной организации в другой через прямое участие каждой предыдущей организации в каждой последующей организации соответствующей последовательности. Иными словами, мы должны выявить такие последовательности и определить их количество.

Шаг 2. Определяем доли прямого участия каждой предыдущей организации в каждой последующей организации соответствующей последовательности.

Шаг 3. Перемножаем доли прямого участия одной организации в другой через участие каждой предыдущей организации в каждой последующей организации всех последовательностей.

Шаг 4. Суммируем получившиеся произведения, если при Шаге 1 выявлено более одной последовательности.

Эти же шаги применяются также при определении доли участия физического лица в организации (п. 5 ст. 105.2 НК РФ) с той, разумеется, поправкой, что только физическое лицо может участвовать в организации, но не наоборот. Рассмотрим на примере, как определять долю участия.

Пример 1

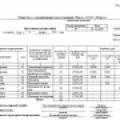

Физическое лицо (А.А. Петров) единолично владеет ООО “Альфа”, которому принадлежит 30% голосующих акций ЗАО “Бета” и 35% голосующих акций ЗАО “Гамма”. Причем две последние упомянутые компании, в свою очередь, владеют долями в уставном капитале ООО “Дельта” (20 и 40% соответственно). Кроме того, А.А. Петров напрямую владеет 5-процентной долей уставного капитала ООО “Дельта” (см. схему 1).

Среди этих компаний взаимозависимыми признаются:

- ООО “Альфа” и ЗАО “Бета”;

- ООО “Альфа” и ЗАО “Гамма”.

ЗАО “Бета” и ЗАО “Гамма” также признаются взаимозависимыми, т. к. ООО “Альфа” прямо участвует в них долей более 25% (подп. 3 п. 2 ст. 105.1 НК РФ).

Что касается доли косвенного участия ООО “Альфа” в ООО “Дельта”, то она равна 20% (30% × 20% + 35% × 40%). Следовательно, ООО “Альфа” и ООО “Дельта” не могут быть признаны взаимозависимыми лицами по критерию участия одной организации в другой.

Наконец, А.А. Петров является взаимозависимым:

- с ООО “Альфа” (доля прямого участия 100%);

- с ЗАО “Бета” (доля косвенного участия 30% (100% × 30%));

- с ЗАО “Гамма” (доля косвенного участия 35% (100% × 35%)).

Отметим, что, определяя доли косвенного участия ООО “Альфа” и А. А. Петрова в ООО “Дельта”, мы выполнили все четыре шага:

1) выявили две последовательности участия;

2) определили доли прямого участия “внутри” каждой из выявленных последовательностей;

3) перемножили указанные доли прямого участия “внутри” каждой выявленной последовательности;

4) суммировали два полученных произведения.

В письме Минфина России от 23.04.2012 № 03-01-18/3-51 как раз указано, в каком случае применять шаг 4. Суммировать произведения долей нужно, только если “определено несколько независимых последовательностей участия одной организации в другой организации через прямое участие каждой предыдущей организации в каждой последующей организации”.

Логика совершенно верна. Только в такой ситуации имеет смысл и необходимо суммировать “произведения долей прямого участия одной организации в другой организации через участие каждой предыдущей организации в каждой последующей организации всех последовательностей”. Причем для определения “совокупной” доли участия А.А. Петрова в ООО “Дельта” пришлось сделать еще один шаг, а именно сложить долю прямого участия (5%) с долей косвенного участия (20%).

Если же последовательность участия выглядит так, как показано в схеме 2, то суммировать произведение долей неверно.

Причем как с точки зрения грамматического прочтения нормы, так и с точки зрения математики. Поясним на примере 2.

Пример 2

НЕВЕРНО: Доля косвенного участия ООО “Альфа” в ООО “Дельта” равна 29,07%

(35% × 57% + 57% × 16%).

ВЕРНО: Доля косвенного участия ООО “Альфа” в ООО “Дельта” равна 3,192%

(35% × 57% × 16%).

При применении неверного подхода получается, что доля косвенного участия ООО “Альфа” в ООО “Дельта” больше, чем доля прямого участия ООО “Гамма” в ООО “Дельта”. Но это невозможно, т. к. ООО “Альфа” напрямую владеет ООО “Бета” только в определенной доле и вовсе не владеет напрямую ООО “Гамма” и ООО “Дельта”.

Более того, такая методика расчета при определенных фактических обстоятельствах (например, при длинной цепочке владения или при больших долях прямого владения) давала бы более 100% косвенного участия. А это невозможно ни с юридической, ни с математической точки зрения.

Отметим, что ранее порядок определения доли участия был установлен в подп. 1 п. 1 ст. 20 НК РФ. Но он касался только организаций, а кроме того, не предписывал суммировать произведения всех последовательностей, как того требует новая норма. Второе обстоятельство приводило к вопросу о том, как установить долю косвенного участия в ситуации, когда лицо владеет организацией не через одну, а через две и более последовательности участия. Теперь эта правовая неопределенность устранена.

В заключение напомним, что, как и ранее, суд может учесть влияние одного лица на другое и признать их взаимозависимыми по иным основаниям (пп. 1, 7 ст. 105.1 НК РФ). Этому правилу корреспондирует положение п. 4 ст. 105.2 НК РФ, согласно которому дополнительные обстоятельства при определении доли участия одной организации в другой организации или физического лица в организации учитываются в судебном порядке.

07.02.2017

Контролирующим лицом иностранной организации признаются следующие лица:

1) физическое или юридическое лицо, доля участия которого в этой организации составляет более 25%;

2) физическое или юридическое лицо, доля участия которого в этой организации (для физических лиц - совместно с супругами и несовершеннолетними детьми) составляет более 10%, если доля участия всех лиц, признаваемых налоговыми резидентами РФ, в этой организации (для физических лиц - совместно с супругами и несовершеннолетними детьми) составляет более 50%.

Однако контролирующим лицом организации может быть признано и лицо, не отвечающее признакам, указанным выше, но осуществляющее контроль над организацией в своих интересах или в интересах своего супруга и несовершеннолетних детей (п. 6 ст. 25.13 НК РФ). Таком образом, Закон не ограничивает понятие «контроля» лишь определенной долей участия в компании.

Контролирующим лицом будет признаваться лицо, которое хотя и не имеет в иностранной компании долей участия (не является её акционером), но при этом оказывает или имеет возможность оказывать определяющее влияние на решения по распределению полученной компанией прибыли.

Иными словами, контролирующим лицом может быть не только титульный акционер (участник) иностранной компании, но и её бенефициарный владелец.

Если такой бенефициар является налоговым резидентом РФ, на него распространяются все обязанности контролирующего лица – подача уведомления о КИК, налоговой декларации по НДФЛ с приложением финансовой отчетности КИК, уплата налога (при наличии налога к уплате).

Обстоятельствами, указывающими на контроль над иностранной компанией (при отсутствии долей участия) могут быть:

- наличие трастовой декларации, фиксирующей обязательство номинальных акционеров держать акции компании в пользу и в интересах данного бенефициара;

- управление всеми делами иностранной компании налоговым резидентом РФ на основании генеральной доверенности;

- данные о банковском счёте иностранной компании, бенефициарным владельцем которой является налоговый резидент РФ (такие данные могут поступить от иностранных налоговых органов в рамках автоматического обмена информацией);

- иные особенности отношений между данным лицом и иностранной компанией.

Доля участия организации в другой организации или физического лица в организации определяется в соответствии с порядком, предусмотренным статьей 105.2 НК РФ. При этом при определении доли физического лица в организации учитываются единоличное участие и участие совместно с супругами и несовершеннолетними детьми.

Статья 105.2. Порядок определения доли участия одной организации в другой организации или физического лица в организации

1. В целях настоящего Кодекса доля участия одной организации в другой организации определяется в виде суммы выраженных в процентах долей прямого и косвенного участия одной организации в другой организации.

2. Долей прямого участия одной организации в другой организации признается непосредственно принадлежащая одной организации доля голосующих акций другой организации или непосредственно принадлежащая одной организации доля в уставном (складочном) капитале (фонде) другой организации, а в случае невозможности определения таких долей - непосредственно принадлежащая одной организации доля, определяемая пропорционально количеству участников в другой организации.

3. Долей косвенного участия одной организации в другой организации признается доля, определяемая в следующем порядке:

1) определяются все последовательности участия одной организации в другой организации через прямое участие каждой предыдущей организации в каждой последующей организации соответствующей последовательности;

2) определяются доли прямого участия каждой предыдущей организации в каждой последующей организации соответствующей последовательности;

3) суммируются произведения долей прямого участия одной организации в другой организации через участие каждой предыдущей организации в каждой последующей организации всех последовательностей.

3.3. При определении доли участия в организации учитывается также участие физического лица или организации в иностранной структуре без образования юридического лица, которая в соответствии со своим личным законом вправе участвовать в капитале иных организаций либо в иных иностранных структурах без образования юридического лица.

4. Дополнительные обстоятельства при определении доли участия одной организации в другой организации или физического лица в организации учитываются в судебном порядке.

5. Правила, предусмотренные настоящей статьей, применяются также при определении доли участия физического лица в организации.

Таким образом, процентный порог владения иностранной компанией для признания контролирующим лицом составляет 25%. Однако, если компанией владеют несколько резидентов РФ , и суммарная доля их участия в компании составляет более половины , то для признания лица контролирующим будет достаточно доли от 10%.

ВАЖНО: На переходный период до 1 января 2016 года доля участия лица в организации для признания такого лица контролирующим будет составлять 50%.

Лицо не признается контролирующим лицом иностранной организации, если его участие в этой иностранной организации реализовано исключительно через прямое и (или) косвенное участие в одной или нескольких публичных компаниях, являющихся российскими организациями (пункт 4 ст. 25.13 НК РФ).

Публичные компании – это российские и иностранные организации, являющиеся эмитентами ценных бумаг, которые (либо депозитарные расписки на которые) прошли процедуру листинга и (или) были допущены к обращению на одной или нескольких российских биржах, имеющих соответствующую лицензию, или биржах, включенных в перечень иностранных финансовых посредников.

Компания заключила сделку с контрагентом, с которым у нее общий учредитель - физическое лицо. Этому учредителю принадлежат 30 процентов в уставном капитале компании и 40 процентов в уставном капитале контрагента. Подскажем бухгалтеру, являются ли эти компании взаимозависимыми.

Взаимозависимыми признаются лица, специфика отношений между которыми может повлиять на экономические результаты их деятельности, условия сделки и ее результат (п. 1 ст. 105.1 НК РФ).

Случаи, когда лица (физические и юридические) могут быть признаны взаимозависимыми, приведены в п. 2 ст. 105.1 НК РФ (см. врезку на с. 26). В некоторых ситуациях для того, чтобы определить наличие взаимозависимости, нужно произвести расчеты.

Через долю участия

Компании признаются взаимозависимыми, если одна фирма прямо и (или) косвенно участвует в другой и доля такого участия составляет более 25 процентов (подп. 1 п. 2 ст. 105.1 НК РФ).

Прямое участие. Долей прямого участия одной компании в другой организации признается (п. 2 ст. 105.2 НК РФ):

Непосредственно принадлежащая одной компании доля в уставном (складочном) капитале (фонде) другой фирмы;

Непосредственно принадлежащая одной компании доля голосующих акций другой компании (акционерного общества). Напомним, что не являются голосующими привилегированные акции (п. 1 ст. 32 Федерального закона от 26.12.1995 № 208-ФЗ «Об акционерных обществах»).

Просто УЧТИТЕ

Перечень видов взаимозависимости, приведенный в п. 2 ст. 105.1 НК РФ, не является исчерпывающим. Компании могут быть признаны взаимозависимыми и по решению суда (п. 7 ст. 105.1 НК РФ). Фирмы могут признать себя взаимозависимыми самостоятельно, даже если они не соответствуют признакам, перечисленным в п. 2 ст. 105.1 НК РФ, но считают, что их отношения повлияли на условия сделки.

Просто УЧТИТЕ

Если размер долей определить невозможно, долей прямого участия признается непосредственно принадлежащая одной организации доля, определяемая пропорционально количеству участников, в другой организации.

Пример 1

ООО «В» является учредителем ООО «А», при этом компании «В» принадлежит 35 процентов уставного капитала «А». Поскольку доля участия больше 25 процентов, «А» и «В» являются взаимозависимыми.

Пример 2

Уставный капитал АО «С» разделен на 20 000 акций, из них 5000 принадлежат компании «В». Доля участия «В» в «С» составляет 25 процентов (5000 акций / 20 000 акций х 100%). Компании не являются взаимозависимыми, потому что доля при взаимозависимости должна составлять более 25 процентов (подп. 1 п. 2 ст. 105.1 НК РФ), а в данном случае она равна 25 процентам.

Косвенное участие. О косвенном участии идет речь, когда одна организация участвует в другой через третьих лиц. Алгоритм расчета доли косвенного участия одной компании в другой приведен в п. 3 ст. 105.2 НК РФ. Он состоит в следующем:

1 определяется последовательность участия одной организации в другой через прямое участие каждой предыдущей организации в каждой последующей;

2 определяются доли прямого участия каждой предыдущей организации в каждой последующей;

3 доля косвенного участия определяется как произведение долей прямого участия в каждой из организаций, вошедших в последовательность. Дополнительно Минфин разъясняет, что если таких последовательностей несколько, то нужно суммировать произведения долей прямого участия одной организации в другой (письмо от 04.07.2012 № 03-01-18/5-87).

11 СИТУАЦИЙ, КОГДА ЛИЦА ПРИЗНАЮТСЯ ВЗАИМОЗАВИСИМЫМИ

1. Если одна организация прямо и (или) косвенно участвует в другой и доля участия составляет более 25 процентов.

2. Если физическое лицо прямо и (или) косвенно участвует в организации и доля участия более 25 процентов.

3. Организации, если одно и то же лицо прямо и (или) косвенно участвует в этих организациях и доля участия в каждой из них более 25 процентов.

4. Организация и лицо (в том числе физическое совместно с его взаимозависимыми по семейному признаку лицами), которое имеет полномочия по назначению (избранию) единоличного исполнительного органа этой организации или по назначению (избранию) не менее 50 процентов совета директоров.

5. Если единоличные исполнительные органы организаций либо не менее 50 процентов состава их совета директоров назначены или избраны по решению одного и того же лица.

6. Если более 50 процентов состава совета директоров организаций составляют одни и те же физические лица.

7. Организация и лицо, осуществляющее полномочия ее единоличного исполнительного органа.

8. Организации, в которых полномочия единоличного исполнительного органа осуществляет одно и то же лицо.

9. Организации и (или) физические лица, если доля прямого участия каждого предыдущего лица в каждой последующей организации составляет более 50 процентов.

10. Если физические лица подчиняются друг другу по должностному положению.

11. Физическое лицо, его супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный.

Налоговый кодекс Российской Федерации, ст. 105.1, п. 2

Приведем примеры расчетов доли косвенного участия в случаях:

Одной последовательности участия;

Нескольких последовательностей участия.

Пример 3

Доля участия компании «А» в компании «В» составляет 30 процентов, «В» в компании «С» - 20 процентов, «С» в компании «Д» -90 процентов, «Д» в компании «М» - 60 процентов.

В этой ситуации наблюдается одна последовательность: А - В - С - Д - М.

Определим доли косвенного участия компании «А»:

В компании «С» - 6% (30 х 20 / 100);

В «Д» - 5,4% (6 х 90 / 100);

В «М» - 3,4% (5,4 х 60 / 100).

Определим доли косвенного участия компании В:

В компании «Д» - 18% (20 х 90 / 100);

В «М» - 10,8% (18 х 60 / 100).

Доля косвенного участия компании «С» в «М» - 54% (90 х 60 / 100).

Итак, взаимозависимыми могут быть признаны сделки между компаниями:

«А» и «В» (доля прямого участия «А» в «В» 30%, это больше лимита в 25%);

«С» и «Д» (доля прямого участия «С» в «Д» 90%, это больше 25%);

«Д» и «М» (доля прямого участия «Д» в «М» 60%, это больше 25%);

«С» и «М» (доля косвенного участия «С» в «М» 54%, это больше 25%).

Пример 4

Доля участия компании «А» в «В» составляет 40 процентов, компании «В» в «Д» - 20 процентов. Кроме того, компания «А» имеет 20 процентов в компании «Х», а «Х», в свою очередь, владеет долей 80 процентов в компании «Д».

В этом случае присутствуют две независимые последовательности участия: О А - В - Д; О А - Х - Д.

Определим доли косвенного участия компании «А» в «Д»:

В первой последовательности - 8% (40 х 20 / 100);

Во второй - 16% (20 х 80 / 100). Чтобы определить долю косвенного участия «А» в «Д», нужно суммировать доли в каждой последовательности Косвенное участие «А» в «Д» - 24% (8 + 16). Это меньше 25 процентов, поэтому взаимозависимыми компании не являются.

Через общего учредителя

Взаимозависимыми признаются организации, если одно и то же лицо прямо и (или) косвенно участвует в них и доля такого участия в каждой организации составляет более 25 процентов (п. 3 ст. 105.1 НК РФ).

Предположим, Иванов владеет долей 35 процентов в уставном капитале компании «А» и 30 процентов в уставном капитале компании «В». Компании «А» и «В» являются взаимозависимыми.

Теперь допустим, что Иванов владеет долей 35 процентов компании «А» и 15 процентов компании В. В этом случае компании «А» и «В» взаимозависимыми не признаются, потому что доля Иванова в «В» не превышает 25 процентов.

Аналогичные правила применяются, если вместо Иванова будет какое-нибудь юридическое лицо. Правила определения размера доли косвенного участия как для физических, так и для юридических лиц установлены п. 3 ст. 105.2 НК РФ (п. 5 ст. 105.2 НК РФ).

г. Казань, ул. Подлужная, д. 60

С 1 января 2012 г. вступили в силу положения нового Раздела V .1 Налогового кодекса РФ, который установил новые правила определения рыночных цен для целей налогообложения при совершении сделок между взаимозависимыми лицами, а также контроля над их соблюдением.

Напомним, почему для налоговых органов так важно отслеживать сделки между взаимозависимыми лицами. В случае реализации товаров (работ, услуг) взаимозависимым лицам по внутрифирменным ценам, отличным от рыночных, любые доходы, которые вследствие указанного отклонения, не были получены кем либо из взаимозависимых лиц, учитываются для целей налогообложения у этого лица.

Для определения доходов (прибыли, выручки) в сделках, сторонами которых являются , производится сопоставление таких сделок или совокупности таких сделок с одной или несколькими сделками, сторонами которых не являются взаимозависимые лица.

Статья 105.1 НК РФ пришла на смену статье 20 НК РФ, которая до 1 января 2012 года регулировала признание лиц взаимозависимыми.

В соответствии с п. 1 ст. 105.1 НК РФ лица признаются взаимозависимыми для целей налогообложения если особенности отношений между лицами могут оказывать влияние на условия и (или) результаты сделок, совершаемых ими, и (или) экономические результаты деятельности этих лиц или деятельности представляемых ими лиц.

Способы признания лиц взаимозависимыми

1) Признание лиц взаимозависимыми в силу закона (п. 2 ст. 105.1 НК РФ).

2) Лица самостоятельно признают себя взаимозависимыми (п. 6 ст. 105.1 НК РФ). П орядок такого признания законом не урегулирован.

3) Лица признаются взаимозависимыми по решению суда (п. 7 ст. 105.1 НК РФ). Так, в случае наличия спора между организациями и (или) физическими лицами, являющимися сторонами сделки, по поводу признания себя взаимозависимыми лицами, такой спор может быть разрешен в судебном порядке. При этом обратиться в суд с иском о признании лиц взаимозависимыми могут как лица, являющиеся сторонами сделки, так и налоговые органы. Данный вывод содержится в письме Минфина России от 17.08.2012 №03-01-18/6-106.

Рассмотрим более подробно первый способ признания лиц взаимозависимыми в силу закона.

Основания признания лиц взаимозависимыми в силу закона можно сгруппировать по трем группам:

1. Участие в капитале (пп. 1-3 п. 2 ст. 105.1 НК РФ) – если доля прямого или косвенного участия составляет более 25% (в силу пп. 9 п. 2 ст. 105.1 НК РФ возможны исключения).

2. Участие в управлении и контроле (пп. 4-8 п. 2 ст. 105.1 НК РФ) – если полномочия на избрание органов управления составляют не менее 50% или есть полномочия по назначению (избранию) единоличного исполнительного органа.

3. Родство и должностное подчинение (пп. 10-11 п. 2 ст. 105.1 НК РФ) – только для физических лиц.

1 группа. В соответствии с пп. 1-3 п. 2 ст. 105.1 НК РФ взаимозависимыми признаются:

1) организации в случае, если одна организация прямо и (или) косвенно участвует в другой организации и доля такого участия составляет более 25 процентов;

2) и организация в случае, если такое физическое лицо прямо и (или) косвенно участвует в такой организации и доля такого участия составляет более 25 процентов;

3) организации в случае, если одно и то же лицо прямо и (или) косвенно участвует в этих организациях и доля такого участия в каждой организации составляет более 25 процентов.

Порядок определения доли участия одной организации в другой организации или физического лица в организации определен в ст. 105.2 НК РФ. Так, долей прямого участия одной организации в другой организации признается непосредственно принадлежащая одной организации доля голосующих акций другой организации или непосредственно принадлежащая одной организации доля в уставном (складочном) капитале (фонде) другой организации.

В случае невозможности определения перечисленных долей – непосредственно принадлежащая одной организации доля, определяемая пропорционально количеству участников в другой организации (п. 2 ст. 105.2 НК РФ).

Схема №1. Доля прямого участия Компании 1 в Компании 2

На схеме №1 Компания 1 и Компания 2 признаются взаимозависимыми.

На схеме №1 и в последующих схемах под термином «договор» понимается сделка, т.е. д ействия граждан и юридических лиц, направленные на установление, изменение или прекращение гражданских прав и обязанностей (ст. 153 Гражданского кодекса РФ).

«25%» - доля прямого участия одной организации в другой организации признается непосредственно принадлежащая одной организации доля голосующих акций другой организации или непосредственно принадлежащая одной организации доля в уставном (складочном) капитале (фонде) другой организации (п. 2 ст. 105.2 НК РФ).

Схема №2. Доля косвенного участия компании 1 в 3

На схеме №2 Компания 1 и Компания 3 являются взаимозависимыми.

Определим долю косвенного участия Компании 1 в Компании 2 (см. схему №2).

1 шаг. Определяются все последовательности участия Компании 1 в Компании 2 через прямое участие каждой предыдущей организации в каждой последующей организации соответствующей последовательности.

На схеме №2 наблюдается одна последовательность: Компания 1 участвует в Компании 2, Компания 2 участвует в Компании 3.

2 шаг. Определяются доли прямого участия каждой предыдущей организации в каждой последующей организации соответствующей последовательности.

Доля прямого участия Компании 1 в Компании 2 = 80%.

Доля прямого участия Компании 2 в Компании 3 = 35%.

3 шаг. Суммируются произведения долей прямого участия одной организации в другой организации через участие каждой предыдущей организации в каждой последующей организации всех последовательностей.

Доля косвенного участия Компании 1 в 3 = 0,8 * 0,35 * 100% = 28%

Вывод: Доля косвенного участия Компании 1 в Компании 3 составляет более 25%. В связи с этим Компания 1 и Компания 3 являются взаимозависимыми.

Схема №3. Доля косвенного участия компании 1 в 7

На схеме №3 Компания 1 и Компания 7 являются взаимозависимыми.

Определим долю косвенного участия Компании 1 в Компании 7 (см. схему №3).

1) Определяются все последовательности участия одной организации в другой организации через прямое участие каждой предыдущей организации в каждой последующей организации соответствующей последовательности.

Первая последовательность: Компания 1 участвует в Компании 2, Компания 2 в Компании 4, Компания 4 в Компании 6 и Компания 6 участвует в Компании 7.

Вторая последовательность: Компания 1 участвует в Компании 3, Компания 3 в Компании 5 и Компания 5 в Компании 7.

2) Определяются доли прямого участия каждой предыдущей организации в каждой последующей организации соответствующей последовательности.

Первая последовательность: Доля прямого участия Компании 1 в Компании 2 = 90%; Компании 2 в Компании 4 = 100%; Компании 4 в Компании 6 =50%; Компании 6 в Компании 7 = 50%.

Вторая последовательность: Доля прямого участия Компании 1 в Компании 3 = 30%; Компании 3 в Компании 5 = 70%; Компании 5 в Компании 7 = 30%.

3) Суммируются произведения долей прямого участия одной организации в другой организации через участие каждой предыдущей организации в каждой последующей организации всех последовательностей.

В случае, когд а определено несколько независимых последовательностей участия одной организации в другой организации через прямое участие каждой предыдущей организации в каждой последующей организации осуществляется с уммирование произведений долей прямого участия. Подобного мнения придерживается Минфин РФ в разъяснениях от 21.01.2012 г. «О применении раздела V.1 части первой Налогового кодекса Российской Федерации».

Доля косвенного участия Компании 1 в 7 = (0,9 * 1 * 0,5 * 0,5 * 100%) + (0,3 * 0,7 * 0,3 * 100%) = 28,8%

Вывод: Доля косвенного участия Компании 1 в Компании 7 составляет более 25%. В связи с этим Компания 1 и Компания 7 признаются взаимозависимыми.

Вместе с тем, есть исключения из общего правила. Так, согласно пп. 9 п.2 ст. 105.1 НК РФ взаимозависимыми признаются о рганизации и (или) физические лица в случае, если доля прямого участия каждого предыдущего лица в каждой последующей организации составляет более 50%.

Схема №4. Доля косвенного участия компании 1 в 4

На схеме №4 Компания 1 и Компания 4 являются взаимозависимыми.

Доля косвенного участия Компании 1 в Компании 4 = 23,1%

Так как доля косвенного участия Компании 1 в Компании 4 составляет менее 25% то в соответствии с п. 3 ст. 105.2 НК РФ указанные организации не являются взаимозависимыми.

Между тем, в соответствии пп. 9 п. 2 ст. 105.1 НК РФ Компания 1 и Компания 4 признаются взаимозависимыми лицами.

В соответствии с п. 3 ст. 105.1 НК РФ д олей участия физического лица в организации признается совокупная доля участия этого физического лица и его взаимозависимых лиц, указанных в п. 11 п. 2 ст. 105.1 НК РФ, в указанной организации.

Схема №5.

По общему правилу Иванов И.И. (отец) и Компания 1 не являются взаимозависимыми. Вместе с тем, Иванов И.И. (отец), Иванова С.С. (мать) и Иванов Г.И. (сын) являются взаимозависимыми по брачно-семейным признакам в соответствии с пп. 11 п. 2 ст. 105.1 НК РФ.

Совокупная доля участия Иванова И.И. (отца), Ивановой С.С. (матери) и Иванова Г.И. (сына) в Компании 1 = 10% + 6% + 10% = 26%.

Следовательно, Иванов И.И. (отец), Иванова С.С. (мать) и Иванов Г.И. (сын) являются взаимозависимыми лицами.

В заключение к первой группе, следует отметить, что при определении доли участия одной организации в другой организации или физического лица в организации судом могут быть учтены и иные дополнительные обстоятельства (п. 4 ст. 105.2 НК РФ).

2 группа. Участие в управлении и контроле.

Данную группу можно разделить на пять подгрупп.

2.1. В соответствии с пп. 4 п. 2 ст. 105.1 НК РФ взаимозависимыми признаются о рганизация и лицо (в том числе физическое лицо совместно с его взаимозависимыми лицами по брачно-семейным признакам) имеющее полномочия по назначению (избранию) единоличного исполнительного органа этой организации или по назначению (избранию) не менее 50 процентов состава коллегиального исполнительного органа или совета директоров (наблюдательного совета) этой организации.

Схема №6. Взаимозависимость в силу полномочий по прямому назначению органов управления

На схеме №5 Компания и Физическое лицо являются взаимозависимыми.

2.2. Взаимозависимыми признаются о рганизации, единоличные исполнительные органы которых либо не менее 50 процентов состава коллегиального исполнительного органа или совета директоров (наблюдательного совета) которых назначены или избраны по решению одного и того же лица (физического лица совместно с его взаимозависимыми лицами, по брачно-семейным признакам) (пп. 5 п. 2 ст. 105.1 НК РФ).

Схема №7. Взаимозависимость в силу единого управленческого начала (в силу полномочий назначения органов управления в разных организациях)

На схеме №6 Компания 1 Компания 2 являются взаимозависимыми.

2.3. Взаимозависимыми признаются о рганизации, в которых более 50 процентов состава коллегиального исполнительного органа или совета директоров (наблюдательного совета) составляют одни и те же физические лица совместно с взаимозависимыми лицам по брачно-семейным признакам (пп. 6 п. 2 ст. 105.1 НК РФ).

Схема №8. Взаимозависимость косвенного руководства

На схеме №7 взаимозависимыми являются Компания 1 и Компания 2.

2.4. Взаимозависимыми признаются о рганизация и лицо, осуществляющее полномочия ее единоличного исполнительного органа (пп. 7 п. 2 ст. 105.1 НК РФ).

Схема №9. Взаимозависимость в силу прямого руководства одной организацией

На схеме №8 взаимозависимыми являются Генеральный директор Иванов И.И. и Компания 1.

2.5. Взаимозависимыми признаются о рганизации, в которых полномочия единоличного исполнительного органа осуществляет одно и то же лицо (пп. 8 п. 2 ст. 105.1 НК РФ).

Схема №10. Взаимозависимость в силу прямого руководства несколькими организациями

На схеме №9 взаимозависимыми являются Компания 1 и Компания 2.

3 группа. Взаимозависимость физических лиц

Физические лица признаются взаимозависимыми по двум основаниям.

3.1. Физические лица признаются взаимозависимыми если одно физическое лицо подчиняется другому физическому лицу по должностному положению (подчиненность по должностному положению) (пп. 10 п. 2 ст. 105.1 НК РФ).

Указанное подчинение должно вытекать из положений законодательства или основываться на внутренних (локальных) документах организации. При этом подчинение предполагает, что у одного лица присутствуют прямые распорядительные полномочия в отношении другого лица.

3.2. Взаимозависимыми лицами признаются физическое лицо по отношению к его супругу (супруге), родителям (в т.ч. усыновителям), детям (в т.ч. усыновленным), полнородным и неполнородным братьям и сестрам, опекунам (попечителям) или подопечному (подчиненность в связи с семейным положением) (пп. 11 п. 2 ст. 105.1 НК РФ).

Следует отметить, что в ст. 20 НК РФ «семейный признак» был определен как брачные отношения, отношения родства или свойства, усыновителя и усыновленного, попечителя и опекаемого.

В пп. 11 п. 2 ст. 105.1 НК РФ конкретизируется перечень лиц, которые могут быть взаимозависимыми по семейно-брачным признакам, а также исключает из него лиц, находящихся в отношении свойства, под которыми в семейном праве понимаются отношения между супругом и родителями другого супруга. Однако необходимо учитывать, что в силу пп. 11 п. 2 ст. 105.1 НК РФ суд вправе признать взаимозависимыми и лиц, находящихся друг с другом в отношении свойства.

ВНИМАНИЕ!

К вышесказанному следует отметить, что суд может признать лиц взаимозависимыми по иным основаниям, не предусмотренным п. 2 ст. 105.1, если отношения между этими лицами обладают признаками, указанными в п. 1 ст. 105.1 НК РФ. То есть, если особенности отношений между лицами могут оказывать влияние на условия и (или) результаты сделок, совершаемых этими лицами, и (или) экономические результаты деятельности этих лиц или деятельности представляемых ими лиц, указанные лица признаются взаимозависимыми для целей налогообложения.

Обстоятельства, не являющиеся основанием для признания лиц взаимозависимыми:

1. Если влияние на условия и (или) результаты сделок, совершаемых лицами, и (или) экономические результаты их деятельности оказывается одним или несколькими другими лицами в силу их преимущественного положения на рынке или в силу иных подобных обстоятельств, обусловленных особенностями совершаемых сделок, такое влияние не является основанием для признания лиц взаимозависимыми для целей налогообложения (п. 4 ст. 105.1 НК РФ).

Налоговый кодекс РФ не определяет, что понимается под преимущественным положением лица на рынке. Между тем, в ст. 5 Федерального закона от 26.07.2006 №135-ФЗ «О защите конкуренции» содержится определение термина «доминирующее положение лица на рынке». Так, доминирующим положением признается положение хозяйствующего субъекта (группы лиц) или нескольких хозяйствующих субъектов (групп лиц) на рынке определенного товара, дающее такому хозяйствующему субъекту (группе лиц) или таким хозяйствующим субъектам (группам лиц) возможность оказывать решающее влияние на общие условия обращения товара на соответствующем товарном рынке, и (или) устранять с этого товарного рынка других хозяйствующих субъектов, и (или) затруднять доступ на этот товарный рынок другим хозяйствующим субъектам.

2. В соответствии с п. 5 ст. 105.1 НК РФ рямое и (или) косвенное участие Российской Федерации, субъектов Российской Федерации, муниципальных образований в российских организациях само по себе не является основанием для признания таких организаций взаимозависимыми (см. схему №11).

Схема 11.

Таким образом, мы видим, что внимание к операциям между взаимозависимыми лицами со стороны контролирующих органов становится все более пристальным. Как следствие от организаций, осуществляющих операции с взаимозависимыми лицами, требуется составить перечень взаимозависимых лиц и отслеживать сделки с указанными лицами в календарном году.