ТЕХНИЧЕСКОМУ ОБСЛУЖИВАНИЮ И МОЙКЕ

АВТОМОТОТРАНСПОРТНЫХ СРЕДСТВ ОПЛАЧИВАЮТСЯ ТРЕТЬИМИ ЛИЦАМИ

На практике нередко ремонт (техническое обслуживание, мойка) авто- и мототранспорта оплачивает не заказчик услуги, а третье лицо. Например, страховая компания по согласованию с потерпевшим оплачивает ремонт его автомобиля после ДТП.

Возникает вопрос: можно ли применять ЕНВД в отношении данных услуг, если их оплачивает третье лицо?

Отметим, что гл. 26.3 НК РФ не уточняет, кто именно должен оплатить оказанную услугу. Следовательно, рассматриваемые услуги могут облагаться ЕНВД в случае их оплаты третьими лицами.

Это подтверждает и Минфин России (Письмо от 12.02.2008 N 03-11-04/3/63).

СИТУАЦИЯ: Переводятся ли на ЕНВД услуги по предпродажной подготовке автомобилей, оказываемые владельцам автомобилей бесплатно за счет третьих лиц (продавцов, изготовителей, уполномоченных организаций, импортеров автомобилей и т.д.)?

Обратите внимание!

Общероссийский классификатор услуг населению ОК 002-93 (ОКУН), в соответствии с которым услуги для целей ЕНВД признаются услугами по ремонту, техническому обслуживанию и мойке автомототранспортных средств, утрачивает силу с 1 января 2016 г. (п. 6 Приказа Росстандарта от 31.01.2014 N 14-ст).

Перед реализацией автомобилей продавцы должны осуществить их предпродажную подготовку (п. 4 ст. 469 ГК РФ, п. 5 ст. 4, ст. 26.2 Закона РФ от 07.02.1992 N 2300-1 "О защите прав потребителей", п. 57 Правил продажи отдельных видов товаров, утвержденных Постановлением Правительства РФ от 19.01.1998 N 55). Для этого они часто привлекают сторонние организации и индивидуальных предпринимателей. При этом покупатели автомобиля услуги по его предпродажной подготовке не оплачивают. Следовательно, возникает вопрос: могут ли в таком случае сторонние организации и индивидуальные предприниматели применять ЕНВД?

Отметим, что услуги по предпродажной подготовке (код 017615 ОКУН) относятся к подгруппе "Техническое обслуживание и ремонт транспортных средств, машин и оборудования" (код 017000 ОКУН).

Поэтому в отношении указанных услуг может применяться ЕНВД (Письма Минфина России от 22.08.2011 N 03-11-11/216, от 05.08.2009 N 03-11-06/3/203, от 07.07.2009 N 03-11-06/3/184, от 06.07.2009 N 03-11-06/3/183).

Ранее чиновники высказывали противоположную позицию. Они разъясняли, что доходы от оказания услуг по предпродажной подготовке автомобилей под ЕНВД не подпадают и облагаются в рамках иных режимов налогообложения (Письма Минфина России от 24.06.2008 N 03-11-04/3/294, от 14.02.2008 N 03-11-05/33). По нашему мнению, эта позиция была недостаточно обоснованна.

9.1.4. Уплата енвд, если при оказании услуг по ремонту

И ОБСЛУЖИВАНИЮ АВТОМОТОТРАНСПОРТА ИСПОЛНИТЕЛЬ ИСПОЛЬЗУЕТ

СОБСТВЕННЫЕ ЗАПАСНЫЕ ЧАСТИ И РАСХОДНЫЕ МАТЕРИАЛЫ

Нередко при ремонте и техобслуживании авто- и мототранспорта ремонтные мастерские с согласия клиента используют свои запчасти и расходные материалы для замены старых.

Отметим, что, если иное не предусмотрено договором, выполнение работ по ремонту и техническому обслуживанию должно выполняться иждивением подрядчика, т.е. с использованием его собственных запчастей и расходных материалов (ст. 704 ГК РФ, ст. ст. 34, 39 Закона N 2300-1, п. 16 Правил оказания услуг (выполнения работ) по техническому обслуживанию и ремонту автомототранспортных средств, утвержденных Постановлением Правительства РФ от 11.04.2001 N 290).

В связи с этим "вмененщик", осуществляющий авторемонт и техобслуживание, в любом случае должен выделять отдельной строкой стоимость заменяемых запчастей и расходных материалов в договорах на оказание таких услуг (заказах-нарядах) (пп. "ж" п. 15 Правил оказания услуг (выполнения работ) по техническому обслуживанию и ремонту автомототранспортных средств). Следовательно, передача запчастей и расходных материалов осуществляется в рамках выполнения работ по ремонту (техобслуживанию) и не является самостоятельным видом деятельности - розничной торговлей.

Однако в настоящий момент существует две официальные позиции контролирующих органов. В связи с этим на практике не всегда ясно, в рамках какого режима облагаются доходы от передачи запчастей и расходных материалов.

Примечание

Розничная торговля может переводиться на ЕНВД на основании пп. 6, 7 п. 2 ст. 346.26 НК РФ. Подробнее о применении режима ЕНВД при осуществлении деятельности в сфере розничной торговли читайте в гл. 12 "Розничная торговля".

Первая позиция выражена в Письмах Минфина России от 28.08.2013 N 03-11-06/3/35364, от 24.07.2013 N 03-11-06/3/29245, от 05.04.2013 N 03-11-06/3/11238 и ФНС России от 25.06.2009 N ШС-22-3/507@. Она заключается в том, что при решении вопроса надо исходить из того, каким образом оформлены договорные отношения: выполняются работы иждивением подрядчика или из материалов заказчика.

Если замена запчастей и расходных материалов, включая их стоимость, предусмотрена договором на оказание услуг по ремонту и техобслуживанию, то отпуск клиенту указанных материалов является частью услуги по ремонту, а не розничной торговлей. При этом не имеет значения, выделена стоимость запчастей и расходных материалов отдельной строкой в договоре или нет.

В данном случае запчасти, которые принадлежат исполнителю (подрядчику) и используются им при ремонте (техническом обслуживании) автомототранспорта в рамках договоров об оказании услуг, не признаются товаром. А сами исполнители (подрядчики) не являются плательщиками ЕНВД по розничной торговле (Письма Минфина России от 28.08.2013 N 03-11-06/3/35364, от 24.07.2013 N 03-11-06/3/29245, от 05.04.2013 N 03-11-06/3/11238, ФНС России от 25.06.2009 N ШС-22-3/507@).

Если же заключается отдельный договор розничной купли-продажи передаваемых запчастей (материалов), их оплата производится отдельно, а работы по ремонту (техобслуживанию) выполняются с использованием материалов заказчика, то такую передачу следует признать розничной торговлей (Письма Минфина России от 28.08.2013 N 03-11-06/3/35364, от 24.07.2013 N 03-11-06/3/29245, от 05.04.2013 N 03-11-06/3/11238).

При данном подходе не имеет значения факт наценки на отпускаемые запчасти и расходные материалы.

Согласно другой позиции вид деятельности напрямую зависит от того, каким образом отражена в документах стоимость запчастей и материалов (по их себестоимости или с торговой наценкой).

Так, в других разъяснениях Минфин России указывает, что стоимость запчастей и материалов не включается в себестоимость услуги по ремонту автомототранспортных средств при выполнении двух условий:

1) стоимость заменяемых запчастей и расходных материалов выделена в договорах на оказание услуг (заказах-нарядах) отдельной строкой;

2) есть торговая наценка на эти запчасти и расходные материалы.

В этом случае, а также когда заключается отдельный договор розничной купли-продажи передаваемых запчастей и расходных материалов такая передача признается розничной торговлей, а не частью услуги по ремонту и обслуживанию (Письма Минфина России от 14.12.2012 N 03-11-06/3/87, от 24.03.2010 N 03-11-11/74, от 09.03.2010 N 03-11-11/43, от 29.12.2009 N 03-11-06/3/305, от 04.12.2009 N 03-11-06/3/284, от 25.11.2009 N 03-11-06/3/276, от 30.10.2009 N 03-11-09/363, от 05.08.2009 N 03-11-09/272, от 02.07.2009 N 03-11-06/3/181, от 03.02.2009 N 03-11-09/31).

Полагаем, что такая позиция является не совсем обоснованной. Как мы уже отмечали, если работы выполняются из материалов "вмененщика", осуществляющего авторемонт и техобслуживание, то он должен выделять отдельной строкой стоимость заменяемых запчастей и расходных материалов в договорах на оказание таких услуг (заказах-нарядах) (ст. 704 ГК РФ, ст. ст. 34, 39 Закона N 2300-1, пп. "ж" п. 15, п. 16 Правил оказания услуг (выполнения работ) по техническому обслуживанию и ремонту автомототранспортных средств). Следовательно, это не может служить подтверждением розничной продажи запчастей и материалов.

Суды также придерживаются мнения, что выделение отдельной строкой заказа-наряда на оказание услуг стоимости запасных частей и оборудования не является доказательством розничной продажи этих материалов (Постановления ФАС Поволжского округа от 23.09.2010 N А72-18362/2009, от 14.04.2009 N А65-12716/2008 (оставлено в силе Определением ВАС РФ от 17.08.2009 N ВАС-10011/09)).

Кроме того, Президиум ВАС РФ в Постановлении от 22.06.2010 N 14630/09 подтвердил обоснованность применения системы ЕНВД в том случае, когда реализация запасных частей и дополнительного оборудования связана с оказанием услуг по ремонту и техобслуживанию автомототранспортных средств. При этом судьи отметили, что сам по себе факт использования принадлежащего обществу дополнительного оборудования при ремонте не может служить безусловным основанием для признания такой деятельности в качестве торговой.

По нашему мнению, первая позиция является более обоснованной. То есть передача запчастей и расходных материалов признается розничной торговлей, только если заключается отдельный договор розничной купли-продажи передаваемых запчастей (материалов), их оплата производится отдельно, а работы по ремонту (техобслуживанию) выполняются с использованием материалов заказчика.

Однако отметим, что разъяснения Минфина России обязательны для исполнения налоговыми органами. Поэтому, учитывая их противоречивость, нельзя исключить претензии со стороны налоговых органов, если в договоре на оказание услуг по ремонту автомобилей (заказе-наряде) вы выделяете стоимость собственных запчастей и расходных материалов, которая включает торговую наценку. Проверяющие могут посчитать, что наряду с ремонтом автомобилей вы занимаетесь торговлей, и доначислить вам налоги. Это может быть "упрощенный" налог или налоги по ОСН. В то же время есть вероятность, что правомерность вашей позиции подтвердят судьи.

Дата размещения статьи: 10.08.2012

М.Захарова

Услуги по ремонту автомобилей подпадают под "вмененку". При этом ремонт никак не обходится без замены запчастей. Вот тут возникает вопрос: переводится ли на уплату ЕНВД по виду деятельности розничная реализация запасных частей, используемых в ходе ремонта машин? Давайте разбираться.

"Вменены" требования к автосервисам

"Вмененка" может применяться в отношении оказания услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств (ст. 346.26 НК РФ). На уплату ЕНВД необходимо перейти, если местными властями в установленном порядке введена система ЕНВД по этому виду деятельности.

Статьей 346.27 НК РФ определено, что к услугам по ремонту, техническому обслуживанию и мойке автотранспортных средств относятся платные услуги, оказываемые физическим лицам и организациям по перечню услуг, предусмотренному Общероссийским классификатором услуг населению ОК 002-93, утвержденным Постановлением Госстандарта России от 28.06.1993 N 163, в подгруппе услуг 017000.

К данным услугам не относятся услуги по заправке автотранспортных средств, услуги по гарантийному ремонту и обслуживанию, а также услуги по хранению автотранспортных средств на платных автостоянках и штрафных автостоянках.

Примечание. Автосервис может быть на патенте. Применение УСН на основе патента разрешается индивидуальным предпринимателям, осуществляющим, в частности, предпринимательскую деятельность по ремонту и техническому обслуживанию автотранспортных средств и предоставление прочих видов услуг по техническому обслуживанию автотранспортных средств (мойка, полирование, нанесение защитных и декоративных покрытий на кузов, чистка салона, буксировка). При этом коммерсант вправе выбирать режим налогообложения данного вида деятельности (Письма Минфина России от 27.01.2012 N 03-11-11/12, от 10.01.2012 N 03-11-11/337, от 12.03.2010 N 03-11-11/50).

Использование при ремонте запчастей розницей не считается

Для того чтобы не возникло проблем с налоговиками, следует включить стоимость запчастей в стоимость ремонта машины. Кроме того, не нужно выделять запчасти в актах выполненных работ отдельной строкой и заключать отдельный договор на их реализацию. При выполнении данных требований проблем с инспекторами можно избежать. Но если обстоятельства требуют отдельно указывать стоимость запасных частей, то нужно готовиться к спорам. Но не все так печально.

Во-первых, есть Письмо налоговой службы, в котором указано, что если в рамках ремонта автотранспорта используются запчасти, то они не признаются товаром. То есть платить ЕНВД с розницы в данной ситуации не нужно (Письмо ФНС России от 25.06.2009 N ШС-22-3/507@).

Итак, рассмотрим ситуацию. Коммерсант - плательщик ЕНВД при оказании услуг по ремонту автомобилей устанавливает на автомобили запасные части, стоимость которых выделяется в актах выполненных работ (нарядах-заказах) отдельной строкой. Запасные части реализуются с торговой наценкой, при этом отдельный договор на их реализацию не заключается.

Выполнение ремонтных работ автотранспортных средств является договорным обязательством, регулируемым нормами ГК РФ о бытовом подряде и (или) о возмездном оказании услуг.

По договору бытового подряда подрядчик, осуществляющий соответствующую предпринимательскую деятельность, обязуется выполнить по заданию гражданина (заказчика) определенную работу, предназначенную удовлетворять бытовые или другие личные потребности заказчика, а заказчик обязуется принять и оплатить работу.

Если работа выполняется из материала подрядчика, материал оплачивается заказчиком при заключении договора полностью или в части, указанной в договоре, с окончательным расчетом при получении заказчиком выполненной подрядчиком работы.

Таким образом, если по условиям договора автосервис ремонтирует автомобили с использованием принадлежащих ему запчастей, то последние не признаются товаром, а исполнитель не признается розничным продавцом. Следовательно, налогоплательщиком ЕНВД в отношении предпринимательской деятельности в сфере розничной торговли данный автосервис не является.

В этом случае выполняемые работы по замене запасных частей относятся к предпринимательской деятельности, связанной с оказанием услуг по ремонту, техническому обслуживанию машин, и подлежат налогообложению ЕНВД на общих основаниях.

В более позднем Письме ФНС России подтвердила свою позицию (Письмо ФНС России от 12.08.2011 N СА-4-7/13193@). Ссылаясь на Постановление Президиума ВАС РФ от 22.06.2010 N 14630/09, налоговики отметили, что сам по себе факт использования при осуществлении ремонта и технического обслуживания автотранспортных средств запасных частей и дополнительного оборудования, принадлежащих обществу, не может служить безусловным основанием для квалификации такой деятельности как торговой.

Аналогичные выводы содержат Постановления ФАС Поволжского округа от 23.09.2010 N А72-18362/2009, от 14.04.2009 N А65-12716/2008.

У Минфина другое мнение

Минфин России считает, что, если отпуск используемых запасных частей и расходных материалов для ремонта автотранспортных средств осуществляется с торговой наценкой и выделяется в заказах-нарядах отдельной строкой, стоимость запасных частей и материалов не включается в себестоимость услуги по проведению ремонта. Следовательно, в этой ситуации реализация материалов признается розничной торговлей, в отношении которой нужно платить ЕНВД.

Таким образом, предприниматель может быть переведен на уплату единого налога на вмененный доход по двум видам деятельности:

- оказанию услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств;

- розничной торговле запасными частями и расходными материалами, отпущенными с торговой наценкой для проведения ремонта автотранспортных средств и выделенными в заказах-нарядах на ремонт отдельной строкой.

Отметим, что финансисты не раз высказывали свою позицию по данному вопросу (Письма от 24.03.2010 N 03-11-11/74, от 09.03.2010 N 03-11-11/43, от 29.12.2009 N 03-11-06/3/305, от 04.12.2009 N 03-11-06/3/284). Следовательно, мнение ведомства является устоявшимся.

Итак, вы определили, что ваши услуги относятся к услугам по ремонту, техническому обслуживанию и мойке автотранспортных средств. Далее мы расскажем, как рассчитать и уплатить налог в отношении этой деятельности.

ЕНВД вы рассчитываете по итогам каждого квартала. Расчет налога нужно производить в приведенной ниже последовательности.

НБ = БД x К1 x К2 x (ФП1 + ФП2 + ФП3),

где НБ - налоговая база;

БД - базовая доходность в месяц. Для деятельности по ремонту, техническому обслуживанию и мойке автотранспортных средств данный показатель установлен в размере 12 000 руб. (п. 3 ст. 346.29 НК РФ);

К1 - коэффициент-дефлятор;

К2 - корректирующий коэффициент;

ФП1, ФП2, ФП3 - значения физического показателя в первом, втором и третьем месяцах квартала соответственно.

Физический показатель для деятельности по ремонту, техническому обслуживанию и мойке автотранспортных средств - количество занятых в этой деятельности работников, включая индивидуального предпринимателя (п. п. 2, 3 ст. 346.29 НК РФ).

Примечание

Приведенная формула расчета налоговой базы следует из п. 5.9 Порядка заполнения декларации по единому налогу на вмененный доход, утвержденного Приказом Минфина России от 08.12.2008 N 137н (далее - Порядок заполнения декларации).

Коэффициенты К1 и К2 используются для корректировки (уменьшения или увеличения) базовой доходности (п. 4 ст. 346.29 НК РФ).

Подробнее о том, как рассчитать налоговую базу, базовую доходность, о коэффициентах К1 и К2 читайте в разд. 3.2

О порядке определения физического показателя рассказано в разд. 9.2.1 "Как определить количество работников - физический показатель при оказании услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств".

ЕНВД = НБ x С,

где НБ - налоговая база;

С - ставка налога, которая составляет 15% величины вмененного дохода (ст. 346.31 НК РФ).

Если вы осуществляете несколько видов предпринимательской деятельности, облагаемых ЕНВД, либо осуществляете свою деятельность в нескольких отдельно расположенных местах, то шаги 1 и 2 вам придется выполнить несколько раз (по каждому месту и (или) виду деятельности). Дело в том, что налог вы будете рассчитывать как раз по каждому месту и (или) виду деятельности.

Потом надо сложить полученные результаты. Это и будет общая сумма ЕНВД, исчисленная за налоговый период.

Примечание

Налоговым кодексом РФ прямо не предусмотрен порядок расчета налога для налогоплательщиков, у которых несколько "вмененных" видов деятельности и (или) которые ведут облагаемую ЕНВД деятельность в нескольких отдельно расположенных местах.

Алгоритм расчета основан на п. п. 5.1 - 5.11 Порядка заполнения декларации. Подробнее о порядке заполнения декларации читайте в разд. 18.8 "Структура и порядок заполнения налоговой декларации".

Уменьшить исчисленную сумму ЕНВД на сумму налоговых вычетов (п. 2 ст. 346.32 НК РФ).

Так, если вы используете наемный труд, то уменьшаете ЕНВД:

во-первых, на сумму страховых взносов с выплат своим работникам. К ним относятся:

Страховые взносы на обязательное пенсионное страхование;

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

Страховые взносы на обязательное медицинское страхование;

Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний;

во-вторых, на сумму выплаченных работникам пособий по временной нетрудоспособности.

А индивидуальные предприниматели дополнительно могут уменьшить налог и на сумму страховых взносов в виде фиксированных платежей, уплаченных за свое страхование (п. 2 ст. 346.32 НК РФ, ч. 1 ст. 14 Федерального закона от 24.07.2009 N 212-ФЗ).

При этом сумма ЕНВД не может быть уменьшена более чем на 50%.

Примечание

разд. 5.1 "Налоговые вычеты".

Исчисленную в таком порядке сумму ЕНВД вы перечисляете в бюджет.

Если вы являетесь плательщиком ЕНВД на территории нескольких административно-территориальных образований, то вам нужно распределить общую сумму ЕНВД к уплате по разным административно-территориальным образованиям (по кодам ОКАТО).

Дело в том, что ЕНВД в этом случае уплачивается не общей суммой, а разбивается по разным территориям - там, где вы состоите на учете в качестве плательщика ЕНВД. Такую разбивку вам придется сделать при заполнении разд. 1 декларации по ЕНВД.

Примечание

Подробнее о том, как нужно распределять ЕНВД к уплате в бюджет по разным кодам ОКАТО , читайте в разд. 18.8.2 "Порядок заполнения раздела 1 налоговой декларации (КБК, ОКАТО и др.)".

Уплачивать ЕНВД необходимо по итогам каждого налогового периода - квартала. Срок для уплаты - не позднее 25-го числа первого месяца следующего квартала (ст. 346.30, п. 1 ст. 346.32 НК РФ).

Однако если последний день срока выпадает на выходной или нерабочий праздничный день, то днем окончания срока считается ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Кроме того, ежеквартально вы сдаете налоговую декларацию. Ее нужно представить в налоговые органы не позднее 20-го числа первого месяца следующего квартала (ст. 346.30, п. 3 ст. 346.32 НК РФ).

Форма декларации и Порядок ее заполнения утверждены Приказом Минфина России от 08.12.2008 N 137н "Об утверждении формы налоговой декларации по единому налогу на вмененный доход для отдельных видов деятельности и Порядка ее заполнения".

Примечание

Подробнее о порядке заполнения декларации по ЕНВД и сроках ее представления читайте в гл. 18 "Декларация по ЕНВД в 2011 г.: форма, инструкции по ее заполнению и образцы".

ПРИМЕР

расчета ЕНВД при оказании услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств

Ситуация

Индивидуальный предприниматель И.И. Иванов в I квартале 2011 г. оказывал услуги по ремонту легковых автомобилей в г. Люберцы. У предпринимателя работают двое сотрудников. За I квартал 2011 г. индивидуальный предприниматель исчислил и уплатил взносы на обязательное социальное страхование в размере 20 520 руб.

Решение

Шаг 1.

Рассчитаем налоговую базу по ЕНВД за I квартал 2011 г. по формуле:

НБ = БД x К1 x К2 x (ФП1 + ФП2 + ФП3),

где НБ - налоговая база;

БД - базовая доходность в месяц.

Для деятельности по ремонту, техническому обслуживанию и мойке автотранспортных средств данный показатель установлен в размере 12 000 руб. (п. 3 ст. 346.29 НК РФ);

К1 - коэффициент-дефлятор.

К1 на 2011 г. равен 1,372 (Приказ Минэкономразвития России от 27.10.2010 N 519);

К2 - корректирующий коэффициент.

К2 для оказания услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств на территории г. Люберцы равен 1 (Решение Совета депутатов Люберецкого муниципального района МО от 08.10.2008 N 332/38);

ФП1, ФП2, ФП3 - значения физического показателя в первом, втором и третьем месяцах квартала соответственно.

Физический показатель для деятельности по ремонту, техническому обслуживанию и мойке автотранспортных средств - количество занятых в этой деятельности работников, включая индивидуального предпринимателя (п. 3 ст. 346.29 НК РФ). В рассматриваемом примере физический показатель равен 3.

Таким образом, налоговая база по ЕНВД в I квартале 2011 г. составит 148 176 руб. (12 000 руб. x 1,372 x 1 x (3 + 3 + 3)).

Примечание

Порядок расчета налоговой базы подробно рассмотрен в разд. 3.2 "Расчет налоговой базы. Базовая доходность на единицу физического показателя в месяц. Корректирующие коэффициенты К1 и К2".

Шаг 2.

Рассчитаем сумму ЕНВД за I квартал 2011 г. по формуле:

ЕНВД = НБ x С,

где НБ - налоговая база;

С - ставка налога, которая составляет 15% величины вмененного дохода (ст. 346.31 НК РФ).

Сумма исчисленного ЕНВД за квартал в данном случае составит 22 226 руб. (148 176 руб. x 15%).

Шаг 3.

Рассчитаем налоговый вычет по ЕНВД за I квартал 2011 г.

Напомним, что уменьшить исчисленный за налоговый период ЕНВД на сумму налоговых вычетов можно не более чем на 50% (п. 2 ст. 346.32 НК РФ).

Общая сумма уплаченных организацией страховых взносов в I квартале составила 20 520 руб.

Как видно, это больше 50% суммы ЕНВД (22 226 руб. x 50% = 11 113 руб.). Поэтому организация вправе уменьшить исчисленную сумму ЕНВД только на 11 113 руб.

Таким образом, сумма ЕНВД, подлежащая уплате за налоговый период, составит 11 113 руб. (22 226 руб. - 11 113 руб.).

Примечание

Подробнее о том, как уменьшить ЕНВД на сумму страховых взносов и пособий по временной нетрудоспособности, читайте в разд. 5.1 "Налоговые вычеты".

Как автосервису встать на учет в ИФНС.

- Ремонт каких транспортных средств подпадает под уплату ЕНВД.

- Как оптимальным образом оформить передачу клиентам запчастей.

Одним из "вмененных" видов деятельности является оказание услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств (пп. 3 п. 2 ст. 346.26 НК РФ). К таким услугам относятся те, которые оказываются физлицам и компаниям по перечню, предусмотренному ОКУН по коду 017000 "Техническое обслуживание и ремонт транспортных средств, машин и оборудования" (ст. 346.27 НК РФ, Постановление Госстандарта России от 28.06.1993 N 163). Например, услуги по ремонту двигателей, коробок передач, тормозной системы, кузовов и радиаторов и пр. Так вот, зачастую на практике применение такого вида бизнеса вызывает много вопросов. В частности, непонятно, в какую налоговую инспекцию вставать на учет, если автосервисов несколько, и все ли вообще транспортные средства можно ремонтировать? Обо всем этом и о многом другом читайте в нашем материале.

Примечание. В целях уплаты ЕНВД к "вмененным" услугам автосервисов не относятся услуги по заправке транспортных средств, услуги по гарантийному ремонту и обслуживанию, услуги по хранению автомобилей на платных и штрафных стоянках (ст. 346.27 НК РФ).

Вопрос N 1. Где владельцу автосервиса вставать на учет в качестве "вмененщика"

По общему правилу вставать на учет в качестве "вмененщика" при оказании услуг по ремонту транспортных средств надо по месту, где вы оказываете эти услуги. Такая обязанность установлена п. 2 ст. 346.28 НК РФ.

Соответственно, если в городе или муниципальном районе, где расположен ваш автосервис, местные органы власти в отношении такого вида деятельности ввели систему налогообложения в виде ЕНВД, вы можете встать на учет в качестве "вмененщика".

Если же услуги по ремонту автомобилей вы оказываете через несколько объектов, расположенных в разных муниципальных образованиях, то встать на учет в качестве "вмененщика" потребуется в каждом образовании. Соответственно, платить единый налог и сдавать декларацию нужно будет тоже по каждому муниципалитету отдельно.

А вот если ваш автосервис расположен в нескольких местах на территории одного города или муниципального района, то встаньте на учет в качестве плательщика ЕНВД один раз в любой из инспекций муниципалитета. Такой вывод подтверждает Письмо Минфина России от 07.11.2014 N 03-11-11/56174.

Напомним, для того чтобы встать на учет в качестве плательщика единого налога, надо подать в инспекцию заявление по форме ЕНВД-1 (для организаций) или ЕНВД-2 (для индивидуальных предпринимателей). Обе формы утверждены Приказом ФНС России от 11.12.2012 N ММВ-7-6/941@. Отправить заявление о постановке на учет в качестве плательщика ЕНВД необходимо не позднее пяти рабочих дней с начала ведения "вмененной" деятельности.

Вопрос N 2. Важен ли в целях уплаты ЕНВД вид ремонтируемых транспортных средств

Как уже было отмечено, на систему налогообложения в виде единого налога переводятся услуги по ремонту автомототранспортных средств (ст. 346.26 НК РФ). Вместе с тем, какие именно машины считаются автомототранспортными средствами, в гл. 26.3 НК РФ не сказано. Поэтому обратимся за разъяснениями к контролирующим органам.

Так, Минфин России отметил, что в целях уплаты единого налога на вмененный доход к автомототранспортным средствам следует относить транспортные средства, которые удовлетворяют одному из следующих условий.

Первое условие - транспортное средство поименовано в группах 017000 - 017500 ОКУН. Например, к таким транспортным средствам относятся легковые и грузовые автомобили, мотоциклы, мопеды, скутеры, катера, снегоходы, квадроциклы и пр. (Письма финансового ведомства от 06.07.2012 N 03-11-06/3/46, от 17.08.2011 N 03-11-11/211 и от 22.06.2010 N 03-11-09/49). Соответственно, только авто из этих групп вы можете ремонтировать в рамках услуг своего сервиса на ЕНВД.

А вот самоходные дорожно-строительные, мелиоративные, сельскохозяйственные машины и пр., например тракторы, комбайны, экскаваторы, бульдозеры, к автотранспортным не относятся. Соответственно, по их ремонту применять систему налогообложения в виде ЕНВД нельзя. Если налоговики выявят это в ходе проверки, то доначислят вам общережимные налоги. И судьи с ними согласятся (Постановления ФАС Дальневосточного округа от 14.06.2012 N Ф03-1687/2012 и Поволжского округа от 19.03.2013 по делу N А65-17755/2012).

Второе условие - транспортное средство должно быть зарегистрировано в ГИБДД (Письма Минфина России от 21.03.2013 N 03-11-11/112 и от 02.07.2009 N 03-11-06/3/182). Напомним, регистрации в органах ГИБДД подлежат все транспортные средства, имеющие максимальную конструктивную скорость более 50 км/ч и предназначенные для движения по автомобильным дорогам общего пользования (п. 2 Порядка регистрации автомототранспортных средств, утвержденного Постановлением Правительства РФ от 12.08.1994 N 938). Тракторы, самоходные дорожно-строительные и иные аналогичные машины и прицепы к ним регистрируют органы Гостехнадзора. Соответственно, если вы будете заниматься ремонтом, например, тракторов, платить ЕНВД не сможете. Придется перейти на общий режим налогообложения. Аналогичного мнения придерживаются и судьи (Постановление ФАС Дальневосточного округа от 14.06.2012 N Ф03-1687/2012).

Вопрос N 3. Вправе ли автомастерская использовать при ремонте собственные запчасти

Большинство современных автосервисов при проведении ремонта предлагают клиентам использовать свои собственные запчасти и расходные материалы. Автовладельцам это удобно - не нужно тратить время в поисках нужной детали. Зато у бухгалтеров автосервисов возникает вопрос: относится ли передача запчастей клиенту к услуге по ремонту автомобилей? Или это отдельный вид предпринимательской деятельности - розничная торговля запчастями? Во втором случае, очевидно, налогов в бюджет придется платить больше, ведь перечислять их надо будет в отношении двух видов деятельности - услуг по ремонту автомобилей и розничной торговли.

Чиновники и судьи считают, что отнесение передачи запчастей клиентам к тому или иному виду деятельности зависит от того, как вы оформите документы на эти запчасти. Так, если замену конкретных запчастей, включая их стоимость, вы предусмотрите в договоре на ремонт автомобиля (заказе-наряде, квитанции или ином документе), то платить ЕНВД вам надо по одному виду деятельности - за услуги по ремонту. При этом даже неважно, выделите вы стоимость запчастей отдельной строкой в договоре или нет (Письмо Минфина России от 05.04.2013 N 03-11-06/3/11238, Постановление ФАС Поволжского округа от 23.09.2010 N А72-18362/2009).

Если на передаваемые запчасти вы будете с клиентом заключать отдельный договор, то и оплачивать их клиент должен отдельно от услуг по ремонту автомобиля. Соответственно, в данном случае для вас это будет уже новый вид деятельности - розничная торговля. Ее вы также можете перевести на ЕНВД. При условии, что выполняются все необходимые для этого условия, предусмотренные гл. 26.3 НК РФ (Письма Минфина России от 05.08.2014 N 03-11-11/38552 и ФНС России от 25.06.2009 N ШС-22-3/507@).

Пример. Расчет ЕНВД в отношении услуг по ремонту автомобилей. ООО "АВК-Сервис" оказывает услуги по ремонту грузовых автомобилей и применяет систему в виде ЕНВД. Численность работников, занятых во "вмененной" деятельности, составляет 9 человек. При ремонте автомобилей компания использует собственные запчасти. Перечень запасных частей, их цену и количество ООО "АВК-Сервис" указывает в заказе-наряде на оказываемые услуги.

8 июня компания заменила клиенту свечи зажигания. Стоимость услуги по замене составляет 1500 руб. Цена устанавливаемых свечей зажигания соответствует закупочной стоимости и равна 550 руб. Рассчитаем сумму ЕНВД к уплате в бюджет за II квартал 2015 г.

В данном случае компания ведет только один вид деятельности - услуги по ремонту автомобилей. Поскольку отдельный договор на передаваемые запчасти компания не заключает.

Физическим показателем в отношении услуг по ремонту автомобилей является "количество работников, включая индивидуального предпринимателя". Базовая доходность - 12 000 руб. в месяц (п. 3 ст. 346.29 НК РФ).

Величина коэффициента-дефлятора в 2015 г. составляет 1,798 (Приказ Минэкономразвития России от 29.10.2014 N 685). Предположим, что значение корректирующего коэффициента базовой доходности в муниципалитете, где у компании находится автосервис, установлено в размере 1.

Таким образом, сумма единого налога на вмененный доход, которую ООО "АВК-Сервис" должно заплатить в бюджет по итогам II квартала 2015 г., равна 87 383 руб. .

В бухгалтерском учете бухгалтер ООО "АВК-Сервис" сделала такие записи:

Дебет 50 Кредит 62

- 1500 руб. - оплачены заказчиком услуги по установке запчастей;

Дебет 62 Кредит 90, субсчет "Выручка",

- 1500 руб. - учтена выручка от оказания услуг по замене запчастей;

Дебет 90, субсчет "Себестоимость продаж", Кредит 20

- 550 руб. - списана себестоимость установленных свечей зажигания;

Дебет 90, субсчет "Прибыль", Кредит 99

- 950 руб. (1500 руб. - 550 руб.) - отражена прибыль от выполненных работ по замене запчастей.

Вопрос N 4. Можно ли применять ЕНВД, если услуги по ремонту оплачивают третьи лица

Сейчас не редкость, когда услуги по ремонту автомобилей оплачивает не сам заказчик, а третье лицо. Например, у заказчика оформлен полис каско и все его расходы по ремонту автомобиля оплачивает страховая компания. То есть для самого заказчика ремонт получается бесплатным. В этом случае возникает вопрос: можно ли применять систему налогообложения в виде ЕНВД, если услуги по ремонту оплачивает третье лицо?

Да, можно. Поскольку гл. 26.3 НК РФ не установлено ограничений относительно того, кто их должен оплачивать и в какой форме - наличной или безналичной. Подобный вывод содержится и в Письмах Минфина России от 22.08.2011 N 03-11-11/216 и от 12.02.2008 N 03-11-04/3/63.

Примечание. Чтобы оказывать услуги по ремонту автомобилей, "вмененщику" надо официально нанять работников

Физическим показателем в отношении вида деятельности по ремонту автомобилей является "количество работников, включая индивидуального предпринимателя" (ст. 346.29 НК РФ). При этом работники, трудящиеся по договорам гражданско-правового характера, при определении физического показателя не учитываются. Поэтому для уплаты ЕНВД организации и предприниматели должны принять в штат работников по трудовому договору, которые фактически будут оказывать клиентам "вмененные" услуги. Исключение составляют коммерсанты, которые работают одни и не привлекают к оказанию услуг никаких работников. Им нанимать персонал не нужно. Подобный вывод содержится в Письме ФНС России от 30.05.2014 N ГД-4-3/10384@.

Три главных совета. 1. На учет в качестве плательщика ЕНВД следует вставать по месту, где ваш автосервис оказывает услуги. Туда же надо платить налог и сдавать декларацию.

2. Помните: на уплату ЕНВД не переводятся услуги по ремонту транспортных средств, зарегистрированных в органах Гостехнадзора. Поэтому если вы планируете заняться ремонтом таких машин, то с полученных доходов нужно будет заплатить общережимные налоги.

3. Не заключайте на передачу запчастей клиентам отдельный договор. Иначе к "вмененному" налогу по ремонтным услугам вам добавятся налоги, уплачиваемые по розничной торговле.

Вы решили организовать бизнес по техническому обслуживанию и ремонту автомобилей, тогда еще до момента открытия стоит серьезно задуматься над выбором формы налогообложения.

Вы решили организовать бизнес по техническому обслуживанию и ремонту автомобилей, тогда еще до момента открытия стоит серьезно задуматься над выбором формы налогообложения. Основополагающим фактором при выборе должна быть оптимальность системы налогообложения, т.е. при которой налоговая нагрузка будет минимальной из всех возможных.

- ЕНВД (глава 26.3 НК РФ).

- Патент (глава 26.5 НК РФ).

Эффективность каждой мы проверим расчетами, а цифры и определят лидера.

Расчет налогов автосервиса на ЕНВД

Начнем с «подводных» камней, которые существуют для автосервисов при применении ЕНВД. До недавнего времени существовала неоднозначная ситуация, касающаяся видов транспортных средств, ремонт и обслуживание которых можно было осуществлять, уплачивая при этом ЕНВД. В этом нам поможет разобраться ОКУН. Ранее код 017000 предусматривал техническое обслуживание и ремонт легкового автотранспорта, автобусов и грузовиков.

Соответственно, при ремонте прицепов, мотоциклов, прицепов-роспусков и полуприцепов ЕНВД применять не представлялось возможным. Эта проблема разрешилась с появлением Письма Госстандарта N140-14/495, датированного 26.06.2012 г. Были внесены изменения в код ОКУН 017611 и теперь в новой редакции он звучит следующим образом: «Ремонт и изготовление автомотопринадлежностей (подголовников, подлокотников, багажников, прицепных устройств, ветрозащитных приспособлений для мотоциклов и мотороллеров и т.п.)» . Разъяснения по этому вопросу были даны в письме Минфина №03-11-06/3/46 , датированном 06.07.2012 г.

Следующий спорный момент, в части применения ЕНВД, касался услуг по ГТО, ФНС считало, что в отношении этого вида услуг автосервисов, такая форма налогообложения применяться не может. Изменения произошли в 4 квартале 2009 года, ясность была внесена Письмом Минфина №03-11-11/209 , датированным 05.11.2009 г. С этого периода времени в отношении услуг по проведению ГТО автосервисы вправе применять ЕНВД.

И последний спорный момент - это использование автосервисом при оказании услуг по ремонту своих запасных частей. По мнению налоговиков, до недавнего времени, реализация своих запчастей для ремонта не могла облагаться в рамках ЕНВД услуг автосервиса, а считалась розничной торговлей, а соответственно предполагала соответствующее налогообложение. Эта проблема была решена с появлением письма Минфина N03-11-06/3/11238 , датированного от 05.04.2013.

Все «узкие» места для применения ЕНВД автосервисами мы рассмотрели, теперь займемся расчетами. Для них нам понадобится:

- Физический показатель для автосервисов;

- Коэффициента-дефлятора (К1) на 2013 год;

- Корректирующий коэффициент базовой доходности (К2) для вашего региона, в котором располагается автосервис.

Из статьи 346.29 (пункт 3) НК РФ мы узнаем величину физического показателя для автосервиса. На одного работника он составляет - 12000 рублей за месяц. В том случае, если организационная форма у вашего предприятия - это ИП, то в число работников при исчислении ЕНВД следует включать себя, как одного человека.

На 2013 год коэффициент-дефлятор (К1) был утвержден Приказом Минэкономразвития №707 , подписанным 31.10.2012 г., и его размер - 1,569. Значение же К2 различно в каждом из регионов РФ .

Предположим, что свой автосервис вы открыли в г. Кирове, Ленинском районе и приняли на работу 4 сотрудника, а включая самого ИП при исчислении налога, будем считать, исходя из 5 человек. Для определения величины коэффициента К2 обратимся к Решению Кировской городской Думы от 28.11.2007 N 9/4 (с изменениями) . Он будет равен 0,7.

Сумма ЕНВД (в год) = 12000 * 5 * 1,569 * 0,7 * 15% * 12 = 118 616 рублей

Полученную к уплате сумму вы имеете возможность уменьшить, на 50% от уплаченных страховых взносов за своих работников. Такую норму содержит статья 346.32 НК РФ (пункт 2).

В статье 346.32 НК РФ (пункт 1) предусмотрена периодичность и сроки, в которые необходимо уплачивать ЕНВД. Перечислять их следует по окончании каждого квартала, до 25 числа месяца, следующего за прошедшим кварталом.

Патент для автосервиса

Каждому из субъектов РФ предоставлено право на введение патентной формы исчисления налогов в соответствии со статьей 346.43 (пункт 1) НК РФ. В 9 подпункте 2 пункта статьи 346.43 НК РФ в качестве одного из видов деятельности для Патента предусмотрены услуги автосервиса. Хотим напомнить, что Патент применителен только для ИП, приобретать его ЮЛ возможности, предусмотренной законом, не имеют.

По аналогии с ЕНВД, в каждом из регионов РФ устанавливается своя стоимость Патента. Расчет ведем на примере г. Кирова.

Патентная форма налогообложения и потенциальные размеры годовых доходов были утверждены Законом Кировской области № 221-ЗО , принятым от 29.11.2012 г.

В таблице представим градацию потенциального дохода, в зависимости от количества работающих в автосервисе.

Для расчета стоимости Патента ставка составляет 6% (статья 346.5 НК РФ). Для соизмеримости с ЕНВД возьмем предельный доход при численности от 1 и до 4 человек.

Стоимость патента (в год) = 937 500 * 6% = 56 250 рублей

Произвести оплату Патента необходимо следующим образом:

- Если вы приобретаете Патент сроком действия до 6 месяцев, то оплатить его стоимость необходимо в течение 25 дней с начала его действия.

- В том случае, если Патент приобретается на срок, превышающий 6 месяцев, то 1/3 от его стоимости необходимо оплатить в течение 25 дней с начала его действия, а 2/3 стоимости не позднее, чем останется 30 дней до окончания его действия.

Для того чтобы было четкое понимание при каком количестве работников какая из форм налогообложения выгоднее, представим все данные о сумме налога к уплате на Патенте и ЕНВД в таблице.

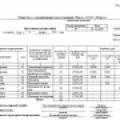

| Количество наемных сотрудников, чел. | Сумма налога на ЕНВД, руб. | Стоимость Патента, руб. |

|---|---|---|

Примечание: Еще раз хотелось бы заострить ваше внимание, что при расчете ЕНВД к количеству работников всегда прибавляем и самого ИП. В нашем расчете все сделано именно так.

Также напоминаем о том, что получившуюся по расчету сумму ЕНВД вы вправе уменьшить на 50% уплаченных за своих сотрудников страховых взносов.