Показатель рентабельности важно разграничивать с выручкой. Если выручка просто отражает совокупный оборот компании (она исчисляется в рублях), то рентабельность - эффективность ее деятельности (выражается в %). Рентабельным можно назвать любой бизнес, который принес по итогам рассматриваемого периода прибыль. Если получен убыток, рентабельность будет отрицательной.

В торговой деятельности рентабельность товара рассчитывается как отношение чистой прибыли к себестоимости.

Рентабельность товаров (услуг) = чистая прибыль от продаж (оказания услуг)/себестоимость*100%.Допустим, компания занимается продажами женской одежды. Она закупила товар на сумму 12 млн. руб., продала - за 28 млн. руб. При этом, управленческие и коммерческие расходы составили 5 млн. руб. Таким образом, прибыль составила 11 млн. руб., а рентабельность товаров - 11/12*100=91%.

Рентабельность продаж (услуг) = чистая прибыль/ выручка*100%.

Рентабельность услуг рассчитывается схожим образом, в данном случае в себестоимости учитывается не цена закупки товара, а, например, расходы на покупку инструментов, оплату труда рабочих и пр.

В оценке учитывается чистая прибыль и оборот компании. Если взять за основу с , то она будет равна = 11/28*100%= 39.2%. При помощи этой формулы желательно оценивать каждую товарную группу по отдельности. Например, рентабельность продаж футболок, сумок и пр. Это позволит выделить в ассортименте наиболее эффективные позиции, а также те, над повышением рентабельности которых необходимо поработать.

Приемлемый уровень рентабельности по отраслям

Единого приемлемого уровня доходности не существует, он варьируется в зависимости от отрасли. Так, например в отрасли по добыче полезных ископаемых нормальной считается рентабельность продаж выше 50%, а в сфере деревообработки не дотягивает до 1%.

По оценкам исследователей, среднероссийский показатель рентабельности составляет около 12%. Однако само по себе это значение практически лишено смысла, если не сопоставлять его с аналогичными показателями деятельности конкурентов или среднеотраслевыми значениями.

Обратите внимание, что если уровень рентабельности вашего бизнеса существенно отклоняется от среднеотраслевого (на 10%), это повышает вероятность налоговой проверки.

По данным РИА-рейтинг, средние продаж по отраслям в 2013 г. были такими:

- добыча полезных ископаемых - 26.3%;

- химическое производство - 18.3%;

- текстильное производство - 2.8%;

- сельское хозяйство - 11.7%;

- строительство - 6.7%;

- оптовая и розничная торговля- 8.2%;

- финансовая деятельность - 0.4% (2012 г., Росстат);

- здравоохранение - 6.5% (2012 г., Росстат).

В сфере услуг приемлемой считается рентабельность 15-20%.

Если вы пришли к выводу, что серьезно отстали от своих конкурентов в плане эффективности ведения бизнеса, необходимо работать над повышением уровня рентабельности. Данной задачи можно достигнуть за счет грамотной маркетинговой политики, направленной на увеличение клиентской базы и обеспечение роста оборачиваемости товаров, а также за счет получения более выгодных предложений от поставщиков товаров (или субподрядчиков).

Ступень экономической эффективности финансового, трудового или материального ресурса характеризует такой относительный показатель, как рентабельность. Выражается в процентах и широко применяется для оценки деятельности коммерческого предприятия. Существует много видов данного понятия. Любое из них – это отношение прибыли к исследуемому активу или ресурсу.

Суть понятия коэффициента рентабельности

Коэффициент рентабельности продаж показывает деловую активность предприятия и отражает эффективность его работы. Оценка показателя позволяет определить, сколько денег от реализации продукции является прибылью компании. Существенно не то, сколько товара удалось продать, а то, сколько чистой прибыли заработала фирма. С помощью показателя можно также найти долю себестоимости в продажах.

Коэффициент рентабельности продаж анализируется, как правило, в динамике. Рост или падение показателя указывают на различные экономические явления.

Если рентабельность растет:

- Увеличение выручки происходит скорее, чем увеличение затрат (либо выросли объемы продаж, либо изменился ассортимент).

- Затраты снижаются быстрее, чем уменьшается выручка (компания либо подняла цены на продукцию, либо изменила структуру ассортимента).

- Выручка растет, а затраты становятся меньше (выросли цены, поменялся ассортимент либо изменились нормы затрат).

Однозначно благоприятными для компании являются первые две ситуации. Дальнейший анализ направлен на оценку устойчивости такого положения.

Вторую ситуацию для фирмы нельзя назвать однозначно благоприятной. Ведь показатель рентабельности улучшился формально (выручка-то снизилась). Для принятия решений анализируют ценообразование, ассортимент.

Если рентабельность снизилась:

- Затраты растут быстрее, чем выручка (под влиянием инфляции, снижения цен, увеличения норм затрат или изменения структуры ассортимента).

- Снижение выручки происходит быстрее, чем снижение затрат (упали продажи).

- Выручка становится меньше, а затраты – больше (увеличились нормы затрат, понизились цены или поменялся ассортимент).

Первая тенденция является однозначно неблагоприятной. Нужен дополнительный анализ причин для исправления ситуации. Вторая ситуация указывает на желание компании уменьшить сферу своего влияния на рынке. При обнаружении третьей тенденции нужно проанализировать ценообразование, ассортимент и систему контроля затрат.

Как рассчитать рентабельность продаж в Excel

Международное обозначение показателя – ROS. Всегда рассчитывается коэффициент рентабельности продаж по прибыли от продаж.

Традиционная формула:

ROS = (прибыль/выручка) * 100%.

В конкретных ситуациях может понадобиться расчет доли валовой, балансовой или иной прибыли в выручке.

Формула валовой рентабельности продаж (маржи):

(Валовая прибыль / выручка от реализации) * 100%.

Данный показатель показывает, уровень «грязных» денег (до всех вычетов), заработанных компанией от реализации продукции. Элементы формулы берутся в денежном выражении. Валовую прибыль и выручку можно найти в отчете о финансовых результатах.

Информация для расчета:

В ячейках для расчета валовой рентабельности установим процентный формат. Вписываем формулу:

Показатель рентабельности по валовой прибыли за 3 года относительно стабилен. Это означает, что компания тщательно отслеживает порядок ценообразования, следит за ассортиментом продукции.

Рентабельность продаж по операционной прибыли (EBIT):

(Операционная прибыль / выручка от реализации) * 100%.

Показатель характеризует, сколько операционной прибыли приходится на рубль выручки.

((Стр. 2300 + стр. 2330) / стр. 2110) * 100%.

Данные для расчета:

Рассчитаем рентабельность по операционной прибыли – подставим в формулу ссылки на нужные ячейки:

Формула рентабельности продаж по чистой прибыли:

(Чистая прибыль / выручка) * 100%.

Чистая рентабельность показывает, сколько чистой прибыли приходится на рубль выручки. Оба показателя берутся из отчета о финансовых результатах.

Покажем коэффициент рентабельности продаж на графике:

В 2015 году показатель значительно снижается, что расценивается как неблагоприятное явления. Необходим дополнительный анализ ассортиментного перечня, ценообразования и системы контроля затрат.

Нормой считается значение выше нуля. Более конкретный диапазон зависит от сферы деятельности. Каждое предприятие сравнивает свой коэффициент рентабельности продаж и нормативное значение по отрасли. Хорошо, если рассчитанный показатель практически не отличается от уровня инфляции.

Показатели рентабельности характеризуют финансовые результаты и эффективность деятельности предприятия. Они измеряют доходность предприятия с различных позиций и группируются в соответствии с интересами участников экономического процесса, рыночного обмена.

Показатели рентабельности являются важными характеристиками факторной среды формирования прибыли предприятий. Поэтому они обязательны при проведении сравнительного анализа и оценке финансового состояния предприятия. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования.

Для определения эффективности деятельности предприятия будут рассмотрены три показателя рентабельности: рентабельность продаж, рентабельность активов и рентабельность собственного капитала.

Коэффициент рентабельности продаж (ROS). Данный показатель отражает эффективность деятельности предприятия и показывает долю (в процентах) чистой прибыли в общей выручке предприятия. В западных источниках коэффициент рентабельности продаж называют – ROS (return on sales ).

Изучение любого коэффициента целесообразно начинать с его экономического смысла. Рентабельность продаж отражает деловую активность предприятия и определяет то, насколько предприятие эффективно работает. Коэффициент показывает, сколько денежных средств от проданной продукции является прибылью предприятия. Важно не то, сколько продукции продало предприятие, а то, сколько чистой прибыли оно заработало чистых денег с этих продаж.

Коэффициент рентабельности продаж описывает эффективность реализации основной продукции предприятия, а также позволяет определить долю себестоимости в продажах.

Формула рентабельности продаж по российской системе бухгалтерской отчетности выглядит следующим образом:

Коэф. рентабельности продаж = Чистая прибыль / Выручка * 100%, % (1)

Следует уточнить, что при расчете коэффициента вместо чистой прибыли в числителе может использоваться: валовая прибыль, прибыль до налогов и процентов (EBIT), прибыль до налогов (EBI). Соответственно будут появляться следующие коэффициенты:

Коэф. рент. продаж по вал. прибыли = Вал. прибыль / Выручка * 100%, % (2) Коэф. операционной рентабельности = EBIT / Выручка * 100%, % (3) Коэф. рент. продаж по прибыли до налогов = EBI / Выручка * 100%, % (4)

Для расчета всех приведенных выше показателей рентабельности достаточно данных, содержащихся во 2-й форме бухгалтерской отчетности – "Отчете о финансовых результатах".

В зарубежных источниках коэффициент рентабельности продаж вычисляется по следующей формуле:

ROS = EBIT / Revenue * 100%, % (5)

Нормативное значение для данного коэффициента ROS > 0. Если рентабельность продаж оказалась меньше нуля, то стоит серьезно задуматься над эффективностью управления предприятием.

– добыча полезных ископаемых – 26% – сельское хозяйство – 11% – строительство – 7% – оптовая и розничная торговля – 8%

Коэффициент рентабельности активов (ROA). Он показывает, сколько денежных средств, приходится на единицу активов, имеющихся у предприятия. Позволяет оценить качество работы её финансовых менеджеров.

Данный коэффициент показывает финансовую отдачу от использования активов предприятия. Цель его использования – повышение его значения (с учетом, ликвидности предприятия), то есть с помощью его финансовый аналитик может быстро проанализировать состав активов предприятия и оценить их в клад в генерацию общего дохода. Если какой–либо актив не дает вклада в доход предприятия, то он него целесообразно отказаться (продать, снять с баланса). Другими словами рентабельность активов – это отличный индикатор общей доходности и эффективности деятельности предприятия.

Рентабельность активов рассчитывается по следующей формуле:

Коэффициент рентабельности активов = Чистая прибыль / Активы * 100%, % (6)

В результате расчета получается величина чистой прибыли с каждого рубля вложенного в активы организации. Показатель также можно интерпретировать как "сколько копеек приносит каждый рубль, вложенный в активы организации".

Чистая прибыль организации берется по данным "Отчета о финансовых результатах", активы – по данным Бухгалтерского баланса.

В западной литературе формула расчета рентабельности активов (ROA, Return of assets) выглядит следующим образом:

ROA = NI / TA *100%, % (7)

где: NI – Net Income (чистая прибыль) TA – Total Assets (сумма активов)

Альтернативный вариант расчета показателя следующий:

ROA = EBI / TA *100%, % (8)

где: EBI – чистая прибыль, получаемая держателями акций.

Норматив для коэффициента рентабельности активов, как и для всех коэффициентов рентабельности ROA> 0. Если значение меньше нуля – это повод серьезно задуматься над эффективностью предприятия. Вызвано это будет тем, что предприятие работает себе в убыток.

Коэффициент рентабельности собственного капитала (return on equity, ROE). Это показатель чистой прибыли в сравнении с собственным капиталом организации. Это важнейший финансовый показатель отдачи для любого инвестора, собственника бизнеса, показывающий, насколько эффективно был использован вложенный в дело капитал. В отличие от схожего показателя "рентабельность активов", данный показатель характеризует эффективность использования не всего капитала (или активов) организации, а только той его части, которая принадлежит собственникам предприятия.

Рентабельность собственного капитала рассчитывается делением чистой прибыли (обычно, за год) на собственный капитал организации:

Рент. собственного кап. = Чистая прибыль / Собственный капитал * 100%, % (9)

Более точный расчет подразумевает использование средней арифметической величины собственного капитала за тот период, за который берется чистая прибыль (как правило, за год) – к собственному капиталу на начало периода прибавляют собственный капитал на конец периода и делят на 2.

Чистая прибыль организации берется по данным "Отчета о финансовых результатах", собственный капитал – по данным пассива Бухгалтерского баланса.

Особым подходом к расчету рентабельности собственного капитала является использование формулы Дюпона. Формула Дюпона разбивает показатель на три составляющие, или фактора, позволяющие глубже понять полученный результат:

Рентабельность собственного капитала (Формула Дюпона) = (Чистая прибыль / Выручка) * (Выручка / Активы) * (Активы / Собственный капитал) = Рентабельность по чистой прибыли * Оборачиваемость активов * Финансовый левередж (10)

По усредненным статистическим данным рентабельность собственного капитала составляем примерно 10-12% (в США и Великобритании). Для инфляционных экономик, таких как российская, показатель должен быть выше. Главным сравнительным критерием при анализе рентабельности собственного капитала выступает процент альтернативной доходности, которую мог бы получить собственник, вложив свои деньги в другой бизнес. Например, если банковский депозит может принести 10% годовых, а бизнес приносит лишь 5%, то может встать вопрос о целесообразности дальнейшего ведения такого бизнеса.

Чем выше рентабельность собственного капитала, тем лучше. Однако как видно из формулы Дюпона, высокое значение показателя может получиться из-за слишком высокого финансового рычага, т.е. большой доли заемного капитала и малой доли собственного, что негативно влияет на финансовую устойчивость организации. Это отражает главный закон бизнеса – больше прибыль, больше риск.

Расчет показателя рентабельности собственного капитала имеет смысл только в том случае, если у организации имеется собственный капитал (т.е. положительные чистые активы). В противном случае расчет дает отрицательное значение, малопригодное для анализа.

Нормативное значение рентабельности продаж по отраслям

Расчет нормативного значения рентабельности продаж для промышленных предприятий и других организаций крайне важен в управлении компании. Зная эти показатели, можно провести качественный экономический анализ и улучшить эффективность работы предприятия. Если компания хочет сохранить свои позиции на рынке или даже улучшить их, то очень важно проводить такие подсчеты за короткие периоды. Это позволит не только более качественно управлять организацией, но и даст возможность своевременно реагировать на любые изменения на рынке.

Основные понятия

Прежде чем разбираться, каким является нормативное значение рентабельности продаж, нужно понять, что это такое. В бухгалтерском учете это понятие означает экономический показатель, определяя который можно выяснить уровень эффективности использования на предприятии тех или иных ресурсов. Причем учитываются не только материальные активы, но и природные, трудовые ресурсы, инвестиции, капитал, продажи и прочее. Если говорить более простыми словами, то под рентабельностью подразумевают уровень доходности бизнеса, его эффективность с экономической стороны и выгоду, которую он приносит.

Таким образом, получается, что если показатель рентабельности ниже нуля, то такой бизнес убыточен, и нужно срочно заняться повышением данного показателя, узнать, что повлияло на возникновение такой ситуации и устранить причины возникшей проблемы. Уровень рентабельности принято выражать в коэффициентах, а вот относительные показатели выражаются для рентабельности продаж в процентах. Нормативное значение также может указывать на эффективность эксплуатации ресурсов предприятия, при нормальных значениях организация будет не только перекрывать затраты, но и получать прибыль.

Показатели рентабельности

При расчете всех показателей очень важно обратить внимание на такое понятие, как порог рентабельности. Данный показатель или если сказать точнее, точка, фактически стоит на разделении убыточного и эффективного состояния компании. Она служит для сравнения с точкой безубыточности, отражая, в какой момент убыточный бизнес стал эффективным. Чтобы проанализировать эффективность работы компании, необходимо сравнить фактические показатели доходности с плановыми. Кроме этого, в сравнении применяют данные за прошлые периоды и показатели компаний конкурентов. А вот коэффициенты, или, как их еще называют, индексы продаж, определяют, вычисляя отношение общего дохода к основным активам и потокам.

Основные группы нормативов

Нормативное значение рентабельности продаж и доходность можно разделить на определенные группы, а именно:

- Рентабельность продаж (доходность предприятия).

- Рентабельность необоротных активов.

- Рентабельность оборотных активов.

- Доходность личного капитала.

- Доходность продукции.

- Доходность производственных фондов и рентабельность их использования.

Используя именно эти показатели с учетом сферы деятельности компании можно определить ее общую доходность. Для определения рентабельности активов необходимо определить эффективность эксплуатации собственного капитала фирмы либо же ее инвестиционных средств: все зависит от того, каким образом активы компании приносят ей прибыль, какое ее количество с учетом ресурсов, затраченных на производство. Для расчета доходности активов используется соотношение прибыли за конкретный промежуток времени к размеру активов предприятия за тот же период. Формула выглядит следующим образом:

- R активов = Р (прибыль)/ А (размер активов).

Эти же показатели используются в экономике для расчета рентабельности эксплуатации фондов производства, инвестиционных вложений и собственного капитала. Например, рассчитав рентабельность собственного капитала акционерного общества, можно узнать, насколько эффективны вложения акционеров в данную отрасль.

Расчет рентабельности

Рентабельность продаж (нормативное значение) является показателем доходности, которая выражается в коэффициентах и представляет собой отображение доли дохода на каждый потраченный денежный эквивалент. Для расчета доходности продаж компании вычисляется соотношение чистой прибыли к размеру вырученных средств. Расчеты проводятся по формуле:

- R прод.= Р (доход чистый)/ V (объем выручки).

На этот показатель непосредственно влияет ценовая политика организации, а также ее гибкость в том сегменте рынка, где задействована ее продукция. Многие фирмы для увеличения собственной прибыли используют различные внешние и внутренние стратегии, а также проводят анализ деятельности конкурентов, ассортимент предлагаемой ими продукции и прочее. Не существует четких схем, норм, обозначений прибыльности. Это напрямую зависит от того, что нормативное значение рентабельности продаж напрямую взаимосвязано со спецификой деятельности организации. Все показатели могут отразить лишь общую эффективность деятельности компании за конкретный период.

Основные формулы

Чтобы эффективно управлять продажами и контролировать результативность деятельности организации, проводятся расчеты доходности предприятия. Для этого принято использовать определенные показатели, а именно: валовую и операционную EBIT прибыль, данные баланса, чистую рентабельность продаж. Расчет прибыли с учетом показателя валового дохода показывает коэффициент, обозначающий долю прироста от каждого заработанного денежного эквивалента. Для расчета этого показателя берут соотношение чистого дохода после выплаты налоговых обложений к общему объему средств за конкретный период работы организации. Иными словами, операционная рентабельность равна валовому доходу, разделенному на торговую выручку.

Стоит отметить, что этот коэффициент необходимо вносить в бухгалтерскую отчетность. А вот операционная прибыль EBIT равна соотношению показателя EBIT к общему объему выручки. При этом данный показатель отражает общий доход до того, как из него вычитают все проценты и налоги. Именно по этой формуле рассчитывается операционная рентабельность продаж, нормативное значение в производстве, а также другие важные значения. Считается, что данный коэффициент находится между общими данными по прибыли и чистым заработком организации.

Коэффициенты рентабельности

А вот рентабельность продаж по балансу является коэффициентом, расчет которого проводится на основании данных отчетов бухгалтерии и представляет собой характеристику доли прибыли от общей выручки организации. Расчет этого коэффициента проводится по формуле соотношения общего дохода или убытка от реализации продукции к объему выручки. Чтобы получить результат, нужно просто воспользоваться уже готовыми данными из баланса предприятия.

Расчет чистой доходности продаж осуществляется посредством соотношения чистой прибыли после всех выплат к общему объему выручки. Для осуществления самостоятельных расчетов нормативного значения рентабельности продаж в торговле нужно узнать, какое количество продукции было реализовано и какой доход получила организация с этой продажи после того, как выплатила все налоги с учетом прочих расходов, касающихся операционной деятельности, но при этом не затрагивая не операционные расходы.

Анализ результатов

Благодаря всем этим формулам специалисты компании могут рассчитать самые разнообразные разновидности прибыли относительно общего числа выручки. Но все равно, зависимость от особенности основного направления работы предприятия остается достаточно значимой. Если была рассчитана рентабельность продаж, нормативное значение и прочие коэффициенты за несколько периодов деятельности организации, то сотрудники предприятия смогут сделать качественный экономический анализ. То есть данные показатели помогут проводить оперативное управление экономической деятельностью предприятия. Кроме того, это позволит оперативно отреагировать на колебания и изменения на рынке, что, несомненно, поможет улучшить показатели деятельности и обеспечить предприятию постоянный доход.

Показатели, отражающие нормативное значение рентабельности продаж, применяются в расчетах оперативной деятельности. Но использовать их для долгосрочных периодов не стоит, поскольку изменения на рынке происходят достаточно часто, и с такими расчетами своевременно отреагировать на них не получится. Они помогут решать ежедневные и ежемесячные задачи, помогая строить планы по реализации производимой продукции.

Повышение рентабельности

Существуют способы, позволяющие повысить нормативное значение рентабельности продаж. Среди них самыми распространенными считаются следующие: снижение себестоимости продукции посредством уменьшения затрат на производство товара и увеличения объема производимого товара, что позволит повысить валовую выручку. Но чтобы эффективно использовать эти методы, у организации должно быть достаточно трудовых и материальных ресурсов. Опять же, для проведения подобных мероприятий надо работать с высококвалифицированными сотрудниками либо повышать уровень профессионализма своего персонала посредством различных тренингов и используя новые методики и практики мировой экономики, улучшающие навыки работников.

Чтобы повысить нормативное значение рентабельности продаж по чистой прибыли, важно изучать, на каких позициях находятся конкуренты организации, какая у них ценовая политика, проводятся ли акции или другие завлекающие мероприятия. И уже имея эти данные можно осуществлять анализ того, какие факторы целесообразно использовать для снижения себестоимости продукции. Причем для аналитических мероприятий следует использовать не только данные о конкурентах в регионе, но и применять информацию о лидерах данного рыночного сегмента.

Заключение

Для повышения показателей рентабельности продаж нормативное значение по отраслям должно быть рассчитано по всем необходимым формулам и проведен анализ полученных данных. Стоит учитывать, что на повышении эффективности предприятия влияет не только ее ценовая политика, но и ассортимент, который она может предложить своим потребителям.

Чаще всего лучшим решением для снижения себестоимости продукции является внедрение современных технологий в производство. Чтобы понять, улучшит ли такой способ производство, обязательно нужно провести экономический анализ и выяснить, какие затраты нужны для этого, сколько займет времени освоение новой техники сотрудниками и через какой период окупится данное вложение.

Чаще всего лучшим решением для снижения себестоимости продукции является внедрение современных технологий в производство. Чтобы понять, улучшит ли такой способ производство, обязательно нужно провести экономический анализ и выяснить, какие затраты нужны для этого, сколько займет времени освоение новой техники сотрудниками и через какой период окупится данное вложение.

Показатели рентабельности

Рентабельность - показатель эффективности единовременных и текущих затрат. В общем виде рентабельность определяется отношением прибыли к единовременным или текущим затратам, благодаря которым получена эта прибыль.

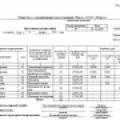

Динамика показателей рентабельности оао "умз" за 31.12.2009 г. - 31.12.2014 г. Г.Г. Представлены в таблице №5.

Таблица 5

Значения показателей рентабельности оао "умз" за весь рассматриваемый период представлены в таблице №5а.

Таблица 5а

Рассматривая показатели рентабельности, прежде всего следует отметить, что и на начало, и на конец анализируемого периода величина прибыли до налогообложения, деленная на выручку от реализации (показатель общей рентабельности) находится у ООО "УМЗ" ниже среднеотраслевого значения, установившегося на уровне 10,0%. На начало периода показатель общей рентабельности на предприятии составлял 4,1%, а на конец периода -88,3% (изменение в абсолютном выражении за период - (-92,5%)). Это следует рассматривать как отрицательный момент и искать пути повышения эффективности деятельности организации.

Повышение рентабельности собственного капитала c 0,50% до 3,63% за анализируемый период было вызвано увеличением чистой прибыли предприятия за анализируемый период на 35591,3 тыс.руб.

Как видно из таблицы №5, за анализируемый период значения большинства показателей рентабельности увеличились, что следует скорее рассматривать как положительную тенденцию.

Анализ финансовой устойчивости

Анализ изменения показателей финансовой устойчивости ОАО "УМЗ" в абсолютном выражении за весь рассматриваемый период представлен в таблице № 6.

Таблица 6

Анализ показателей финансовой устойчивости за весь рассматриваемый период представлен в таблице № 6а.

Таблица 6а

Анализ изменения показателей финансовой устойчивости ОАО "УМЗ" в относительном выражении за весь рассматриваемый период представлен в таблице № 7.

Таблица 7

Анализ показателей финансовой устойчивости за весь рассматриваемый период представлен в таблице № 7а.

Таблица 7а

Проводя анализ типа финансовой устойчивости предприятия по абсолютным показателям, основываясь на трехкомплексном показателе финансовой устойчивости, в динамике заметна стагнация финансовой устойчивости предприятия.

Как видно из таблицы №6, и на конец 31.12.2009 г. года, и на конец 31.12.2014 г. года финансовую устойчивость ООО "УМЗ" по 3-х комплексному показателю можно охарактеризовать как "Абсолютная финансовая устойчивость", так как у предприятия достаточно собственных средств для формирования запасов и затрат.

Анализ финансовой устойчивости по относительным показателям, представленный в таблице №6а, говорит о том, что по сравнению с базовым периодом (31.12.2009 г. года) ситуация на ООО "УМЗ" осталась в целом на том же уровне.

Показатель "Коэффициент автономии", за анализируемый период увеличился на 0,06 и на конец 31.12.2014 г. года составил 1,02. Это выше нормативного значения (0,5) при котором заемный капитал может быть компенсирован собственностью предприятия.

Показатель "Коэффициент отношения заемных и собственных средств (финансовый рычаг)", за анализируемый период снизился на -0,06 и на конец 31.12.2014 г. составил -0,02. Чем больше этот коэффициент превышает 1, тем больше зависимость предприятия от заемных средств. Допустимый уровень часто определяется условиями работы каждого предприятия, в первую очередь, скоростью оборота оборотных средств. Поэтому дополнительно необходимо определить скорость оборота материальных оборотных средств и дебиторской задолженности за анализируемый период. Если дебиторская задолженность оборачивается быстрее оборотных средств, что означает довольно высокую интенсивность поступления на предприятие денежных средств, т.е. в итоге - увеличение собственных средств. Поэтому при высокой оборачиваемости материальных оборотных средств и еще более высокой оборачиваемости дебиторской задолженности коэффициент соотношения собственных и заемных средств может намного превышать 1.

Показатель "Коэффициент соотношения мобильных и иммобилизованных средств", за анализируемый период снизился на -0,14 и на конец 31.12.2014 г. года составил -0,04. Коэффициент определяется как отношение мобильных средств (итог по второму разделу) и долгосрочной дебиторской задолженности к иммобилизованным средствам (внеоборотные активам, скорректированным на дебиторскую задолженность долгосрочного характера). Нормативное значение специфично для каждой отдельной отрасли, но при прочих равных условиях увеличение коэффициента является положительной тенденцией.

Показатель "Коэффициент маневренности", за анализируемый период снизился на -0,07 и на конец 31.12.2014 г. года составил -0,02. Это ниже нормативного значения (0,5). Коэффициент маневренности характеризует, какая доля источников собственных средств находится в мобильной форме. Нормативное значение показателя зависит от характера деятельности предприятия: в фондоемких производствах его нормальный уровень должен быть ниже, чем в материалоемких. На конец анализируемого периода ООО "УМЗ" обладает легкой структурой активов. Доля основных средств в валюте баланса менее 40,0%. Таким образом, предприятие нельзя причислить к фондоемким производствам.

Показатель "Коэффициент обеспеченности запасов и затрат собственными средствами", за анализируемый период снизился на -0,50 и на конец 31.12.2014 г. года составил 0,90. Это выше нормативного значения (0,6-0,8). Коэффициент равен отношению разности между суммой источников собственных оборотных средств, долгосрочных кредитов и займов и внеоборотных активов к величине запасов и затрат.

31.Анализ показателей рентабельности.

Рентабельность - это относительный показатель эффективности производства, характеризующий уровень отдачи затрат и степень использования капитала, ресурсов, являющийся мерой доходности предприятия в долгосрочном периоде. В основе построения коэффициентов рентабельности лежит отношение прибыли (чаше всего в расчет показателей рентабельности включают чистую прибыль) или к затраченным средствам, или к выручке от реализации, или к другим активам предприятия. Показатели рентабельности могут быть рассчитаны как коэффициенты и тогда представлены в виде десятичной дроби или в виде показателей рентабельности и тогда представлены в виде процентов.

Показатели рентабельности рассчитываются на основании Баланса ф.1 и Отчета о финансовых результатах предприятия ф.2. В основу расчета показателей рентабельности могут быть положены различные величины прибыли предприятия: маржинальная прибыль, операционная прибыль, прибыль до выплаты процентов и налога на прибыль (EBIT), прибыль до выплаты налога на прибыль (EBT), чистая прибыль. Чаще всего для расчета коэффициентов рентабельности используется чистая прибыль или прибыль до выплаты процентов и налога на прибыль.

Факторами, влияющими на рентабельность, являются, с одной стороны, используемый капитал, обеспечивающий возможность производительной деятельности и получение прибыли, с другой - выручка от реализации произведенной продукции, имущества и т. п. (оборот),как источник поступления средств на предприятиеи формирования прибыли. Исходя из целей анализа используют различные сочетания прибыли по отношению к показателям, для которых исследуется их отдача (эффективность использования), что позволяет сконструировать множество различных показателей (табл. 15.1): 1) рентабельность экономическая (активов), рентабельность собственного капитала, рентабельность применяемого в производстве капитала, рентабельность оборотных активов, рентабельность чистых активов и т.п. (ресурсный подход); 2) рентабельность оборота (продаж); 3) рентабельность реализованной продукции, рентабельность отдельных видов или групп продукции, рентабельность инвестиций и т.д. (затратный подход).

|

Показатели рентабельности |

Формулы расчета |

Назначение |

|

|

Рентабельность экономическая (активов) |

где налогообложения; активы предприятия. |

Характеризует экономическую рентабельность всего используемого на предприятии капитала, т.е. суммы собственных и заемных средств, отдачу, которая приходится на рубль активов |

|

|

Рентабельность собственного капитала |

где СК – величина собственного капитала предприятия. |

Характеризует эффективность собственного капитала предприятия, насколько успешно он используется. Увеличение этого показателя соответствует цели роста прибыли предприятия. На него опираются при сравнении и оценке преимуществ альтернативных инвестиций и при принятии решений об инвестициях и дезинвестициях на предприятии |

|

|

Рентабельность текущих активов Рентабельность чистых активов |

где

|

Показатели характеризую отдачу, которая приходится на рубль соответствующих активов |

|

|

Рентабельность реализации (оборота) |

где В об – выручка от обычных видов деятельности;

где В – выручка от обычных видов деятельности+ операционные и внереализационные доходы и расходы |

Характеризует прибыль, которую получает предприятие с каждого рубля реализации |

|

|

Рентабельность продукции |

где С – себестоимость продукции |

Характеризует прибыльность затрат, используется при внутрихозяйственных аналитических расчетах, контроле за прибыльностью (убыточностью) производства продукции |

|

|

Рентабельность отдельных видов продукции |

где

|

Характеризует прибыльность различных видов продукции. Используется к качестве базы расчета прибыли при определении цен и в аналитических целях при контроле за прибыльностью (убыточностью) изделий, решений по неэффективным изделиям |

|

|

Рентабельность инвестиций (Return On Investment – ROI) или расчетной(средней) нормы прибыли (accounting rate of return – ARR method) . |

где – величина прибыли после налогообложения;

где

|

Применяется при выборе наилучшего варианта инвестирования. Инвестиции осуществляются в тот проект, у которого рентабельность выше. Показывает степень возрастания капитала в результате основной производственной и внепроизводственной деятельности. |

Рассмотрим схему анализа на примере одного из показателей рентабельности (рентабельности продаж).

Для анализа факторов, влияющих на рентабельности оборота, воспользуемся приемом цепных подстановок. На изменение рентабельное влияют два фактора: прибыль после налогообложения (в зависимости от целей анализа может использоваться прибыль отчетного периода, прибыль до налогообложения, прибыль от обычных видов деятельности) и выручка от реализации

.

На в свою очередь влияет изменения объема реализации и структура, себестоимость и цена реализованной продукции. На величину также влияют эти факторы. Поэтому при анализе рентабельности продаж (оборота) исследуется влияние этих факторов на изменение как , так и .

.

На в свою очередь влияет изменения объема реализации и структура, себестоимость и цена реализованной продукции. На величину также влияют эти факторы. Поэтому при анализе рентабельности продаж (оборота) исследуется влияние этих факторов на изменение как , так и .

Первый шаг – расчет плановой рентабельности оборота

при плановой прибыли

при плановой прибыли

и плановой выручке

и плановой выручке

(15.1):

(15.1):

, (15.1)

, (15.1)

Второй шаг – расчет рентабельности оборота

при условии, когда прибыль

при условии, когда прибыль

ивыручка отчетного периода от реализации (оборот) продукции

ивыручка отчетного периода от реализации (оборот) продукции

пересчитаны на объем продаж отчетного периода

пересчитаны на объем продаж отчетного периода

без изменения цены и себестоимости продукции (15.2):

без изменения цены и себестоимости продукции (15.2):

(15.2)

(15.2)

Третий шаг – расчет рентабельности оборота

при условии учета влияния изменения прибыли за счет изменения фактора «средней цены, по которой реализуется продукция» Расчеты начинаются с определения суммы прибыли

при условии учета влияния изменения прибыли за счет изменения фактора «средней цены, по которой реализуется продукция» Расчеты начинаются с определения суммы прибыли

и выручке отчетного периода от реализации (оборот) продукции

и выручке отчетного периода от реализации (оборот) продукции

,

которые могло бы получить предприятие при фактических значениях объема реализации; структуры товарной продукции, фактических цен, и базовой (плановой) величине затрат (влияние этого фактора исключается). Выполняя подобный расчет из объема реализации за отчетный период вычитают затраты на производство (себестоимость) продукции базового периода, пересчитанную на объем реализации отчетного периода (факт)

,

которые могло бы получить предприятие при фактических значениях объема реализации; структуры товарной продукции, фактических цен, и базовой (плановой) величине затрат (влияние этого фактора исключается). Выполняя подобный расчет из объема реализации за отчетный период вычитают затраты на производство (себестоимость) продукции базового периода, пересчитанную на объем реализации отчетного периода (факт)

, (15.3)

, (15.3)

за счет изменения прибыли

за счет изменения прибыли

и выручки

и выручки

под влиянием фактора «затраты на производство (себестоимость) продукции» исходим из предположения, что при сравнении прибыли в фактических объемах, при фактической структуре реализованной продукции, при фактических ценах и фактических затратах, с прибылью, которую могло бы получить предприятие при базовой (плановой) величине затрат и фактических значениях остальных факторов, отразилось влияние на прибыль изменения затрат на ее производство (под влиянием увеличение/снижение в объемах реализованной продукции той продукции, которая имеет большую/меньшую себестоимость). Для этого, необходимо из прибыли отчетного периода

под влиянием фактора «затраты на производство (себестоимость) продукции» исходим из предположения, что при сравнении прибыли в фактических объемах, при фактической структуре реализованной продукции, при фактических ценах и фактических затратах, с прибылью, которую могло бы получить предприятие при базовой (плановой) величине затрат и фактических значениях остальных факторов, отразилось влияние на прибыль изменения затрат на ее производство (под влиянием увеличение/снижение в объемах реализованной продукции той продукции, которая имеет большую/меньшую себестоимость). Для этого, необходимо из прибыли отчетного периода

вычесть сумму прибыли , которую могло бы получить предприятие при базовой (плановой) величине затрат, но при фактических значениях всех остальных факторов. Расчет выполняется по формуле (15.4):

вычесть сумму прибыли , которую могло бы получить предприятие при базовой (плановой) величине затрат, но при фактических значениях всех остальных факторов. Расчет выполняется по формуле (15.4):

, (15.4)

, (15.4)

При анализе влияния изменения рентабельности оборота

за счет фактического изменения прибыли и выручки отчетного периода от реализации в формулу (15.4) вместо плановой величины

за счет фактического изменения прибыли и выручки отчетного периода от реализации в формулу (15.4) вместо плановой величины

подставляем ее фактическое значение (15.5):

подставляем ее фактическое значение (15.5):

, (15.5)

, (15.5)

Оценка показателей рентабельности дает представление о том, насколько эффективно предприятие осуществляет свою деятельность, контролирует расходы на производство и реализацию продукции, и какую чистую прибыль при этом получает. Нормативного значения для коэффициентов рентабельности не существует, но есть общее правило: величина рентабельности должна быть на таком уровне, чтобы обеспечивалась ликвидность предприятия. Это не означает, что чем выше значение коэффициента, тем лучше. Существенное увеличение рентабельности в течение отчетного периода может привести к значительному снижению ликвидности. Планируя коэффициенты рентабельности, предприятию всегда требуется решать, что на данном этапе важнее: рентабельность или ликвидность.

Сами по себе все показатели могут быть полезными, чтобы сравнить:

изменение их во времени;

фактические результаты с прогнозом;

бизнес-единиц между собой;

со среднеотраслевыми показателями, что позволяет определить место предприятия среди других предприятий отрасли.

Показатели рентабельности работы предприятия

Рентабельность – способностьпредприятия генерировать прибыль.

|

Наименование показателя |

Экономическая сущность |

Методика расчёта |

пр.67н / |

Формула расчёта по данным бухгалтерской (финансовой) отчётности /пр.66н / |

Нормативное значение |

|

|

Экономическая рентабельность (рентабельность активов) |

Показывает эффективность использования имущества |

Чистая прибыль х 100% Средняя за период стоимость активов |

Стр 190 ф.2 х 100% Стр. (300 – 216) ф.1 (нач. + конец /2) |

Стр. 2400 х 100% Стр.(1600 – РБП) (гр.4+гр.3) |

Чем больше, тем лучше |

|

|

Рентабельность собственного капитала (финансовая рентабельность) |

Показывает эффективность собственного капитала. Динамика данного показателя влияет на уровень котировки акций |

Чистая прибыль х 100% |

Стр. 190 ф.2 х 100 % |

Стр. 2400 х 100% Стр.(1300+1530+1540-РБП) (гр.4+гр.3) |

Чем больше, тем лучше |

|

|

Рентабельность продаж (коммерческая рентабельность) |

Показывает, сколько прибыли приходится на 1 руб. реализованной продукции |

Прибыль от продаж х 100% Выручка – нетто от реализации |

Стр 050 ф.2 х 100 % Стр. 010 ф.2 |

Стр. 2200 х 100% |

Чем больше, тем лучше |

|

|

Рентабельность текущих затрат (затратоотдача) |

Показывает, сколько прибыли приходится на 1 рубль затрат |

Прибыль от продаж х 100 % Затраты на производство и реализацию продукции |

Стр 050 ф.2 х 100 % Стр.(020 + 030 +040) ф.2 |

Стр. 2200 х 100% Стр.(2120+2210+2200) |

Чем больше, тем лучше |

|

|

Чистая рентабельность |

Показывает, сколько чистой прибыли приходится на 1 руб. выручки |

Чистая прибыль х 100 % Выручка – нетто от реализации |

Стр 190 ф.2 х 100 % Стр. 010 ф.2 |

Стр. 2400 х 100% |

Чем больше, тем лучше |

|

|

Валовая рентабельность |

Показывает, сколько валовой прибыли приходится на единицу выручки |

Валовая прибыль х 100 % Выручка – нетто от реализации |

Стр 029 ф.2 х 100 % Стр. 010 ф.2 |

Стр. 2100 х 100% |

Чем больше, тем лучше |

|

|

Рентабельность инвестированного (перманентного) капитала |

Показывает эффективность использования капитала, вложенного в деятельность организации на длительный срок |

Чистая прибыль х 100 % Средняя стоимость собственного капитала + средняя стоимость долгосрочных обязательств |

Стр 190 ф.2 х 100 % Стр. (490 + 590 + 640 + 650-216) ф.1 (нач. + конец /2) |

Стр. 2400 х 100% Стр.(1300+1400+1530+1540-РБП) (гр.4+гр.3) |

Чем больше, тем лучше |

|

|

Рентабельность инвестиций (конкретных) |

Показывает, какова прибыльность конкретного инвестиционного проекта |

Чистая прибыль от конкретного инвестиционного проекта х 100 % Сумма средств, инвестированных в этот проект |

По аналитическим данным |

Чем больше, тем лучше |

||

|

Коэффициент устойчивости экономического роста |

Показывает, какими темпами увеличивается собственный капитал за счёт ФХД предприятия |

(Чистая прибыль – Дивиденды, выплаченные акционерам) х 100 % Средняя за период стоимость собственного капитала |

Стр(190ф.2 – дивиденды)х100 % Стр. (490+640+650-216) ф.1 (нач. + конец /2) |

Стр. (2400 – дивиденды)*100% Стр.(1300+1530+1540-РБП) (гр.4+гр.3) |

Чем больше, тем лучше |

Рентабельность продаж - показатель финансовой результативности деятельности организации, показывающий какую часть выручки организации составляет прибыль. При этом в качестве финансового результата в расчете могут использоваться различные показатели прибыли, что обуславливает существование различных вариаций данного показателя. Наиболее широко используются следующие: продаж по валовой прибыли (gross profit margin), операционная рентабельность ( return on sales, ROS), рентабельность продаж по чистой прибыли (net profit margin).

Расчет (формула)

Рентабельность продаж по валовой прибыли = Валовая прибыль / Выручка

Валовая прибыль представляет собой разницу между двумя ключевыми показателями "Отчета о прибылях и убытках": выручкой и себестоимостью продаж.

Операционная рентабельность = / Выручка

где EBIT - прибыль до вычета процентов и налогов

Рентабельность продаж по чистой прибыли = Чистая прибыль / Выручка

Для расчета всех приведенных выше показателей рентабельности достаточно данных, содержащихся во 2-й форме бухгалтерской отчетности - "Отчете о прибылях и убытках".

Нормальное значение рентабельности продаж определяется отраслевыми и прочими особенностями работы организации. При одинаковой финансовой эффективности, для организаций с длительным циклом производства, рентабельность продаж будет выше, для "высокооборотных" видов деятельности - ниже. Рентабельность продаж показывает, прибыльная или убыточная деятельность предприятия, но не дает ответа на вопрос, насколько выгодны вложения в данное предприятие. Чтобы ответить на этот вопрос, рассчитывают рентабельность активов и капитала (рентабельность собственного капитала, рентабельность инвестированного капитала).

Показатель рентабельности является крайне важным для анализа эффективности деятельности предприятия в конкретном периоде. в общем виде отражает отношение одного показателя к другому.

Рентабельность продаж отражает результативность деятельности предприятия в отчетном периоде. Для средне- и долгосрочного планирования данный показатель не подходит.

Формула расчета рентабельности продаж

Рентабельность продаж отражает какую долю в выручке (доходе) предприятия занимает прибыль. Традиционно рассчитывают долю чистой прибыли в выручке, но для решения конкретных практических задач возможно найти долю валовой, балансовой и других видов прибыли в выручке.

По валовой прибыли

Рентабельность продаж по валовой прибыли называется GrossProfitMargin и находится как отношение валовой прибыли к выручке. Такую рентабельность называют валовой рентабельностью продаж .

GPM=ВП/TR,

где ВП – , TR– выручка. Данная рентабельность отражает сколько копеек валовой прибыли содержится в одном рубле выручки.

Показатель валовой прибыли обозначен в отчете о финансовых результатах. Значение валовой прибыли можно найти по формуле:

где TC– полня себестоимость.

Выручка находится как произведение цены (P — price) на объем продаж (Q– quantity):

По операционной прибыли EBIT

Рентабельность продаж по операционной прибыли называется Return on Sales и находится как отношение операционной прибыли к выручке (объему продаж в стоимостном выражении – TR – Total Revenue). Рентабельность продаж по операционной прибыли называют операционной рентабельностью продаж .

ROS=EBIT/TR,

где EBIT – операционная прибыль (Earnings before Interests and Taxes), TR – выручка. Данная рентабельность отражает сколько копеек операционной прибыли содержится в одном рублей выручки.

Величину операционной прибыли необходимо рассчитывать на основе статей отчета о финансовых результатах по формуле:

EBIT = строка 2300 «Прибыль (убыток) до налогообложения» + строка 2330 «Проценты к уплате».

Является промежуточным показателем между прибылью от продаж и чистой прибылью.

Рентабельность продаж — формула по балансу

Показатель рентабельности продаж можно рассчитать по данным баланса по формуле:

РП = прибыль (убыток) от продаж / выручка (нетто) от продаж

РП = строка 050 / строка 010 ф. №2 ,

где строка 050 – прибыль/убыток от продаж (в форме №1 – балансе предприятия), строка 010 – выручка (нетто) от продаж (в форме №2 – отчете о финансовых результатах).

РП = строка 2200 / строка 2110 ,

где строка 2200 – прибыль/убыток от продаж, строка 2110 – выручка от продаж.

Рентабельность продаж, рассчитываемая по данным бухгалтерской отчетности, отражает долю прибыли от продаж в выручке предприятия.

Чистая рентабельность продаж

Чистая рентабельность продаж называется также рентабельностью продаж по чистой прибыли называется Net Profit Margin и находится как отношение чистой прибыли к выручке (объему продаж в стоимостном выражении – TR – Total Revenue). Данная сколько копеек чистой прибыли содержится в одном рубле выручки.

NPM=ЧП/TR ,

где ЧП – чистая прибыль, TR – выручка. Оба показателя можно найти в отчете о финансовых результатах. Чистую прибыль и выручку можно рассчитать самостоятельно.

P – цена (price), Q – число реализованных единиц продукции (объем продаж — quantity).

ЧП=TR-TC-ПрР+ПрД-Н,

где чистая прибыль находится как выручка за вычетом полной себестоимости (TC – Total cost), прочих расходов, суммы налогов и прибавлением прочих доходов. Прочие доходы и расходы зависят от неосновной деятельности предприятия – это курсовые разницы, покупка/продажа ценных бумаг, участие в деятельности других предприятий через уставный капитал и т.д.

Рентабельность продаж необходимо рассчитывать для анализа доли различных видов прибыли в выручке. Данный показатель в расчете на несколько периодов позволяет выявить динамику прибыли и оперативно внести изменения в деятельность для улучшения показателей рентабельности.

Четких нормативных значений для рентабельности продаж не существует – нормативное значение показателя во многом зависит от специфики деятельности.

Видео — рентабельность продаж: формула, пример расчета и анализа

Обсуждение (5 )

Просчитать рентабельность — дело необходимое, но, к сожалению, многие этим пренебрегают, и как следствие, появляются многочисленные предприятия-банкроты. А всё почему? Да потому, что многим предпринимателям не хватает экономических знаний в таких вопросах. Конкретные формулы помогут в этом непростом деле. Ведь в бизнесе важно просчитывать каждый свой шаг, а оценка рентабельности — является одним из важнейших пунктов в понимании того, насколько успешен Ваш бизнес.

Вы помогли мне рассчитать рентабельность по ключевым видам прибыли при прохождении преддипломной практики на родимом предприятии ПАО Иркут. Из за «деликатного момента» показатели рентабельности годовых,как и относительного изменения за отчетные периоды(год). А они меж тем отрицательные НАЧИНАЯ С 2012. Есть о чем подумать,тем паче речь о предприятии выпускающие боевые истребители,не уступающие мировым аналогам из развитых стран.

Я занимался транспортно-экспедиционной деятельностью и никогда раньше не заморачивался формулами по типу этих. Всегда рассчитывал выручку и рентабельность бизнеса грубо говоря «на пальцах». В принципе, формулы рентабельности интересны, пусть и не во всех сферах. В сфере услуг возможно не приживутся, а вот в области оптовой торговли они необходимы. Ососбенно в тех областях, где нужно брать в расчет несколько показателей по статье расходов.

Когда открывала свой бизнес (общепит), рассчитывала свою прибыль по-другому. Итог-год в минус, и почти полное разорение. Потом конечно перерасчет, добавления. Бизнес немного вошел в положительное русло. Я рассчитывала все с нуля, почти по каждому из вышеперечисленных, вывела доход к чистой прибыли. Конечно была бы более опытной сразу бы воспользовалась, но на ошибках учимся. Обязательно при открытии или же расширении бизнеса стоит полностью рассчитывать доходы и расходы. Особенно крупные предприятия могут просто «не выжить» на рынке без точных вычислений.

Конечно необходимо вычислять данные показатели на предприятии! Ведь много организаций, особенно относящихся к малому и среднему бизнесу, просто не ведут данные по формированию рентабельности — это нужно признать))) А на самом деле это неотъемлемая часть ведения дел в любой сфере бизнеса. Тем более для каждой серы эти показатели относительны. Кстати, что касается малого бизнеса, то конечно же не все показатели будут нам полезны, и это понятно… Все торговые предприятия, которые занимаются разного рода видами сделок по продаже чего либо, пользуются расчётами формул рентабельности продаж. Я сам работаю в оптовой торговой компании, занимаемся продажей продуктов питания. Так вот все вышеперечисленные показатели нам крайне полезны и мы ими пользуемся при составлении отчётов.

- чистая прибыль

- чистая прибыль

,

,

,

,

- оборотные активы.

- оборотные активы.

,

,

,

,

,

,

- прибыль по изделиюi

;

- прибыль по изделиюi

;

- себестоимость по изделию i

;

- себестоимость по изделию i

;

- учетная стоимость активов на конец периода;

- учетная стоимость активов на конец периода;

- среднегодовой чистый доход (прибыль после вычитания налогов + амортизации);

- среднегодовой чистый доход (прибыль после вычитания налогов + амортизации);