Факторы, влияющие на развитие стрит-ритейла, вполне закономерно повлияли и на структуру спроса в данном сегменте рынка. Общий экономический спад и конкуренция более доступных ценовых предложений торговых центров, с одной стороны, и мобильность мелкого и среднего бизнеса, готового воспользоваться представившимся шансом, с другой, изменили структуру спроса на стрит-ритейл.

1. Street retail - снижение спроса со стороны сегмента «премиум»

Снижение доходов населения и сложности с оплатой аренды огромных площадей частично вытеснили магазины, торгующие предметами «премиум-класса», с центральных улиц столицы. Кто-то «переселился» в торговые центры, кто-то и вовсе свернул торговлю «до лучших времен».

Сокращение занятых площадей произошло в основном за счет монобрендовых бутиков одежды, обуви и предметов роскоши, дорогостоящих «авторских» ресторанов, филиалов банков. В общем, потребителям стало массово не до предметов роскоши, поэтому шикарные магазины предсказуемо опустели и, как следствие, утратили возможность оплачивать высокую аренду в центре.

Неуступчивость хозяев площадей стрит-ритейла в противовес «договороспособности» владельцев торговых центров «добила» очень многих игроков данного сегмента, что и привело к росту вакантных торговых площадей на центральных улицах. Надолго ли? И есть ли для стрит-ритейла альтернатива брендовым магазинам, уже ставшим привычной частью пейзажа центральных улиц столиц и мегаполисов? Тут нужно учитывать еще одну тенденцию.

2. Street retail - расширение торговли товарами массового спроса

Товары массового спроса в кризис покупают, в любом случае, интенсивнее, нежели предметы роскоши, поэтому меняется и структура спроса на стрит-ритейл. Так, в Москве резко вырос спрос на торговые площади такого типа со стороны продуктовых магазинов, кафе и ресторанов средней ценовой категории, магазинов электроники аптек и тех видов бизнеса, которые условно можно отнести к «сервису».

Как уверяют эксперты рынка, сегодня растет спрос именно со стороны «средних» продуктовых магазинов, хотя раньше лидерами спроса были супермаркеты. Еще один тренд - спрос среди торгующих продовольствием обогнал запросы на стрит-ритейл предприятий общественного питания. Подсчитано, что к концу 2014 года доля спроса со стороны продуктовых магазинов составила 45 процентов от общего спроса на стрит-ритейл.

В этом смысле стрит-ритейл спальных районов спит (простите за тавтологию!) более спокойно нежели, чем в центре. И, как уже говорилось выше, активно пользуется возможностью расшириться «в центр», когда уставшие нести убытки из-за пустующих площадей хозяева пойдут на уступки и снизят арендные ставки.

В целом же, по мнению экспертов, в ближайшее время сохранится тенденция превышения предложений в области стрит-ритейла над спросом, фиксация арендных ставок в рублях и сохранение достаточно большого числа вакантных торговых площадей. Принципиальных изменений можно ожидать лишь с изменением экономической ситуации и выходом из этой полосы кризиса. Тогда, быть может, брендовые бутики и дорогие рестораны захотят вернуться в центр. Только всем ли хватит места, если средний бизнес за это время «раскрутится» — это вопрос!

Новые кафе открываются как в торговых центрах, так и в формате стрит-ритейла. С какими проблемами сталкивается арендатор при выборе помещений для размещения точки общепита, как вернее определиться с локацией, метражом и ставками аренды, рассказали эксперты рынка.

Торговые центры vs стрит-ритейл

Делать выбор в пользу того или иного помещения, выбирая между торговым центром или стрит-ритейлом, необходимо, опираясь, прежде всего, на концепцию будущего заведения, ведь именно от нее будет зависеть и график работы, и целевая аудитория. В первом случае более уместными будут семейные заведения, во втором - крафтовые бары, кафе с авторской кухней и различные тематические места.

Важным фактором может оказаться и то, сколько времени уже работает кафе, присматривает ли оно для себя первое помещение или же переезжает или даже расширяет сеть. Другими словами, значимым станет опыт и финансовый запас. «Для начинающих предпринимателей и стартапов подойдет, скорее, размещение в стрит-ритейле, нежели в ТЦ, - считает Егор Остапенко, директор департамента торговой недвижимости компании Praedium . - Не каждый новый проект способен осилить сразу довольно высокие ставки в ТЦ и большой обеспечительный платеж за 2-4 месяца».

Стоит учесть, что в районных торговых центрах обычно представлено несколько ключевых форматов. Иван Татаринов, коммерческий директор компании GLINCOM отмечает, что выгодным и наиболее востребованным для малых предпринимателей, готовых вложить в открытие точки общепита от 500 тыс. руб. до 1 млн руб. является кофе-пойнт. Они работают даже в «слабых» объектах за счет маржинальности, а выйти в операционный ноль им удается уже в первый месяц аренды. Второй формат - фудкорт - предусматривает больший объем инвестиций, от 2,5 млн руб. «Наиболее удачно кафе на фудкорте существуют в соседстве с кинотеатром и зоной развлечений. Если же в окружении развлекательных арендаторов нет, стоит очень осторожно подойти к вопросу аренды», - уточняет эксперт.

Делая выбор между ТЦ и стрит-ритейлом, имеет смысл также взвесить плюсы и минусы обоих видов размещения. Считается, к примеру, что в торговом центре легче прогнозировать среднее количество покупателей. «В стрит-ритейле также можно делать замеры трафика, однако он менее предсказуем, более зависим от погодных условий, и качественный состав пешеходов может быть разным в зависимости от локации», - поясняет Наталья Озерная, заместитель руководителя отдела стрит-ритейла компании JLL в Москве. То же касается и возможных конкурентов: на улице они могут в любой момент расположиться «дверь в дверь», и перетянуть клиентов, в то время как в торговом центре обычно стараются соблюсти баланс представленных компаний.

Важно и то, что помещения в торговых центрах чаще обустроены с учетом требований для общепита, в то время как расположение в жилых домах связано с множеством доделок и необходимых согласований с жителями. В жилом доме также важно следить за тем, чтобы гости не курили близко к входу и окнам. Если делать выбор в пользу стрит-ритейла, то уже там, где раньше было открыто кафе или работал ресторан.

Сколько брать в «квадратах»?

Подобрать помещение, которое было бы не чрезмерным по площади, однако при этом и не оказалось бы тесным для будущих гостей заведения, - дело крайне непростое, и зачастую практически нерешаемое без специалиста, который занимается проектированием ресторанов и кафе. «Есть определенная система расчета, которая планируется исходя из меню заведения. Площадь зависит, в частности, от того, будет ли у кафе кухня полного цикла или только доготовка, или вообще готовы обойтись без кухни», - рассказывает Егор Остапенко. Помимо этого, в расчет берется количество персонала и размеры необходимых помещений под склады, холодильные установки и т. д. Основной зал, в котором будут сидеть посетители, планируется из расчета размера столов и возможной загрузки. «Также необходимо учитывать нормы и правила, согласно которым в заведении должен быть отдельный туалет для персонала, душевая для поваров, место для переодевания сотрудников, - добавляет Антон Белых, генеральный директор консалтинговой компании DNA Realty. - Самому без опыта просчитать это будет крайне сложно».

Объем площади, безусловно, будет зависеть и от в торговых центрах и в формате стрит-ритейла, из которых, в конечном счете, и придется выбирать. «Кофе-пойнты могут арендовать площади от стойки на 3-4 кв.м до небольших помещений площадью 20 кв. м. Для фудкорта наиболее востребованная площадь находится в диапазоне 25-65 кв. м. Если же предприниматель открывает кафе по франшизе, то он ориентируется в выборе площади на уже четко прописанные во франчбуке требования владельцев», - объясняет Иван Татаринов.

В отличие от технологических тонкостей, об адекватности предлагаемой ставки аренды вполне можно судить самостоятельно, обратившись к аналитическим расчетам экспертов рынка. По данным Knight Frank , средние ставки для кафе площадью 200 кв. м в центре Москвы могут составлять 65-75 тыс. руб., а в топовых локациях может доходить до 90-120 тыс. руб. Средняя же ставка в спальных районах - 40-45 тыс. руб. за кв. м в год. «Ставки на помещения в «спальниках», но в прямой видимости от метро, зачастую сопоставимы со ставками на центральных улицах, именно благодаря ежедневному потоку пешеходов из метро», - отмечает Наталья Озерная, заместитель руководителя отдела стрит-ритейла компании JLL в Москве.

Источник: JLL.

Каким же образом сделать выбор? Антон Белых уверен: ни в коем случае нельзя ставить психологическую черту - например, «не платить за аренду больше миллиона рублей в месяц». «Я знаю рестораны, которые платят по 3-5 млн в месяц за помещение и при этом процветают. А есть заведения, которые платят 100 тысяч и еле сводят концы с концами или вовсе работают в убыток, - поясняет эксперт. - При оценке ставки аренды следует учитывать не свои внутренние психологические ограничители, а реальный трафик места, его совпадение с вашей целевой аудиторией и делать просчеты ожидаемой выручки с помощью современных систем».

Определиться с расположением

Рассматривая площади в ТЦ, нередко можно встретить предубеждение против сильных арендаторов в соседстве на фудкорте, особенно «большой тройки»: McDonald ’s , Burger King , KFC . Иван Татаринов считает: «Качественный и интересный продукт не пострадает от конкуренции с сильными мировыми брендами. Например, бургерным удается очень удачно отстроиться от аналогичных предложений в массовом сегменте за счет авторского продукта, более индивидуального подхода».

Еще одно ошибочное убеждение состоит в том, что кафе хорошо чувствуют себя только в центре Москвы. «Есть и много успешных заведений в спальных районах и на вылетных магистралях. Тут необходимо учитывать специфику района. Например, в Перово лучше открывать что-то очень бюджетное, а на Мичуринском проспекте вполне пойдет и стейк-хаус. Также для рестораторов интересны крупные спальные районы с огромным количеством нового жилья, которое в основном покупается или арендуется средним классом», - рассказывает Антон Белых.

В формате стрит-ритейла традиционно удачными местами для кафе являются пешеходные зоны, количество которых в центре Москвы в последнее время увеличилось. Хорошо, если рядом находится достопримечательность или место отдыха горожан. Также востребованы помещения, расположенные рядом с метро. «Перспективными, с высоким потенциалом развития, на мой взгляд, являются помещения в лофтах, расположенных на территориях бывших заводов. Яркий пример - открытие на территории Бадаевского пивного завода ресторана «Сыроварня», который стал якорем и к нему присоединился целый ряд других проектов: Deep Space , The 12 Wine Bar , «Летний сад», - рассказывает Виктория Камлюк, директор направления стрит-ритейл компании Knight Frank .

Что же касается расположения в центре, то тут в последние годы появляется еще одно немаловажное опасение - работы по реконструкции и благоустройству территорий. Постоянная стройка мало способствует привлечению клиентов, особенно для кафе, которые хотели бы организовать летние веранды. «Бояться работ по благоустройству улиц и уходить не стоит, - уверена Виктория Камлюк. - Нужно договариваться с арендодателем о дисконте в 10-30% на время реконструкции». С мнением о том, что ремонт вполне можно «пережить», вполне согласен и Егор Остапенко: «Говоря о благоустройстве, то следует отметить, что если у заведения есть определенный финансовый запас прочности, то лучше этот период переждать, нежели съезжать. Реконструкция закончится, а улица преобразится, и в следующий сезон у кафе есть шанс отбить свои потери и увеличить доход».

Реконструкция улиц стала серьезным испытанием для рынка стрит-ретейла

За последний год на столичном рынке стрит-ретейла все изменения связаны с действиями властей по переустройству городской среды. У ретейлеров, работающих на реконструируемых улицах, снижаются обороты. Соответственно, падает и спрос на эту недвижимость. В то же время на городских артериях, которые уже прошли через трудности благоустройства, повышается пешеходный трафик, что делает их более привлекательными для участников рынка.

По оценкам аналитиков консалтинговой компании "Магазин Магазинов", за прошлый год вакантность в стрит-ретейле сократилась на два процента и составила семь процентов. И одним из факторов, повлиявших на увеличение заполняемости основных торговых коридоров столицы, стала именно городская программа по переустройству городской среды. К примеру, на Мясницкой после двух этапов реконструкции доля пустующих помещений сократилась с девяти до двух процентов, на Тверской - с пятнадцати процентов до десяти.

В прошлом году в Москве благоустроили порядка 60 улиц. В план на текущий год включили больше 50 магистралей, в том числе за пределами Садового кольца. Эксперты признают: с точки зрения самочувствия участников рынка стрит-ретейла у этой работы есть как плюсы, так и минусы. Так, в некоторых зонах, где арендаторы были ориентированы в том числе на автомобилистов, из-за полного запрета на парковки снижается спрос на помещения. Яркий пример - Кутузовский и Ленинградский проспекты, где общепит больше не желает размещать свои точки, и арендные ставки падают.

С другой стороны, парковки появляются на тех улицах, где их раньше не было. При этом формируются новые пешеходные зоны, на реконструируемых улицах наблюдается рост пешеходного трафика до 20 процентов, на рынок приходят новые заведения общепита и магазины с уникальными концепциями и форматами. Кроме того, собственники помещений, рядом с которыми все еще продолжаются ремонтные работы, готовы идти на уступки. Они соглашаются брать арендную плату в виде процента от товарооборота или предоставляют до 25 процентов дисконта.

Что касается наиболее популярных сегментов рынка, в основном речь идет о кафе, ресторанах и продуктовых торговых точках.

На эти направления приходится 55 процентов от всего объема запросов на подбор помещений, - делится информацией руководитель направления стрит-ритейла в компании "Магазин Магазинов" Марина Маркова . - Наметилась тенденция восстановления интереса со стороны сегментов одежды-обуви, аксессуаров, косметики и сферы услуг - на эти запросы приходится 19 процентов. Запросы банков в течение длительного времени сокращались в результате отзыва лицензий и перехода к интернет-обслуживанию. Однако сегодня этот сектор рынка демонстрирует стабильный спрос на уровне двух процентов, и данная ситуация, скорее всего, не будет меняться в ближайшее время.

Если говорить о предложении на рынке столичного стрит-ретейла, наблюдать появление значительного количества новых вакантных объектов недвижимости пока не приходится.

В основном рост предложений относится к офисным помещениям и помещениям свободного назначения, - развивает тему аналитик отдела исследований рынка CBRE Магомед Ахкуев. - Что касается продажи торговых объектов недвижимости, то речь, как правило, идет о помещениях с уже имеющимися арендаторами, маркетируемых как готовый бизнес.

В регионах, где идет реконструкция городских улиц, арендаторы тоже констатируют снижение оборотов. Так, городские территории активно благоустраивают в Калининграде, который готовится принять в следующем году часть матчей чемпионата мира по футболу. Однако здесь владельцы недвижимости, в отличие от московских коллег, на уступки идти не готовы. Особенно если речь идет о крайне востребованных небольших помещениях, чьи витрины выходят на центральные улицы города.

Рядом с нашей торговой точкой практически месяц меняли тротуар, улицу закрыли для прохода пешеходов, - рассказывает владелец калининградского салона авторских работ Денис Потешкин. - Поток посетителей упал вполовину. Но говорить о скидках по арендной плате смысла не было. Во-первых, срок реконструкции был не таким уж и длительным, во-вторых, спрос на место с хорошей проходимостью в центре города очень велик. Арендодатель пошел на уступки в конце 2014 года, когда евро достиг ста рублей. Наша компания платит аренду в евро, и мы зафиксировали курс на уровне в 51 рубль. Однако в тот момент практически все арендаторы готовы были либо платить по фиксированному курсу, либо съезжать и закрываться. Сейчас ситуация изменилась.

Основными игроками рынка выступают предприятия сферы общепита - рестораны, кофейни и пекарни, заведения фаст-фуда, стрит-фуда и бургерные. На протяжении минувшего года новые точки активно открывали ресторанные группы ItalyGroup, Delmar, ReCaGroup, GinzaProject, KFC, Burger King, Буше и «Север Метрополь». В четвертом квартале заработали новые точки Cofix и «Кофейня №1» на Садовой улице, «Каха бар» и Black books bar на улице Рубинштейна, «#Farш» и «Шикари» на Невском проспекте.

На втором месте по сделкам аренды - продуктовые сети: X5 Retail Group, «Дикси», «Магнит», «Нетто», АВ Daily, «Фермерские продукты», а также различные магазины здорового питания.

На рынке стрит-ритейла выросло количество московских, региональных и иностранных операторов - преимущественно среди рестораторов и в сфере fashion-индустрии (например, открылся Unique Fabric на Каменноостровском пр., а La Perla на Невском пр.). Часть ритейлеров продолжили обновлять свои давно работающие заведения и магазины.

Респектабельных операторов fashion интересовали в первую очередь объекты на Старо-Невском проспекте, который уже закрепил за собой позицию бутиковой зоны. В то время как на Большой Конюшенной улице открылся только флагманский магазин Fabiana Fillipi, на Старо-Невский пришли несколько ювелирных салонов, флагманский магазин LENA, бутики Wolford, Lise Charmel, Escada, Dior и Bulgary.

Среди закрытых объектов лидирует сектор услуг: если в январе-марте на этот сегмент пришлось 3% закрытий, оценивают консультанты JLL, то в четвертом квартале - уже 18%. В их числе преобладают финансовые организации. За три последних года количество отделений банков на основных торговых улицах уменьшалось ежегодно на 5-7%.

В 2017-м срок экспозиции наиболее ликвидных объектов в сфере стрит-ритейла не превышал двух месяцев и, зачастую, встройка сдавалась еще до момента окончания договора у прежнего арендатора. Торговые коридоры, в которых происходил наиболее существенный рост или снижение доли свободных помещений, лидируют и по ротации - это Старо-Невский и Владимирский проспекты, а также 6-7 линии Васильевского острова (данные JLL). Наибольший объем предложения по аренде помещений сохраняется в новостройках на границах Петербурга и Ленобласти.

Большая часть заключаемых договоров аренды - долгосрочные, на период от трех до десяти лет, что обусловлено лицензируемой деятельностью многих предпринимателей. Арендодатели снова вернулись к индексации ежегодной ставки аренды (в предыдущие два года это условие применялось нечасто).

Средние ставки на Невском проспекте остаются в границах 6000 - 15 000 руб./кв.м в месяц. Доля вакансий на главной магистрали города в среднем не превышала 2,5-3%.

Срок окупаемости в сделках по наиболее качественным помещениям вырос до 11-12,5 лет. Большинство таких объектов смогли найти покупателя не более чем за четыре месяца с начала экспозиции. Спрос значительно превысил предложение, отмечают в А2 Retail. Бюджеты покупателей могли варьироваться от 20 млн до 200 млн рублей, и некоторые инвесторы приобретали за раз несколько активов. Непосредственно на Невском проспекте на продажу за год было выставлено около десятка ликвидных помещений. Цены, обозначенные продавцами, находились в диапазоне 630 000 - 2 млн руб./кв.м. Несмотря на это половина продаваемых объектов сменила своих владельцев, однако окупаемость недвижимости достигла уже 17 лет.

Ставки аренды и цены продажи на рынке стрит-ритейла Петербурга за 2017 г.

|

Торговый коридор |

Средние ставки аренды, кв. м в месяц |

Средняя цена продажи, кв. м |

|

Невский пр. |

630 000 - 2 000 000 |

|

|

Старо-Невский пр. |

350 000 - 1 500 000 |

|

|

Каменноостровский пр. |

250 000 - 1 500 000 |

|

|

Большой пр. ПС |

300 000 - 550 000 |

|

|

6-7 линии В.О. |

250 000 - 600 000 |

|

|

Средний пр. В.О. |

230 000 - 600 000 |

|

|

пр. Просвещения |

180 000 - 450 000 |

|

|

Комендантский пр. |

180 000 - 450 000 |

|

|

Московский пр. |

200 000 - 650 000 |

|

|

Ленинский пр. |

180 000 - 500 000 |

|

|

Пр. Ветеранов |

200 000 - 350 000 |

По данным А2 Retail

Ротация арендаторов на основных торговых улицах Петербурга в 2017 г.

|

Основные торговые коридоры |

Доля |

|

Невский проспект основная часть |

|

|

Старо-Невский проспект |

|

|

Большой пр. П.С |

|

|

Средний ВО |

|

|

6-7 линии В.О. |

|

|

Каменноостровский проспект |

|

|

Владимирский проспект |

|

|

Московский проспект |

|

|

Садовая улица |

|

|

Б.Конюшенная улица |

|

|

Рубинштейна улица |

По данным JLL

Доля свободных помещений на основных торговых улицах Петербурга

|

Торговый коридор |

4 кв. 2016 |

4 кв. 2017 |

|

Невский пр. (основная часть) |

||

|

Старо-Невский пр. |

||

|

Большой пр. П.С |

||

|

Средний пр. В.О. |

||

|

6-7 линии В.О. |

||

|

Каменноостровский пр. |

||

|

Владимирский пр. |

||

|

Московский пр. |

||

|

Садовая ул. |

||

|

Б. Конюшенная ул. |

||

|

Ул. Рубинштейна |

По данным JLL

МНЕНИЕ ЭКСПЕРТОВ

Ольга Аткачис , генеральный директор компании А2 Retail:

Для рынка стрит-ритейла в первом полугодии 2017-го была характерна неспешность, однако уже во втором полугодии сделок стало больше. Усилилась и конкуренция между арендаторами за интересные помещения. Ротация в таких торговых коридорах как Невский и Московский проспекты незначительна, поскольку они заняты арендаторами с долгосрочными контрактами. Безусловно, в «спальных» районах предложение обширнее, чем в историческом центре, но в первую очередь арендаторов интересуют угловые помещения - с витринами и со свободной планировкой.

По итогам двух прошлых лет можно сделать вывод, что стоимость аренды росла неравномерно. По отдельным, наиболее востребованным площадям, средний рост ставок достиг 15-20%, в то время как по другим не превышал 5-10%. Инвестиционный спрос на покупку помещений сохраняется. Часть инвесторов по-прежнему готова покупать встройку только с минимальным сроком окупаемости - не более 6-7 лет. Однако подобные предложения единичны и, как правило, вызваны финансовыми сложностями у продавцов или проблемами с документами по объектам. В целом же большинство сделок сейчас совершается в пределах десятилетней окупаемости.

Судя по всему, новое полугодие будет не менее активным, чем последние месяцы 2017-го. Конкуренция за качественные помещения обострилась, многие клиенты рассчитывают подписать договоры аренды не позднее марта, чтобы успеть открыться по новому адресу до начала Чемпионата мира по футболу. В связи с этим сроки оформления сделок сейчас не превышают трех месяцев.

Владислав Фадеев , руководитель отдела исследований компании JLL в Санкт-Петербурге:

Стрит-ритейл остается одним из наиболее активных сегментов коммерческой недвижимости города. Причем количество открытых объектов по итогам года оказалось даже на 3% больше, чем закрытых. Избытка помещений нет, текущая доля свободной встройки на основных торговых улицах составляет в среднем 6,7%. Такой же показатель был характерен и для конца 2016-го, что показывает сбалансированность рынка. Так, к концу 2017-го доля свободных помещений на Старо-Невском проспекте снизилась до 3,9% (это минимальное значение для данного торгового коридора за последние три года). В лидеры по темпам заполнения вышел и Владимирский проспект, где год назад пустовало 5,9% помещений, а в минувшем декабре только 1,4%. Там, например, открылись «Икорный бар», Xiaomi и Marchelas. В то же время самое значительное увеличение вакантности (на 5,5 п.п.) наблюдалось на 6-7-й линиях В.О.: в первую очередь за счет закрытия микрофинансовых организаций и точек общепита в непосредственной близости от ст. метро «Василеостровская». В результате доля свободных помещений здесь достигла максимального уровня среди ключевых торговых коридоров - 11,9%.

Ситуация на основной части Невского проспекта остается неизменной по таким основным показателям как уровень арендных ставок (7500 - 13 000 руб./кв.м в месяц), ротация арендаторов (7,6% за квартал) и доля вакантных площадей (4,0%). В структуре арендаторов доминирует доля общепита - 37%.

Небольшой рост арендных ставок характерен для Старо-Невского проспекта, Садовой улицы и улицы Рубинштейна; некоторое снижение ценников - на Большом проспекте П.С., 6-7 линиях В.О. и Большой Конюшенной улице, где все наиболее привлекательные и дорогие помещения уже просто заняты.

Безусловно, инвестиционный спрос к встройке сохраняется, однако разрыв между ожиданиями продавцов и покупателей остается достаточно большим. Это сдерживает количество инвестиционных сделок на рынке. Стоимость продажи в среднем начинается от 100 000 руб./кв.м. Максимальный ценник - 1,5 млн рублей за «квадрат» в центре Петербурга.

Ирина Царькова , заместитель директора департамента торговой недвижимости Colliers International в Санкт-Петербурге:

В 2017 году произошло заметное повышение активности fashion-операторов. За прошедший год на петербургский рынок вышло 16 новых международных и федеральных fashion-брендов в формате стрит-ритейла (в то время как годом раньше - только пять). Подавляющее большинство новых для Петербурга ритейлеров открывали магазины высокой ценовой категории. Например, состоялись премьеры бутиков Salvatore Ferragamo, Herno, Fabiana Filippi, Peserico, Lorena Antoniazzi и др. Помимо традиционной экспансии итальянских ритейлеров активность проявляли российские фирмы: на петербургский рынок вышли бренды меховой одежды Gutseriev&Maximova, свадебный салон «Мэри Трюфель», ювелирные дома «РИНГО» и Yana. Повышение активности премиальных брендов связано с целым рядом факторов. За время кризиса цены на одежду, обувь и аксессуары этого сегмента практически сравнялись с ценниками за границей, что способствует более частым покупкам в России. Кроме того, развитию ритейлеров способствует растущий спрос со стороны китайских туристов, которые ориентированы на бренды высокого ценового сегмента.

Марина Пузанова , руководитель отдела коммерческой недвижимости Knight Frank St Petersburg:

Рынок в целом очень живой. Высокий объем открытий, приток новых брендов, ранее не представленных в городе, поспособствовали росту арендных ставок по всем торговым коридорам, особенно в локациях с оживленным трафиком. Например, стоимость аренды на Московском проспекте подросла на 19%, на Лиговском - на 17%. А на ул. Рубинштейна в связи с высоким спросом - на 25%. Традиционно активны продуктовые ритейлеры, но им все сложнее найти подходящие помещения. Новые жилые комплексы, конечно, интересны продуктовикам, но, к сожалению, несмотря на достаточный объем коммерческих помещений, они не всегда соответствуют требованиям операторов по конфигурации: зачастую нет возможности объединения, зон разгрузки и т.д. Общепит также был активен, сети порадовали новыми форматами. Так, кондитерская сеть «Буше» стала развивать небольшие булочные «Теплого хлеба и под одеяло» в формате у дома. Компания «Росинтер ресторантс холдинг» («Планета Суши», IL Patio) вывела на рынок Петербурга первый паназиатский ресторан «Шикари». Во второй половине года Аркадий Новиков открыл сразу два заведения - демократичный «Фарш» и большеформатную «Сыроварню».

Елена Вишнякова , руководитель направления торговой недвижимости Rusland SP:

Рынок практически оправился от потрясений. Время повальных скидок на аренду качественных помещений в стрит-ритейле уже в прошлом. Арендаторы не могут как раньше диктовать свои условия собственникам. По итогам года мы отмечаем рост стоимости аренды в успешных локациях в пределах 20%. Лидерами по объемам сделок стали операторы общепита и продуктовые сети. Активно заходят в Петербург новые операторы: ресторанный холдинг Novikov Group, алкомаркеты «Красное&Белое», бургерные BB&Burgers, винотека SimpleWine, мебельная фабрика «Стильные кухни», магазины постоянных распродаж «Галамарт», рестораны «Шикари», кондитерская «Аленка», израильские кофейни Cofix, магазины домашнего текстиля COZY HOME, магазины спортивной одежды Under Armour, товары для дома MODI, стрит-фуд кафе «ДвижОк» и другие.

Стрит-ритейл: арендаторы возвращаются

ритейл , в процентах

Основной спрос на помещения стрит-ритейл

Обзор рынка стрит-ритейла в Москве по итогам I полугодия 2016 года

Новый облик московских улиц может дать мощный импульс для развития рынка стрит-ритейла 2016-2017 гг

Главным событием на рынке стрит-ритейла Москвы первого полугодия 2016 стало закрытие на реконструкцию более 50 улиц внутри садового кольца. С одной стороны, в ближайшей перспективе, это принесет снижение оборотов у ритейлеров, работающих на реконструируемых улицах. С другой, результатом этих изменений может стать повышение трафика пешеходных улиц до 30%, и как следствие увеличение привлекательности стрит-ритейла для участников рынка.По оценкам аналитиков компании «Магазин Магазинов», в результате реконструкции выиграет практически весь центр города. Повышение комфорта уличного пространства способствует привлечению туристического потока и увеличению среднего времени, проводимого горожанами на улицах.

Наибольший прирост трафика и соответственно интереса со стороны арендаторов ожидается на Тверской улице (отрезок от Охотного ряда до Пушкинской площади) и Новым Арбате (до садового кольца), которые уже сегодня пользуются повышенным спросом. Также стоит отметить, позитивные ожидания, связанные с реконструкцией некоторых участков садового кольца.

Наблюдается повышение активности со стороны арендаторов начиная со II квартала 2016 г.

По итогам первого полугодия 2016 года доля вакантных помещений по основным торговым коридорам Москвы в пределах Садового кольца сократилась до 8%, вернувшись к уровню 2014 года. В настоящий момент арендаторами не заполнены 173 столичных торговых помещения в пределах Садового Кольца.

Уровень вакантных площадей в стрит- ритейл , в процентах

Примечание: указан средний уровень вакантных помещений по торговым коридорам Москвы в пределах Садового кольца.

К концу первого полугодия большинство сетей демонстрируют уверенность в своих планах развития, а следовательно активизируют работу по подбору помещений. Ритейлеры, проводившие ранее мониторинг рынка, также приступили к активным действиям.

Стрит ритейл снова привлекает непродовольственные форматы

Сегодня, наметилась тенденция восстановления интереса со стороны сегментов одежда-обувь, ювелирных изделий, аксессуаров, косметики и сферы услуг – на эти запросы приходится более 21% от общего объема запросов на подбор помещений. Это связано с постепенным насыщением рынка ТЦ и позитивными ожиданиями розничных сетей от стрит-ритейла. Но говорить о том, что это кардинально изменит расстановку сил на рынке, в настоящий момент не приходится.

Помещения в переулках, прилегающих к улицам с высоким трафиком, находят своих арендаторов

Интересно, что сейчас увеличилось число запросов на помещения, которые ранее ритейлеры стремились избегать: места, расположенные «за углом», на вторых линиях. Предприниматели, получая экономию на аренде, привлекают посетителей необычной концепцией и маркетинговыми активностями. Как правило, такие форматы получают необходимый трафик с основных пешеходных артерий города.

Высока вероятность, что тенденция по снижению вакантности сохранится, и итогом 2016 года станет ее сокращение еще на 1-2%.

Повысился интерес к помещениям на Тверской улице, старому Арбату, Столешникову переулку, Большой Дмитровке.

Восстановление спроса арендаторов обусловлено увеличением потока пешеходов, на уже реконструированных территориях в центре и прилегающих к ним улицам. Предприятия общественного питания все больше проявляют интерес к Тверской и Старому Арбату.

Восстанавливается спрос и на Столешниковом переулке наибольшее число запросов наблюдается со стороны премиального и люкс сегментов, вакантными остаются всего 3 помещения. Яркими открытиями в этом полугодии здесь стали: флагманский Nespresso и ювелирный бутик Harry Winston.

Большая Дмитровка также набирает популярность, здесь открылись: обувной бутик Christian Louboutin, Heineken Bar, закусочная «Воронеж», ресторан One Pot, гастробистро «Техникум», ресторан «Жаровня» и другие заведения общественного питания.

Основной спрос на помещения стрит-ритейл по-прежнему формирует общепит и продовольственная розница.

Сегодня наиболее популярными запросами арендаторов на рынке основных торговых коридоров являются кафе и рестораны, которые составляют 34% от общего объема спроса. Последней тенденцией в общепите стало развитие индивидуальных концепций авторской кухни и уникальных форматов: кафе здорового питания, крафтовые бары, чебуречные, пельменные, мини- кофейни и тд. Аудитория начинает пресыщаться традиционными сетевыми форматами и ищет гастрономического разнообразия.

Сегмент одежды и обуви демонстрирует стабильный спрос на уровне 10%. Это связано с тем, что перемещение арендаторов в торговые центры, наблюдаемое в последние годы, завершилось. Что касается банков, их запросы в течение длительного времени сокращались в результате отзыва лицензий и перехода к интернет-обслуживанию. Однако сегодня, этот сектор рынка демонстрирует стабильный спрос на уровне 3% и меняться эта ситуация в ближайшее время, скорее всего, не будет. Что касается аптечных сетей, то они будут развиваться, и наращивать свое присутствие на рынке.

Средняя стоимость помещений сохраняется на уровне 2015 года

По сравнению с концом 2015 года и 1 кварталом 2016 года средняя стоимость помещений по основным торговым коридорам Москвы в пределах Третьего транспортного кольца не изменилась. Ожидается, что ставки аренды сохранятся на текущем уровне до конца 2016 года.

Самые значительные изменения в этом полугодии произошли на Мясницкой улице и Петровке. Рост стоимости помещений на 38% на Мясницкой обусловлен превращением улицы в привлекательную пешеходную зону.

На Петровке арендные ставки упали на 31%, в результате существенного снижения спроса люксовых и премиум-арендаторов. Если на смену не придут новые сети того же класса, то концепция улицы может полностью измениться сторону более низкого ценового сегмента.

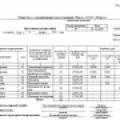

Стоимость помещений* по основным торговым коридорам Москвы, тыс. руб./мес.

*Указаны диапазоны средней стоимости аренды помещений стрит-ритейла площадью 150-200 кв.м, расположенных на первой линии домов в пределах 6 Третьего транспортного кольца Москвы, за 1 месяц, с учетом НДС, по состоянию на конец сентября 2015 года.

Увеличилась стоимость помещений под кафе и рестораны площадью от 100 кв.м.

Минимальный бюджет кафе и ресторанов на аренду помещений площадью 100-300 кв.м. вырос по сравнению с 1 кварталом на 6%, а площадью 300-1000 кв.м. - на 7%. Повышение спроса в данном сегменте провоцирует увеличение арендных ставок на помещения таких форматов.

Изменения диапазона средней стоимости помещений* в основных торговых коридорах Москвы, тыс. руб./мес.

Основные тенденции стрит-ритейла за I полугодие 2016 г: